#BitcoinHitsBearMarketLow Bitcoin снова опустился ниже уровня поддержки в $72 000, что сигнализирует о критическом моменте для крипторынка. Этот пробой — не просто техническое событие; он отражает повышенную неопределенность среди трейдеров и инвесторов, которые теперь ставят под сомнение устойчивость недавних ралли. Волатильность резко возросла, а внезапное изменение настроений подчеркивает хрупкость рыночной психологии. Каждый спад кажется триггером волны ликвидаций, особенно среди трейдеров с использованием заемных средств, что подчеркивает, что в условиях высокой кредитной нагрузки даже небольшие коррекции могут перерасти в более крупные ценовые колебания.

С технической точки зрения, зона в $72 000 исторически служила точкой пересечения нескольких скользящих средних и зоной стабилизации во время предыдущих откатов. Ее пробой ослабил краткосрочную структуру рынка и вызвал защитную реакцию участников. Ликвидации длинных позиций выросли на основных платформах, что указывает на то, что большая часть текущего снижения обусловлена снижением заемных средств, а не фундаментальными изменениями в уверенности инвесторов. Хотя это приносит краткосрочные потери, оно также подчеркивает различие между паническими распродажами и долгосрочным распределением.

Настроения на рынке в настоящее время поляризованы: аналитики разделились во мнениях, является ли недавнее снижение глубокой коррекцией в рамках бычьего рынка или началом более продолжительной коррекции. Медвежьи взгляды сосредоточены на технической переэкспозиции, предполагая, что если Bitcoin быстро не восстановит диапазон $72 000–$72 500, возможны более глубокие коррекции до $70 000 или даже $68 000. Оптимистичные аналитики возражают, что эта коррекция соответствует историческим паттернам, когда здоровые корректировки в 20%-30% были обычным явлением в предыдущих бычьих фазах, что в конечном итоге укрепляет долгосрочный тренд и создает условия для нового накопления.

Несколько взаимосвязанных факторов влияют на ценовое движение Bitcoin, создавая сложную и динамичную рыночную среду. Макроэкономическая неопределенность остается высокой: трейдеры внимательно следят за политикой Федеральной резервной системы, доходностью казначейских облигаций и индексом доллара. Любое неожиданное изменение процентных ставок или экономических индикаторов может вызвать цепную реакцию на крипторынке, повлияв на аппетит к риску и доступность ликвидности. В то же время регуляторные инициативы продолжают играть важную роль, с потенциальными новыми правилами как в США, так и в Европе, которые могут повлиять на поведение инвесторов и активность ETF.

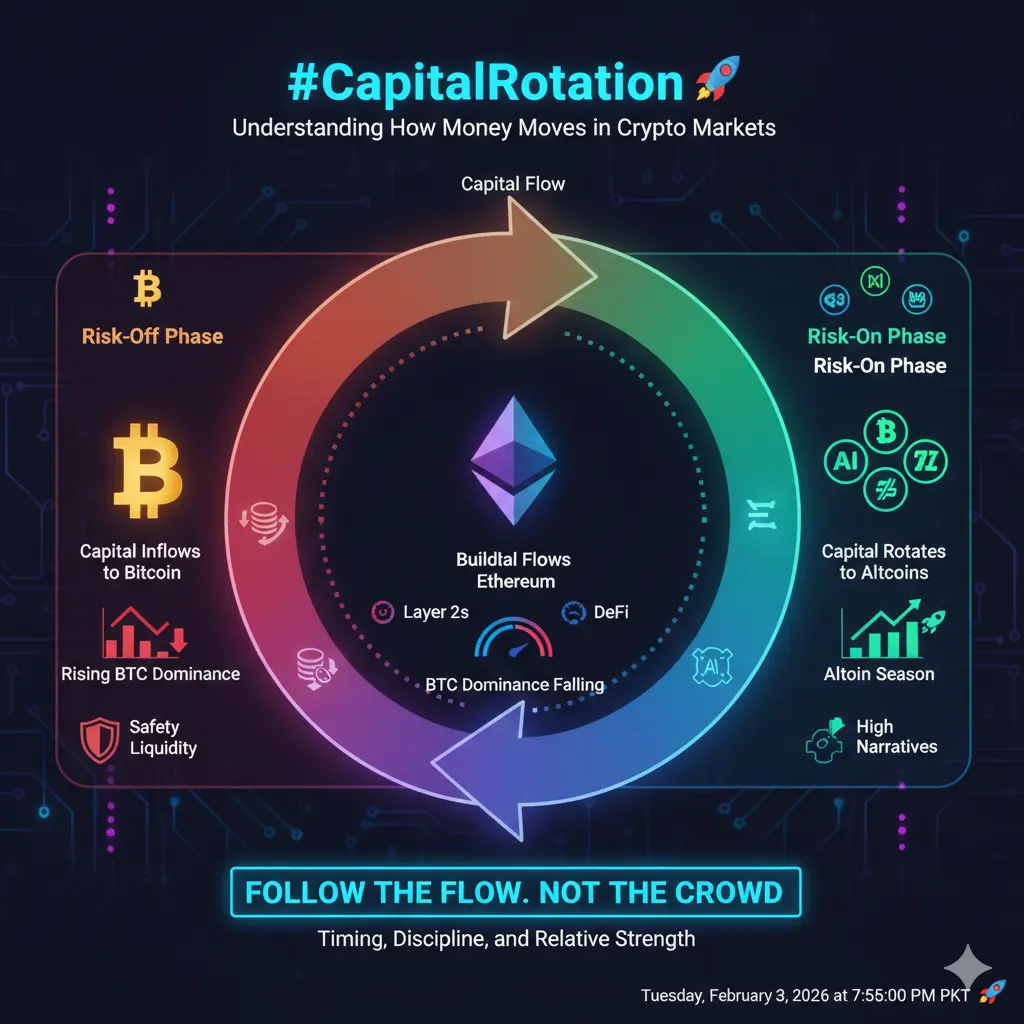

Капитальные потоки предоставляют еще один взгляд на состояние рынка. За последние недели чистые притоки в спотовые ETF на Bitcoin замедлились, иногда становясь отрицательными, что совпадает с откатами цен. В то же время, дисконтная ставка некоторых крупных трастов на Bitcoin сократилась, что говорит о снижении давления на продажу в некоторых сегментах рынка. Метрики on-chain, такие как резервы бирж, активность долгосрочных держателей и частота крупных транзакций, показывают, что значительная часть предложения остается неактивной, что подразумевает сохранение базового спроса несмотря на краткосрочную турбулентность.

Технически, Bitcoin находится в решающей точке. Диапазон в $70 000–$72 000, скорее всего, определит поведение рынка в ближайшее время. Если поддержка удержится, может начаться фаза консолидации, создающая условия для технического отскока к $74 000–$75 000. Однако, если рынок не сможет стабилизироваться, следующими зонами поддержки станут области около $65 000–$68 000, определенные с помощью уровней Фибоначчи и исторической торговой активности. Эти зоны исторически служили точками накопления, что дает возможность терпеливым инвесторам использовать их как структурированные входы.

В ближайшее время выделяются три сценария. Первый — быстрый отскок, при котором Bitcoin восстановит $72 000 в течение 24–48 часов, что сигнализирует о том, что снижение — это в основном краткосрочная техническая коррекция. Второй сценарий предполагает продолжение коррекции, при котором пробой ниже $70 000 вызывает дополнительные продажи по стоп-лоссам и нисходящую динамику к $65 000–$68 000. Третий — расширенная консолидация, при которой цены колеблются между $70 000–$72 000, пока рынок переваривает недавние достижения, сохраняя высокую волатильность, но снижая вероятность резкого одностороннего движения.

Для долгосрочных инвесторов эта ситуация подчеркивает важность стратегического терпения. Постепенное накопление вблизи ключевых уровней поддержки, а не разовая инвестиция, помогает снизить воздействие краткосрочных колебаний и позволяет эффективно использовать капитал по мере развития ситуации. Диверсификация по различным криптоактивам и даже некриптовым инструментам помогает снизить влияние волатильности отдельного актива на общий портфель, балансируя риск и потенциальную прибыль.

Управление заемным капиталом особенно важно в периоды повышенной волатильности. Высокое кредитное плечо увеличивает как прибыль, так и убытки, а текущий рост ликвидаций подчеркивает опасность чрезмерной экспозиции. Трейдерам и инвесторам следует сосредоточиться на входах с учетом риска, чтобы их экспозиция соответствовала возможностям ликвидности и общей стратегии. Избегайте эмоциональных сделок и устанавливайте четкие пороги для стоп-лоссов и размера позиций, чтобы сохранить капитал в турбулентные периоды.

В конечном итоге, ключ к навигации по этому рынку — это дисциплинированное наблюдение и избирательные действия. Понимание взаимодействия макроэкономических, технических и on-chain факторов позволяет инвесторам предвидеть потенциальные точки разворота и реагировать эффективно, не поддаваясь панике. Будь то стабилизация Bitcoin в диапазоне $70 000–$72 000, тестирование нижних уровней поддержки или начало нового восходящего тренда, принципы терпения, сохранения ликвидности и принятия решений на основе доказательств продолжат оставаться основой долгосрочного успеха.

С технической точки зрения, зона в $72 000 исторически служила точкой пересечения нескольких скользящих средних и зоной стабилизации во время предыдущих откатов. Ее пробой ослабил краткосрочную структуру рынка и вызвал защитную реакцию участников. Ликвидации длинных позиций выросли на основных платформах, что указывает на то, что большая часть текущего снижения обусловлена снижением заемных средств, а не фундаментальными изменениями в уверенности инвесторов. Хотя это приносит краткосрочные потери, оно также подчеркивает различие между паническими распродажами и долгосрочным распределением.

Настроения на рынке в настоящее время поляризованы: аналитики разделились во мнениях, является ли недавнее снижение глубокой коррекцией в рамках бычьего рынка или началом более продолжительной коррекции. Медвежьи взгляды сосредоточены на технической переэкспозиции, предполагая, что если Bitcoin быстро не восстановит диапазон $72 000–$72 500, возможны более глубокие коррекции до $70 000 или даже $68 000. Оптимистичные аналитики возражают, что эта коррекция соответствует историческим паттернам, когда здоровые корректировки в 20%-30% были обычным явлением в предыдущих бычьих фазах, что в конечном итоге укрепляет долгосрочный тренд и создает условия для нового накопления.

Несколько взаимосвязанных факторов влияют на ценовое движение Bitcoin, создавая сложную и динамичную рыночную среду. Макроэкономическая неопределенность остается высокой: трейдеры внимательно следят за политикой Федеральной резервной системы, доходностью казначейских облигаций и индексом доллара. Любое неожиданное изменение процентных ставок или экономических индикаторов может вызвать цепную реакцию на крипторынке, повлияв на аппетит к риску и доступность ликвидности. В то же время регуляторные инициативы продолжают играть важную роль, с потенциальными новыми правилами как в США, так и в Европе, которые могут повлиять на поведение инвесторов и активность ETF.

Капитальные потоки предоставляют еще один взгляд на состояние рынка. За последние недели чистые притоки в спотовые ETF на Bitcoin замедлились, иногда становясь отрицательными, что совпадает с откатами цен. В то же время, дисконтная ставка некоторых крупных трастов на Bitcoin сократилась, что говорит о снижении давления на продажу в некоторых сегментах рынка. Метрики on-chain, такие как резервы бирж, активность долгосрочных держателей и частота крупных транзакций, показывают, что значительная часть предложения остается неактивной, что подразумевает сохранение базового спроса несмотря на краткосрочную турбулентность.

Технически, Bitcoin находится в решающей точке. Диапазон в $70 000–$72 000, скорее всего, определит поведение рынка в ближайшее время. Если поддержка удержится, может начаться фаза консолидации, создающая условия для технического отскока к $74 000–$75 000. Однако, если рынок не сможет стабилизироваться, следующими зонами поддержки станут области около $65 000–$68 000, определенные с помощью уровней Фибоначчи и исторической торговой активности. Эти зоны исторически служили точками накопления, что дает возможность терпеливым инвесторам использовать их как структурированные входы.

В ближайшее время выделяются три сценария. Первый — быстрый отскок, при котором Bitcoin восстановит $72 000 в течение 24–48 часов, что сигнализирует о том, что снижение — это в основном краткосрочная техническая коррекция. Второй сценарий предполагает продолжение коррекции, при котором пробой ниже $70 000 вызывает дополнительные продажи по стоп-лоссам и нисходящую динамику к $65 000–$68 000. Третий — расширенная консолидация, при которой цены колеблются между $70 000–$72 000, пока рынок переваривает недавние достижения, сохраняя высокую волатильность, но снижая вероятность резкого одностороннего движения.

Для долгосрочных инвесторов эта ситуация подчеркивает важность стратегического терпения. Постепенное накопление вблизи ключевых уровней поддержки, а не разовая инвестиция, помогает снизить воздействие краткосрочных колебаний и позволяет эффективно использовать капитал по мере развития ситуации. Диверсификация по различным криптоактивам и даже некриптовым инструментам помогает снизить влияние волатильности отдельного актива на общий портфель, балансируя риск и потенциальную прибыль.

Управление заемным капиталом особенно важно в периоды повышенной волатильности. Высокое кредитное плечо увеличивает как прибыль, так и убытки, а текущий рост ликвидаций подчеркивает опасность чрезмерной экспозиции. Трейдерам и инвесторам следует сосредоточиться на входах с учетом риска, чтобы их экспозиция соответствовала возможностям ликвидности и общей стратегии. Избегайте эмоциональных сделок и устанавливайте четкие пороги для стоп-лоссов и размера позиций, чтобы сохранить капитал в турбулентные периоды.

В конечном итоге, ключ к навигации по этому рынку — это дисциплинированное наблюдение и избирательные действия. Понимание взаимодействия макроэкономических, технических и on-chain факторов позволяет инвесторам предвидеть потенциальные точки разворота и реагировать эффективно, не поддаваясь панике. Будь то стабилизация Bitcoin в диапазоне $70 000–$72 000, тестирование нижних уровней поддержки или начало нового восходящего тренда, принципы терпения, сохранения ликвидности и принятия решений на основе доказательств продолжат оставаться основой долгосрочного успеха.