Gate Research: Gate Research: BTC e ETH consolidam-se, enquanto os setores de IA e computação privada revelam robustez estrutural

Visão Geral do Mercado de Criptomoedas

Segundo dados da CoinGecko, os mercados globais registaram uma divergência significativa entre 2 de dezembro e 15 de dezembro de 2025. Apesar do corte de taxas pelo Fed, conforme esperado, persistem divergências políticas e expectativas de pausa nos estímulos, o que continua a restringir o apetite pelo risco. O ouro destacou-se face aos ativos tradicionais, com um ganho acumulado superior a 60%, enquanto os mercados acionistas atingiram máximos históricos, apesar do abrandamento do entusiasmo pela infraestrutura de IA. Nos mercados cripto, o sentimento de medo recuperou, o volume de negociação concentrou-se nos principais ativos e stablecoins, e os fluxos de capital orientaram-se para posições defensivas e cobertura de volatilidade.【1】

Estruturalmente, o BTC registou uma correção abrupta após ultrapassar brevemente os 94 000 USD, formando máximos descendentes no gráfico de 4 horas; a zona dos 90 000–91 000 USD passou de suporte a resistência. O ETH corrigiu a partir dos 3 400 USD, mantendo consolidação acima dos 3 000 USD e uma estrutura de preço relativamente mais resistente. Vários tokens contrariaram a tendência geral: M valorizou mais de 46% na última semana, enquanto MERL e ZEC subiram cerca de 28% e 19%, respetivamente, destacando-se no curto prazo. No plano fundamental, a Polygon concluiu o hard fork Madhugiri, aumentando a capacidade da rede em cerca de 33%. Por sua vez, os pagamentos diários de taxas na Ethereum (média dos últimos 90 dias) caíram abaixo dos 300 ETH por dia, atingindo mínimos de vários anos. Em simultâneo, as instituições avançam com empréstimos colateralizados em Bitcoin, e os reguladores sinalizam aceleração na regulamentação e expansão dos ativos elegíveis como garantia, indicando uma melhoria marginal no ambiente institucional de longo prazo.

Ao nível dos fluxos de capital on-chain, Hyperliquid destacou-se com entradas líquidas de cerca de 190 milhões USD, refletindo o posicionamento do mercado em perpétuos on-chain, trading de alta frequência e infraestruturas eficientes em capital. Novos paradigmas de negociação amplificaram temporariamente os volumes de entrada. Por contraste, apesar do impulso inicial da narrativa, a nova cadeia de stablecoins Stable registou uma adoção aquém das expectativas; num contexto dominado por redes consolidadas de stablecoins em cadeias maduras, o seu futuro dependerá da implementação de aplicações reais e cenários de utilização efetiva.

De forma geral, o mercado permanece numa fase marcada por elevada incerteza macroeconómica e oportunidades estruturais. O capital continua a privilegiar alocação defensiva e eficiência, e ainda não estão reunidas as condições para uma recuperação generalizada do apetite pelo risco. Assim, um ambiente de negociação cauteloso com rotação estrutural persistente é o cenário mais provável no curto prazo.

1. Visão Geral do Desempenho de Preço

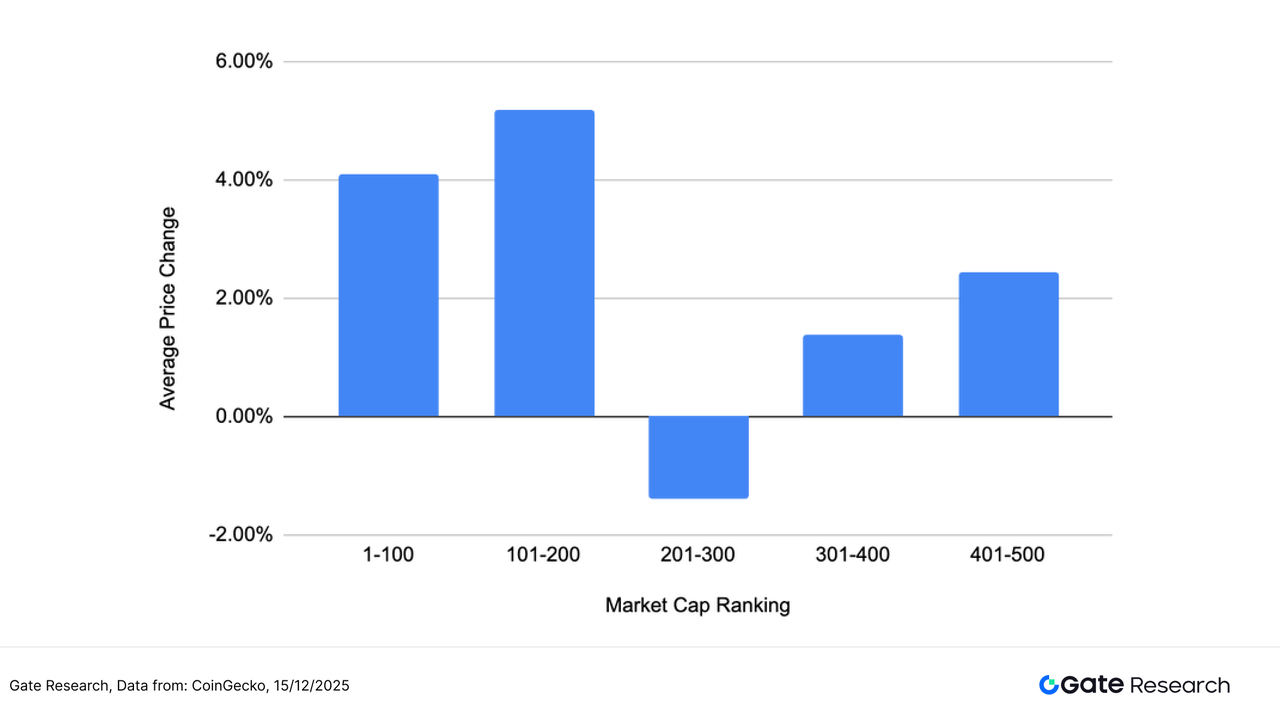

Esta análise agrupa os 500 principais tokens por capitalização de mercado e avalia o seu desempenho médio de preço entre 2 de dezembro e 15 de dezembro. Em vez de uma correção sincronizada, o período foi marcado por uma clara divergência estrutural. Os ativos de topo destacaram-se: o grupo dos 1–100 por capitalização de mercado registou um ganho médio de 4,10%, enquanto o grupo 101–200 subiu para 5,18%, evidenciando que os ativos core e secundários de grande capitalização mantêm apelo relativo na alocação de capital.

Em contraste, o grupo 201–300 caiu 1,38%, sendo o único a apresentar retornos negativos, evidenciando maior pressão sobre tokens de capitalização média num contexto de retração seletiva de capital. Os grupos 301–400 e 401–500 registaram recuperações modestas, com ganhos de 1,38% e 2,43%, respetivamente, sustentados por efeitos de base reduzida e fluxos temáticos.

Em síntese, o mercado exibiu um padrão estratificado de “grandes capitalizações a liderar, médias sob pressão e pequenas a estabilizar”. O capital rodou estruturalmente entre perfis de liquidez, narrativas e elasticidade, com a dispersão de desempenho entre segmentos de capitalização a aumentar substancialmente.

Com base nos dados da CoinGecko, os 500 principais tokens por capitalização de mercado foram divididos em grupos de 100 (por exemplo, posições 1–100, 101–200, etc.). Para cada grupo, as variações de preço entre 2 de dezembro e 15 de dezembro de 2025 foram calculadas para obter o retorno médio do segmento. O ganho médio global (2,34%) representa a média simples dos retornos individuais dos 500 tokens principais, não ponderada pela capitalização de mercado.

Figura 1: O ganho médio global foi de 2,34%. O mercado não registou uma correção sincronizada, mas sim uma divergência estrutural acentuada.

Principais Valorizações e Desvalorizações

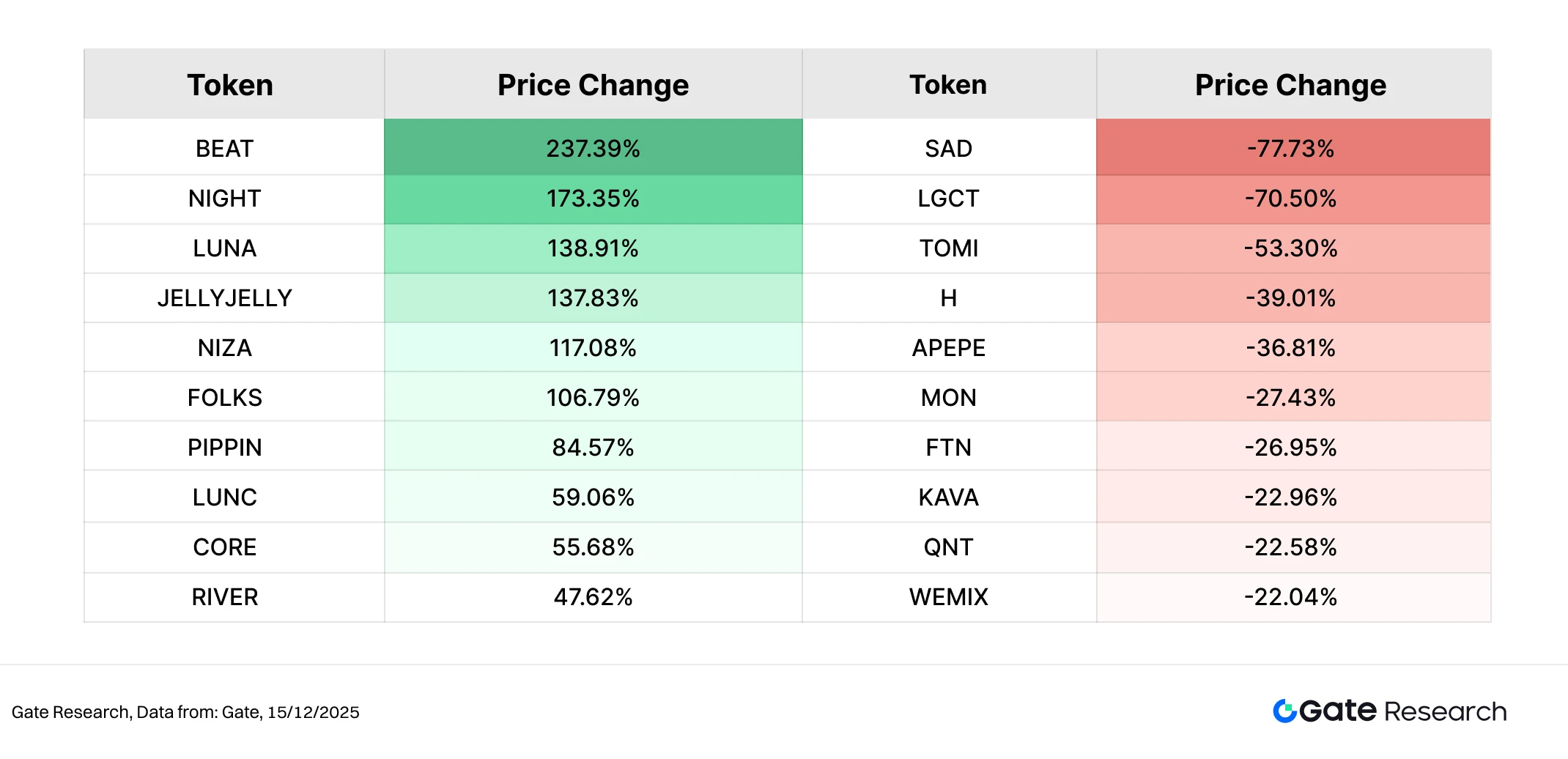

Nas últimas duas semanas (2–15 de dezembro), os mercados cripto evidenciaram uma dispersão elevada, num contexto de incerteza macro e rotação rápida de narrativas. Os ganhos e perdas individuais dos tokens foram significativamente ampliados, salientando o domínio de estratégias de negociação de curto prazo e elevada volatilidade.

Principais Valorizações: Tokens Temáticos de Alta Beta Disparam, Liderados por BEAT e NIGHT

BEAT liderou as valorizações com uma subida de 237,39%. Como token focado em aplicações de música AI e criação de conteúdo virtual, BEAT beneficiou do momentum da narrativa AI aliado a uma pequena capitalização de mercado, atraindo capital concentrado de curto prazo e amplificando a elasticidade de preço.

NIGHT (+173,35%) ficou em segundo lugar. Como token nativo do ecossistema Midnight Network, NIGHT privilegia um modelo de “privacidade por defeito com divulgação seletiva” alinhado com a conformidade regulatória, orientando-se para casos de uso em finanças, identidade e partilha de dados. O aumento da clareza sobre o mainnet e o roadmap, juntamente com uma fase de revalorização de mercado da computação privada e infraestruturas reguladas, sustentou o seu forte desempenho.

LUNA, JELLYJELLY e outros tokens também registaram ganhos superiores a 100%, refletindo uma preferência mais ampla por ativos de pequena capitalização, orientados por narrativa e elevada volatilidade.

Principais Desvalorizações: Ativos de Alto Risco Sofrem Correções Abruptas

Pelo lado negativo, SAD e LGCT lideraram as quedas, indicando que tokens com menor liquidez ou suporte fundamental insuficiente foram os primeiros a enfrentar pressão vendedora com o aumento da volatilidade. TOMI, H, APEPE e MON também recuaram entre 30%–50%, concentrando-se sobretudo em ativos que perderam narrativa, apresentam profundidade limitada de mercado ou excesso de especulação prévia. Isto evidencia uma fase de redução ativa de risco em exposições de alta beta.

No geral, a lista de valorizações e desvalorizações reflete uma dinâmica clássica de “fortes ficam mais fortes, fracos são rapidamente eliminados”. O capital não saiu do mercado de forma generalizada; pelo contrário, direcionou-se seletivamente para temas de alta elasticidade, reduzindo rapidamente a exposição a ativos sem narrativa sustentada ou suporte de liquidez. No curto prazo, tokens de pequena capitalização com temas claros, consenso comunitário forte e negociação ativa podem manter-se intermitentemente dinâmicos, mas o apetite pelo risco permanece cauteloso e a dispersão estrutural tende a persistir.

Figura 2: BEAT ocupou o primeiro lugar com uma valorização de 237,39%, impulsionada principalmente pelo momentum da narrativa AI e pela elevada elasticidade associada a uma pequena capitalização de mercado, que atraiu entradas concentradas de curto prazo e amplificou significativamente a volatilidade.

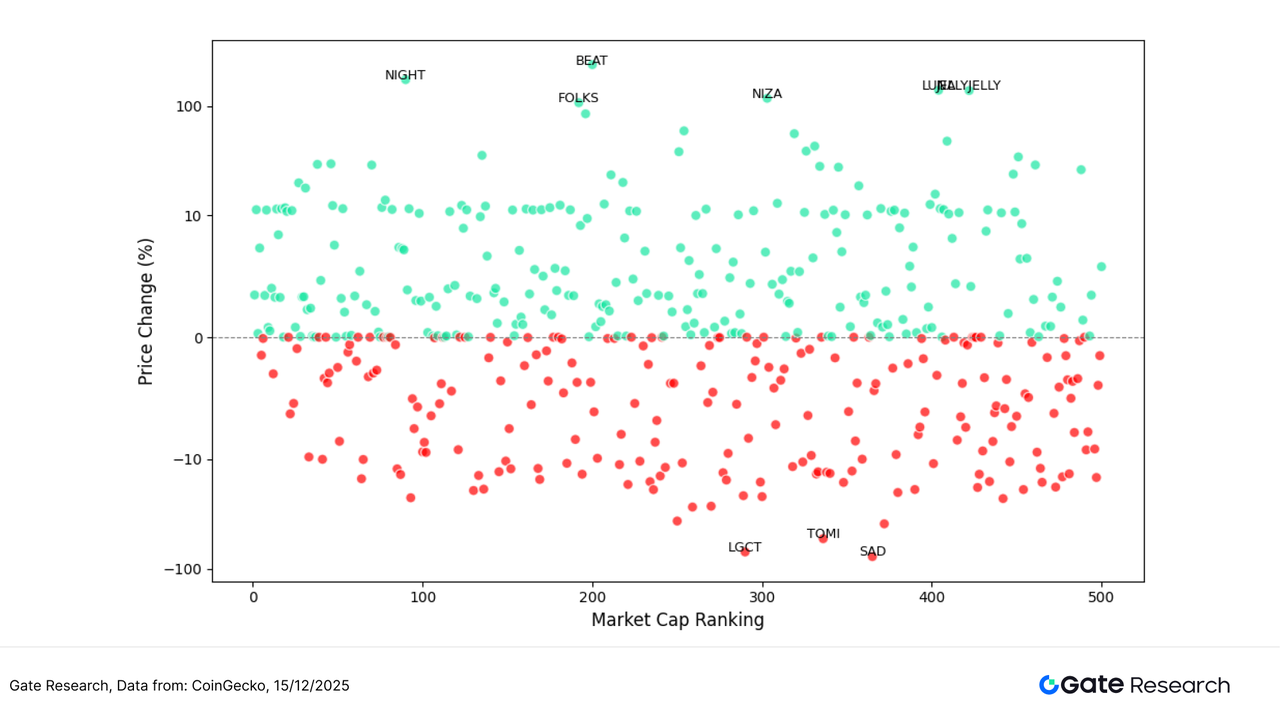

Relação entre Ranking de Capitalização de Mercado e Desempenho de Preço

Para analisar as características estruturais do desempenho dos tokens neste ciclo de mercado, este relatório apresenta uma distribuição de dispersão dos 500 principais tokens por capitalização de mercado. O eixo horizontal representa o ranking de capitalização (com ativos de maior capitalização à esquerda), enquanto o eixo vertical mostra o desempenho de preço entre 11 de novembro e 24 de novembro. Cada ponto representa um token, com verde para valorizações e vermelho para desvalorizações.

No geral, o número de tokens em queda supera largamente o dos que subiram. A maioria dos ativos está agrupada na faixa de –10% a –25%, sugerindo que, sob pressão macro e arrefecimento do sentimento, o mercado permanece numa fase de recuperação frágil. Tokens com ganhos significativos são relativamente escassos e concentram-se sobretudo na faixa dos 200–500 em ranking de capitalização, indicando que o capital privilegiou ativos de alta elasticidade e narrativa em detrimento das moedas de grande capitalização mais estáveis.

Entre os destaques, BEAT (+436%), AVICI (+67,93%) e TEL (+66,47%) sobressaem como os três maiores ganhadores, refletindo um padrão de “força extrema + narrativa”. Todos se posicionam nos segmentos de média a pequena capitalização, reforçando o tema deste ciclo: “tokens narrativos de pequena capitalização dominaram a valorização”.

Por outro lado, grandes quedas como SOON, COAI, USELESS e PLUME situam-se maioritariamente no segmento long-tail (além da posição 250), com correções entre –50% e –70%. Estes ativos evidenciam um comportamento clássico de “desmontagem pós-hype + saída de capital”. Este segmento também registou a volatilidade mais intensa e contribuiu significativamente para a pressão descendente neste ciclo de mercado.

Em suma, a dinâmica de preços neste período pode ser resumida como: “grandes capitalizações mantiveram-se relativamente estáveis, enquanto tokens de média e pequena capitalização registaram forte divergência; a força foi altamente concentrada, enquanto a fraqueza foi amplamente distribuída.” O capital continuou a privilegiar ativos orientados pelo sentimento de curto prazo num ambiente volátil, amplificando a volatilidade nos segmentos de média e pequena capitalização e refletindo um mercado onde o apetite pelo risco é dominado pela atividade de trading de curto prazo.

Figura 3: A distribuição de dispersão do desempenho de preço entre os 500 principais tokens mostra que os ganhadores se concentram nos segmentos de média a pequena capitalização, enquanto os perdedores estão amplamente distribuídos, evidenciando uma clara divergência estrutural.

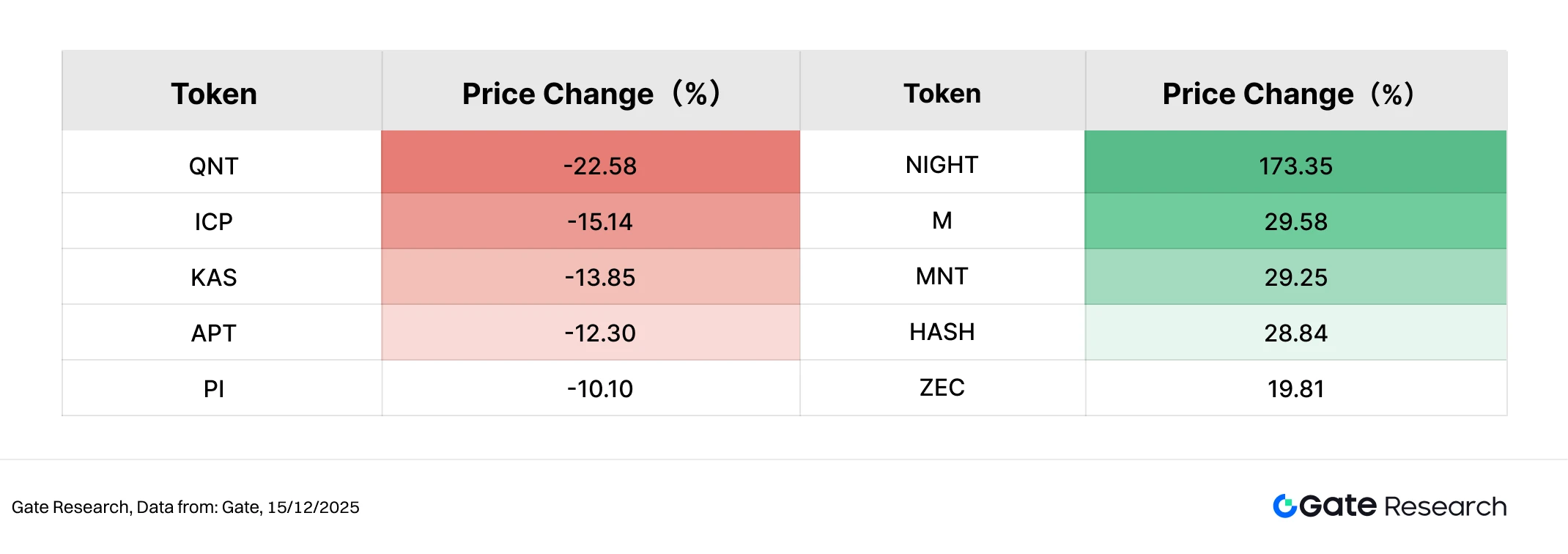

Líderes do Top 100 em Capitalização de Mercado

Durante a atual fase de consolidação do mercado, os 100 principais tokens por capitalização de mercado continuaram a apresentar um padrão divergente. Os principais ativos sofreram pressão generalizada, enquanto um número restrito de projetos com narrativa clara ou suporte estrutural gerou desempenho superior.

Pelo lado positivo, NIGHT (+173,35%) destacou-se claramente no grupo dos 100 primeiros, sendo um dos poucos tokens de grande capitalização a registar ganhos expressivos. Este desempenho reflete o interesse concentrado do capital em narrativas de computação privada e blockchain orientada para conformidade durante a atual fase de recuperação. M (+29,58%) e MNT (+29,25%) seguiram com desempenho resiliente, enquanto HASH (+28,84%) e ZEC (+19,81%) também registaram ganhos de dois dígitos, indicando que ativos ligados a hash power, infraestrutura e privacidade mantêm procura defensiva num contexto de aversão ao risco. O número de tokens em valorização dentro do top 100 permaneceu limitado, mas os ganhos foram altamente concentrados, reforçando um padrão de “força seletiva em vez de participação ampla”.

Pelo lado negativo, QNT (-22,58%) registou a maior queda, com ICP (-15,14%), KAS (-13,85%) e APT (-12,30%) também a sofrerem correções significativas. Estas quedas concentraram-se em ativos que anteriormente exibiam características de alta beta ou valorizações elevadas, tornando-se mais vulneráveis à retração do apetite pelo risco e ao apertar das condições de capital.

Em síntese, o segmento dos 100 principais exibiu uma estrutura de “breakouts narrativos isolados a par de correções generalizadas”. O capital não abandonou os principais ativos de forma generalizada; pelo contrário, foi alocado seletivamente em tokens com posicionamento diferenciado e suporte fundamental de médio prazo. Isto evidencia um ambiente de mercado ainda definido por posicionamento cauteloso e alocação seletiva.

Figura 4: Entre os 100 principais tokens por capitalização de mercado, NIGHT liderou as valorizações, evidenciando o interesse concentrado do capital em narrativas de computação privada e blockchain orientada para conformidade na atual fase de recuperação.

2. Análise do Aumento de Volume

Análise do Crescimento do Volume de Negociação

Além das valorizações, a análise da dinâmica do volume de negociação permite compreender melhor a estrutura da participação de capital. Neste período, a expansão de volume concentrou-se sobretudo em tokens de média a pequena capitalização, no ranking dos 200–400, exibindo um padrão de “volume crescente com resultados de recuperação diferenciados”.

LUNA destacou-se com um aumento de 138,91× no volume de negociação e uma recuperação de preço de 24,58%, representando o caso mais evidente de ressonância volume–preço neste período. Isto indica posicionamento concentrado de capital de curto prazo em níveis de preço mais baixos, visando oportunidades de negociação orientadas para a recuperação. CONSCIOUS também apresentou “alinhamento volume–preço” saudável, com o volume a subir 8,60× e o preço a recuperar 19,05%, refletindo recuperação simultânea da atenção do mercado e do suporte comprador.

Por contraste, LUNC e AXL registaram expansões de volume de 59,06× e 27,53×, respetivamente, mas apenas recuperaram 10,40% e 5,95% em preço. Isto indica que o aumento da atividade foi impulsionado sobretudo por rotatividade de curto prazo e reposição de liquidez, em vez de entrada de capital seguidor de tendências. VSN apresentou apenas aumentos modestos em volume e preço, permanecendo numa fase de reparação cautelosa.

No geral, os tokens com expansão significativa de volume neste período foram predominantemente de média a pequena capitalização. Na maioria dos casos, o aumento de volume foi alimentado por estratégias de negociação e recuperação de curto prazo, enquanto tokens que alcançaram uma combinação clara de “expansão de volume e recuperação significativa de preço” foram poucos. Isto evidencia que o comportamento do capital continua a privilegiar oportunidades táticas e faseadas, em vez de uma tendência generalizada, e que o apetite pelo risco ainda não melhorou substancialmente.

Figura 5: Tokens como LUNA e CONSCIOUS registaram expansão significativa de volume neste período. Enquanto alguns conseguiram recuperações sincronizadas de volume–preço, outros exibiram volumes elevados com ganhos limitados, indicando que a atividade de capital permanece dominada por estratégias de negociação de curto prazo e liquidez, sem que a compra orientada por tendências esteja estabelecida.

Análise da Relação Volume–Preço

Para caracterizar melhor a relação entre expansão de volume e resposta de preço, esta análise cruza os múltiplos de crescimento do volume de negociação com o desempenho de preço. O eixo x representa o múltiplo de volume, enquanto o eixo y indica a variação de preço. Limiares como aumento de cinco vezes no volume e ganhos de 20% delimitam diferentes regimes de mercado.

Na distribuição geral, a maioria dos tokens permanece agrupada em baixa expansão de volume e baixa volatilidade de preço, indicando que a atividade de negociação ainda está contida e que o capital incremental ainda não regressou de forma sistemática. Ao mesmo tempo, o número de tokens em queda supera ligeiramente o dos que avançam, sugerindo que o sentimento do mercado se mantém cauteloso e que o mercado está ainda numa fase de consolidação.

No quadrante de expansão de volume e valorização de preço, apenas poucos tokens se destacam. LUNA é o exemplo mais notório, com recuperação de preço superior a 100% e aumento superior a 100× no volume, formando um padrão clássico de “volume elevado + recuperação forte”. Isto indica posicionamento concentrado de capital de curto prazo em preços baixos e formação de consenso temporário. LUNC também evidenciou expansão substancial de volume e ganhos de dois dígitos, embora com menor elasticidade, refletindo uma recuperação mais orientada pela rotatividade do que por movimento direcional decisivo.

Por contraste, tokens como CONSCIOUS e AXL registaram aumentos significativos de volume, mas ganhos de preço contidos (10%–20%). Isto sugere participação exploratória ou negociação de curto prazo, em vez de formação de tendência. Outros ativos, como CETH e PZETH, registaram expansão extrema de volume com aumentos modestos de preço, refletindo características de staking, derivados ou orientação estrutural. Nestes casos, volumes elevados foram impulsionados por rebalanceamento, arbitragem ou procura de liquidez on-chain, em vez de pressão compradora direcional.

No geral, o mercado apresenta um padrão claro de “estratificação volume–preço”. Tokens com verdadeira ressonância volume–preço são raros, e para a maioria, o aumento da atividade não se traduziu em valorização significativa. Isto indica que o comportamento do capital permanece dominado por operações de curto prazo e liquidez, enquanto o apetite pelo risco e o capital seguidor de tendências ainda não regressaram plenamente.

Figura 6: A dispersão dos múltiplos de crescimento do volume de negociação face ao desempenho de preço mostra que a expansão de volume não corresponde necessariamente a valorização. Apenas poucos tokens evidenciam verdadeira ressonância volume–preço, enquanto o mercado permanece numa fase de consolidação e negociação estrutural.

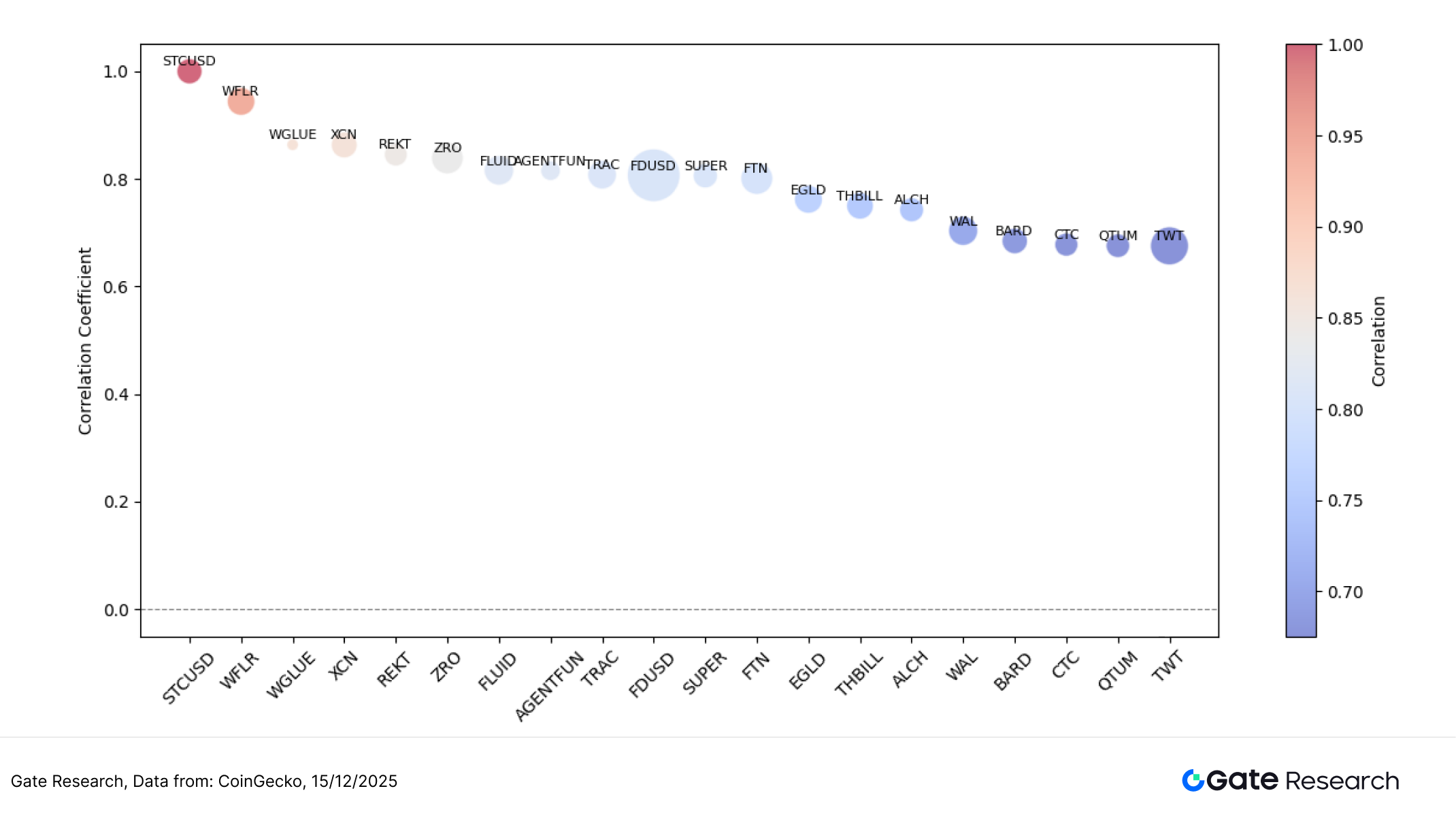

Análise de Correlação

Após analisar a ligação entre volume de negociação e desempenho de preço, este relatório examina a relação sistemática sob perspetiva estatística. Utilizando a “taxa de crescimento do volume dividida pela capitalização de mercado” como proxy da atividade relativa de capital e calculando a sua correlação com os retornos de preço, identificam-se tokens mais suscetíveis a movimentos induzidos por capital. O tamanho do círculo no gráfico representa intensidade da atividade: círculos maiores indicam maior expansão de volume por unidade de capitalização e maior sensibilidade do preço às entradas de capital.

Como mostra o gráfico, a maioria dos tokens apresenta coeficientes de correlação entre 0,65–0,85. Isto sugere que, no mercado atual, as oscilações de preço continuam influenciadas pela atividade de negociação, sem sincronização uniforme entre ativos. Tal dispersão indica que o comportamento do capital começou a estratificar-se.

No segmento de alta correlação, tokens como STCUSD, WFLR, WGLUE e XCN apresentam coeficientes próximos ou superiores a 0,85–0,90, indicando movimentos de preço altamente alinhados com variações no volume. Estes ativos evidenciam orientação de trading forte, elevada dependência de liquidez ou drivers narrativos bem definidos, tornando os seus preços mais suscetíveis a movimentos rápidos durante períodos de expansão de volume. São representativos de tokens de alta beta sensíveis ao sentimento.

Tokens com correlações entre 0,75–0,85 exibem comportamento “responsivo ao volume, mas com amplitude contida”. Os preços são influenciados por fluxos de capital, mantendo suporte fundamental ou funcional. Por contraste, ativos de baixa correlação como WAL, BARD, CTC e QTUM mostram sensibilidade limitada às variações de volume e são mais impulsionados pela procura de médio/longo prazo e desenvolvimento do ecossistema, conferindo-lhes características defensivas. No geral, a distribuição de correlações revela estratificação estrutural: ativos de alta correlação são orientados por trading e sentimento, ativos de correlação média equilibram fluxos de capital e lógica subjacente, e ativos de baixa correlação exibem maior independência. Isto indica que o mercado entrou numa fase de precificação mais granular.

Figura 7: A correlação entre atividade relativa de negociação e desempenho de preço mostra que tokens orientados por trading e sentimento apresentam correlações superiores, enquanto tokens de infraestrutura e ecossistemas maduros exibem menor sensibilidade ao volume, evidenciando uma estrutura de mercado estratificada.

Neste ciclo, o mercado cripto continuou a exibir rotação estrutural sob pressão macroeconómica. Os 500 principais tokens registaram um ganho médio de cerca de 2,34%, mas com dispersão significativa. Grandes capitalizações mostraram resiliência, médias sofreram pressão e pequenas evidenciaram sinais iniciais de recuperação. Tematicamente, ativos de alta elasticidade registaram subidas concentradas, com BEAT, NIGHT e LUNA a destacar-se impulsionados por aplicações AI, privacidade e trading de elevada volatilidade. Por contraste, ativos de consenso fraco ou alta beta como SAD, LGCT e TOMI registaram correções rápidas. Apesar da expansão do volume em alguns tokens de média e pequena capitalização, o padrão geral foi de “expansão de volume divergente”, sem consenso de tendência.

Para além da ação de preço, vários projetos potenciais de airdrop continuam a progredir, abrangendo setores como AI, Layer 2, incentivos sociais e verificação de identidade. Ao participar de forma eficaz e manter envolvimento contínuo, os utilizadores podem garantir posicionamento antecipado e capturar incentivos em tokens ou elegibilidade para airdrops. A secção seguinte destaca quatro projetos a acompanhar, bem como os respetivos caminhos de participação, para apoiar uma abordagem sistemática à captação de oportunidades Web3.

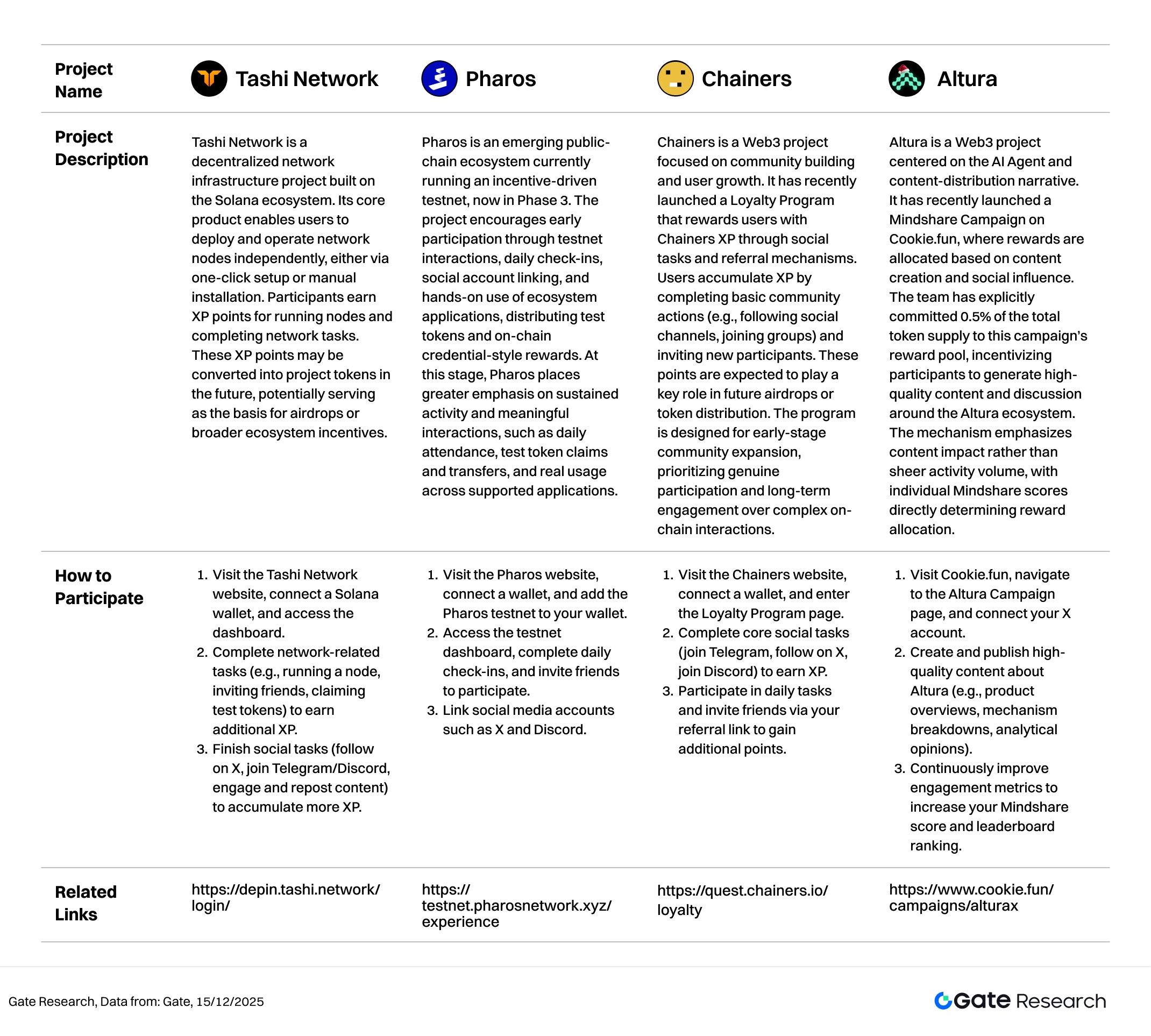

Destaques de Airdrop

Este relatório destaca quatro projetos de airdrop e incentivos a acompanhar entre 2 de dezembro e 15 de dezembro de 2025: Tashi Network (rede de farming XP baseada em nós no ecossistema Solana), Pharos (blockchain testnet orientada por incentivos, em Fase 3), Chainers (programa Loyalty centrado em tarefas comunitárias) e Altura (iniciativa de incentivos baseada em Mindshare, construída sobre Cookie.fun).

Todos estes projetos estão em fases iniciais ou de ativação de incentivos. Os utilizadores podem acumular registos de contribuição ao implementar nós, participar em interações na testnet, completar tarefas sociais e comunitárias ou criar conteúdo, posicionando-se para potenciais airdrops, distribuições de tokens ou liquidação de recompensas.

Tashi Network

Tashi Network é um projeto de infraestrutura descentralizada construído sobre Solana. O produto principal permite aos utilizadores operar nós de rede de forma independente, via configuração automática ou instalação manual. Os participantes ganham XP ao executar nós e completar tarefas de rede. Estes pontos XP poderão ser convertidos em tokens do projeto no futuro, servindo de base para airdrops ou incentivos no ecossistema.【2】

Como Participar:

- Visite o site da Tashi Network, conecte uma wallet Solana e aceda ao dashboard.

- Complete tarefas de rede (executar um nó, convidar amigos, reclamar tokens de teste) para ganhar XP adicional.

- Conclua tarefas sociais (seguir no X, juntar-se ao Telegram/Discord, interagir e partilhar conteúdo) para acumular mais XP.

Pharos

Pharos é um ecossistema público emergente, a operar uma testnet orientada por incentivos, já na Fase 3. O projeto incentiva participação inicial através de interações na testnet, check-ins diários, ligação de contas sociais e utilização de aplicações, distribuindo tokens de teste e recompensas on-chain. Nesta fase, Pharos valoriza atividade sustentada e interações relevantes, como presença diária, reclamação e transferência de tokens de teste, e utilização efetiva de aplicações suportadas.【3】

Como Participar:

- Visite o site da Pharos, conecte uma wallet e adicione a testnet Pharos à wallet.

- Aceda ao dashboard, complete check-ins diários e convide amigos.

- Ligue contas sociais como X e Discord.

Chainers

Chainers é um projeto Web3 centrado em comunidade e crescimento de utilizadores. Lançou recentemente um programa Loyalty que recompensa utilizadores com Chainers XP através de tarefas sociais e referências. Os utilizadores acumulam XP ao completar ações comunitárias (seguir canais sociais, aderir a grupos) e ao convidar novos participantes. Estes pontos deverão ser essenciais em futuros airdrops ou distribuições de tokens. O programa privilegia expansão comunitária inicial, participação genuína e envolvimento a longo prazo, em detrimento de interações on-chain complexas.【4】

Como Participar:

- Visite o site da Chainers, conecte uma wallet e aceda ao programa Loyalty.

- Complete tarefas sociais principais (aderir ao Telegram, seguir no X, juntar-se ao Discord) para ganhar XP.

- Participe em tarefas diárias e convide amigos via link de referência para acumular pontos adicionais.

Altura

Altura é um projeto Web3 centrado em AI Agent e distribuição de conteúdo. Lançou uma campanha Mindshare em Cookie.fun, onde as recompensas são atribuídas com base na criação de conteúdo e influência social. A equipa comprometeu 0,5% do total de tokens para o pool de recompensas, incentivando participantes a produzir conteúdo de qualidade e discussão sobre o ecossistema Altura. O mecanismo privilegia impacto do conteúdo, com pontuação Mindshare a determinar a atribuição de recompensas.【5】

Como Participar:

- Visite Cookie.fun, aceda à campanha Altura e conecte a conta X.

- Crie e publique conteúdo de qualidade sobre Altura (apresentações de produto, análises, opiniões).

- Melhore os seus indicadores de envolvimento para aumentar a pontuação Mindshare e ranking.

Lembrete

Os planos de airdrop e métodos de participação podem ser alterados a qualquer momento. Recomenda-se seguir os canais oficiais dos projetos para atualizações. Adicionalmente, os utilizadores devem agir com cautela, estar atentos aos riscos e realizar pesquisa antes de participar. Gate não garante a distribuição de futuras recompensas de airdrop.

Conclusão

Entre 2 e 15 de dezembro de 2025, apesar do corte de taxas pelo Fed, divergências políticas e expectativas de pausa continuaram a limitar o apetite pelo risco, mantendo BTC e ETH em consolidação lateral. Nos fluxos on-chain, o capital concentrou-se em derivados eficientes e infraestruturas de negociação, com Hyperliquid a liderar nas entradas líquidas, refletindo convicção em perpétuos on-chain e trading de alta frequência. Tematicamente, o capital privilegiou segmentos de alta elasticidade: ativos ligados a AI, privacidade e trading volátil destacaram-se, com BEAT, NIGHT e LUNA a registarem ganhos relevantes. Por contraste, novas narrativas de Layer 1 e stablecoins ficaram aquém das expectativas.

As dinâmicas volume–preço mostram que apenas poucos tokens—como LUNA e CONSCIOUS—alcançaram verdadeira ressonância volume–preço, enquanto a maioria dos tokens com atividade elevada registou valorização limitada. Isto indica que o comportamento do capital permanece dominado por operações de curto prazo e estratégias de liquidez. A análise de correlação confirma que tokens de alta beta e trading são os mais sensíveis ao sentimento de mercado, enquanto ativos de infraestrutura e ecossistemas maduros apresentam comportamento de preço independente.

Os projetos acompanhados neste período—Tashi Network, Pharos, Chainers e Altura—estão todos em fases de execução de incentivos bem definidas. Os focos incluem expansão de rede de nós, atividade em testnet, crescimento comunitário e sistemas de pontos loyalty, e distribuição de conteúdo com competição de mindshare. Estes projetos apresentam caminhos de incentivo claros e participação acessível. Os utilizadores podem aumentar gradualmente XP, pontos ou peso de mindshare ao operar nós, realizar check-ins, interagir on-chain, convidar participantes ou publicar conteúdo, potenciando assim a alocação em futuros airdrops e distribuições.

Referência:

- CoinGecko, https://www.coingecko.com/

- Tashi Network, https://depin.tashi.network/login/

- Pharos, https://testnet.pharosnetwork.xyz/experience

- Chainers, https://quest.chainers.io/loyalty

- Altura, https://www.cookie.fun/campaigns/alturax

Gate Research é uma plataforma de investigação em blockchain e criptomoedas que oferece conteúdos aprofundados, incluindo análise técnica, insights de mercado, estudos setoriais, previsão de tendências e análise macroeconómica.

Aviso Legal

Investir em mercados de criptomoedas envolve elevado risco. Recomenda-se aos utilizadores que realizem a sua própria pesquisa e compreendam plenamente os ativos e produtos antes de investir. Gate não se responsabiliza por perdas ou danos resultantes dessas decisões.

Artigos relacionados

Como usar APIs para iniciar a negociação quantitativa

Uma Breve História dos Airdrops e das Estratégias Anti-Sybil: Sobre a Tradição e o Futuro da Cultura de Livre-Equitação

O Meme "" Revolução: A revolução de Solana nos EUA

gate Research: Relatório de Teste Retrospetivo de Produtos de Auto-Investimento

Como ler melhor os gráficos de criptomoedas