Aplicação do MACD – o Rei dos Indicadores

O curso intermediário "Gate Learn Futures" aborda conceitos e a utilização de diferentes indicadores técnicos, como gráficos de velas, padrões técnicos, médias móveis e linhas de tendência. Neste artigo, apresentamos o conceito de MACD — considerado um dos principais indicadores técnicos. Explicamos sua base, significado técnico e aplicação em negociações.

Por que o MACD é considerado o Rei dos Indicadores?

O MACD é reconhecido como o principal indicador entre traders de futuros, sendo uma ferramenta fundamental para quem começa a estudar análise de indicadores. Por ser um dos indicadores técnicos mais tradicionais e de maior destaque, o MACD é frequentemente chamado de “rei dos indicadores”.

Por que o MACD é importante?

- É o indicador mais utilizado no mercado e, comprovadamente, o mais eficaz e prático para refletir tendências.

- Trata-se de um indicador oscilador derivado da média móvel exponencial (EMA), sendo eficiente tanto para antecipar tendências quanto para analisar mercados laterais.

- A divergência do MACD é considerada uma das melhores técnicas de análise para auxiliar o trader a comprar no fundo e vender no topo.

- O MACD está entre os indicadores mais populares para definir os melhores momentos de entrada e saída de posições. Seu uso frequente envolve a avaliação do timing das operações e do equilíbrio entre forças compradoras e vendedoras no mercado.

O que é o indicador MACD?

MACD é a sigla para Moving Average Convergence Divergence. Em chinês, é chamado de “Índice de Média Móvel de Convergência e Divergência”. O conceito foi desenvolvido por Gerald Apple.

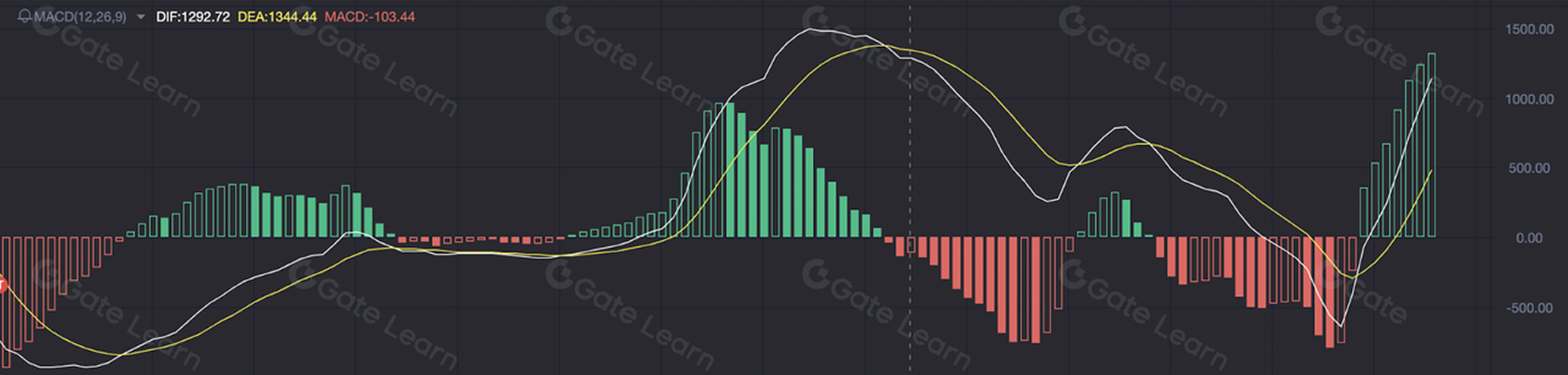

O MACD é composto por três elementos: DIF (diferença), DEA (média da diferença) e BAR (barras). No exemplo abaixo, DIF corresponde à linha MACD, chamada de “linha MACD”, enquanto DEA é a linha de sinal, conhecida como “linha de sinal”. Na versão inicial do MACD, havia apenas essas duas linhas, e a análise do afastamento ou aproximação entre elas permite identificar a tendência do mercado.

O terceiro elemento, as barras (BAR), foi incorporado posteriormente, à medida que a popularidade do MACD aumentou. As barras — conhecidas como histograma do MACD — não expressam valores numéricos, mas ajudam o trader a visualizar a distância relativa entre as linhas, atuando como recurso auxiliar na análise.

Aplicação

(1) Valor de DIF e DEA e posições relativas

- Quando DIF e DEA estão acima de 0 (no eixo 0) e sobem – o mercado está em tendência de alta; é momento de manter ou ampliar as posições.

- Quando DIF e DEA estão abaixo de 0 (abaixo do eixo 0) e caem – predomina a força vendedora; é indicado vender ou adotar cautela.

- Quando DIF e DEA estão acima de 0 (no eixo 0) mas ambos descem – o ciclo de alta está perdendo força e a tendência de baixa se aproxima; é hora de vender ou aguardar.

- Quando DIF e DEA estão abaixo de 0 (abaixo do eixo 0) mas sobem – o mercado sinaliza recuperação; o trader pode segurar os ativos ou ampliar sua posição.

(2) Cruzamento de DIF e DEA

1.Quando DIF e DEA estão acima do eixo 0 e DIF cruza para cima a DEA – o mercado está forte, indicando novo movimento de valorização do ativo. O trader pode aumentar posições ou manter-se aguardando valorização. Esse cruzamento é conhecido como cruzamento dourado do MACD. Veja o exemplo abaixo:

2.Quando DIF e DEA estão abaixo do eixo 0 e DIF cruza para cima a DEA – o mercado dá sinais de retomada e o preço tende a parar de cair e iniciar recuperação. É uma boa oportunidade para comprar ou manter posições. Esse cruzamento também é conhecido como cruzamento dourado do MACD. Veja abaixo:

3.Quando DIF e DEA estão acima do eixo 0, mas DIF cruza para baixo a DEA – indica fim do movimento de alta, início de tendência de baixa e queda do ativo, sendo momento de liquidar posições. Esse cruzamento é conhecido como cruzamento da morte do MACD.

4.Se DIF e DEA estão abaixo do eixo 0 e DIF cruza para baixo a DEA – um novo ciclo de queda forte se aproxima, com os preços continuando a cair; é indicado vender ativos ou aguardar. Esse é outro tipo de cruzamento da morte do MACD.

(3) Divergência

1.Divergência de alta (divergência de fundo) Divergência ocorre quando o preço atinge novo topo ou fundo, mas o indicador não acompanha. No caso da divergência de alta (divergência de fundo), o preço registra novo fundo, mas o DIF não. Essa divergência mostra aumento da pressão compradora e pode indicar reversão de tendência. Porém, é indispensável considerar outros sinais técnicos para confirmar a reversão, como rompimento da linha de tendência ou da média móvel de 30 dias. Veja o exemplo:

2.Divergência de baixa (divergência de topo) Ocorre quando há descompasso entre preço e DIF: o preço atinge novo topo, mas o indicador não acompanha. Indica transição do mercado para tendência de baixa, sugerindo que o preço pode ter atingido o topo e que posições vendidas podem ser abertas. Apesar de sinalizar possível reversão, é preciso analisar outros indicadores para confirmação, como a perda da linha de tendência ou da média móvel de 30 dias.

Possíveis problemas

1.Divergências sucessivas Investidores iniciantes valorizam a divergência como ferramenta para antecipar reversão de tendências e buscar lucros ao comprar no fundo e vender no topo.

Investidores experientes também utilizam a análise de divergência, mas sabem que a interpretação pode ser complexa, com situações em que “topos cobrem topos, fundos cobrem fundos e divergências sucedem divergências”. Tendências intensas não são facilmente rompidas. A teoria da divergência pode ajudar a prever topos e fundos, mas divergências podem ocorrer em sequência. O preço pode retomar a direção original após duas divergências seguidas.

2.Uso mecânico do indicador Um erro comum entre iniciantes é o excesso de confiança no indicador após operações bem-sucedidas, acreditando ser uma “solução universal” para qualquer cenário. Quem pensa assim geralmente acumula perdas, às vezes acima de 100%. O uso automático de indicadores, sem analisar o contexto do mercado, não traz resultados. O ideal é combinar análise fundamentalista e técnica, criando uma estrutura analítica completa e avaliando o mercado por múltiplas perspectivas. Assim, é possível aumentar as chances de sucesso em mercados voláteis.

Resumo

O MACD é chamado de rei dos indicadores e sempre figura entre os primeiros a serem estudados. Todo trader deve dominar este indicador para melhor compreender o mercado, mas precisa considerar suas limitações ao refletir o sentimento de mercado. Por isso, recomenda-se que a análise do MACD seja sempre combinada com outras ferramentas técnicas para alcançar maior precisão na leitura das tendências.

Cadastre-se na plataforma Gate Futures e comece a negociar!

Aviso legal

Este conteúdo tem finalidade exclusivamente informativa e não constitui recomendação de investimento. A Gate não se responsabiliza por decisões tomadas com base nestas informações. Dados sobre análise técnica, avaliação de mercado, estratégias de negociação ou opiniões de traders não devem ser utilizados como orientação de investimento. Todo investimento envolve riscos e incertezas, e este artigo não garante retorno sobre aportes realizados.