Agosto de 2025: O Rumo à Clareza Regulamentar

- A clarificação regulamentar dos ativos digitais nos Estados Unidos tem tardado, mas, apesar de o percurso futuro continuar a desenhar-se, este ano os responsáveis políticos registaram avanços significativos.

- O foco do mercado nos ventos favoráveis do quadro regulamentar terá impulsionado o desempenho do Ether. Como líder em finanças descentralizadas na blockchain, o Ethereum beneficia diretamente da eventual clarificação regulatória, favorecendo a adoção de stablecoins, ativos tokenizados e aplicações de finanças descentralizadas.

- As tesourarias de ativos digitais (DAT) — empresas cotadas que integram cripto nos seus balanços — multiplicaram-se recentemente, mas a procura dos investidores parece estar a aproximar-se do limiar de saturação. Os prémios de valorização dos projetos de maior dimensão estão em rápida compressão.

- O preço do Bitcoin atingiu um novo máximo histórico junto dos 125 000 $, mas encerrou o mês abaixo desse valor. Em agosto, apesar de ter perdido destaque face a outros temas, as pressões sobre a independência da Reserva Federal evidenciaram por que razão existe uma procura tão elevada por Bitcoin desde a sua origem.

Em agosto de 2025, a capitalização total do mercado cripto manteve-se estável, próxima dos 4 biliões $, embora tenham ocorrido rotações relevantes nos segmentos subjacentes. A classe dos ativos cripto é composta por uma diversidade de tecnologias de software, com motores fundamentais distintos, o que faz com que as valorizações dos tokens raramente evoluam de forma sincronizada.

Enquanto o preço do Bitcoin recuou em agosto, o Ether valorizou 16%.[1] A segunda maior blockchain pública em capitalização de mercado beneficiou da atenção dos investidores às alterações regulatórias, que poderão favorecer a adoção de stablecoins, ativos tokenizados e aplicações DeFi — áreas em que o Ethereum mantém a liderança.

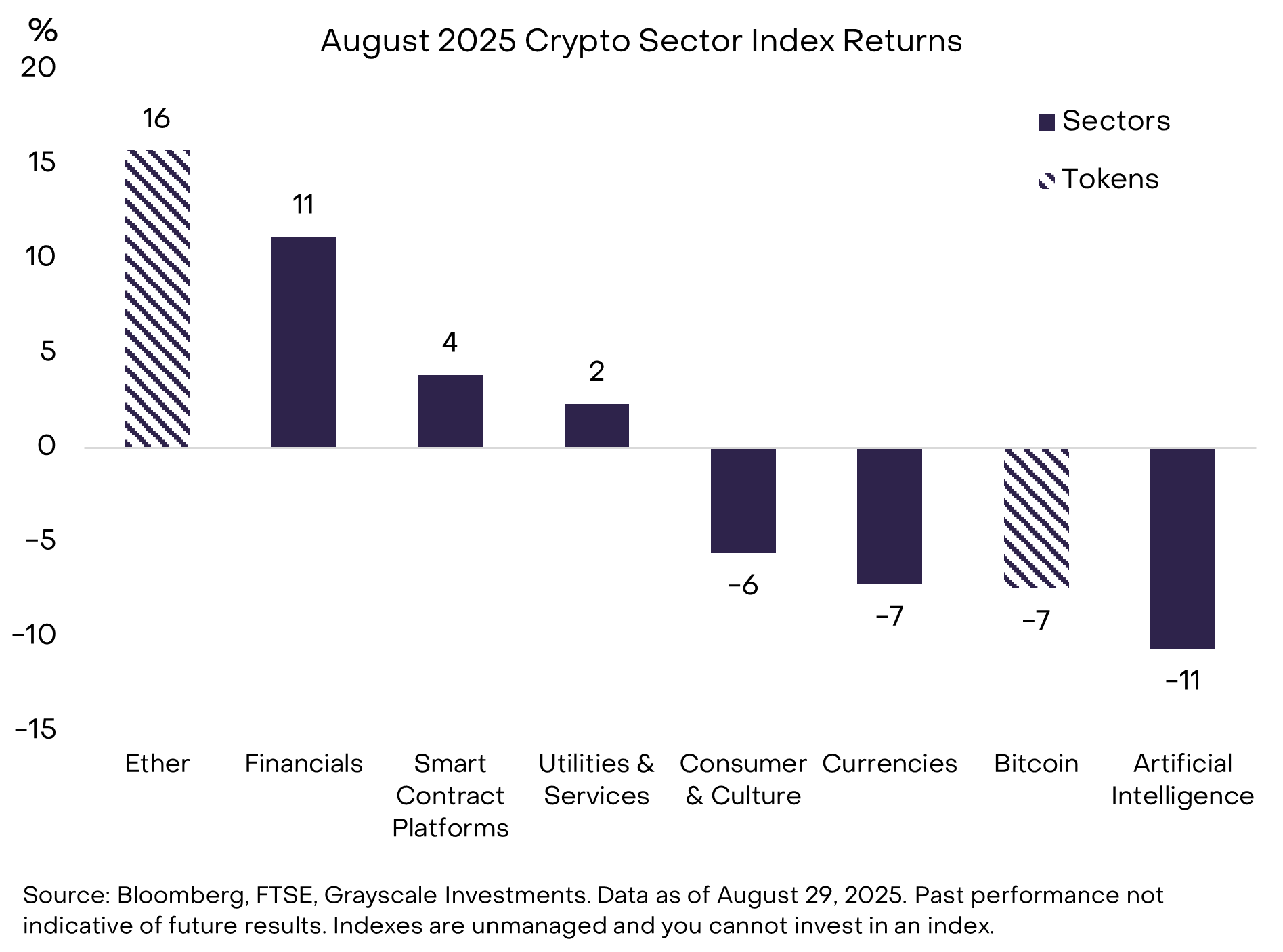

O Quadro 1 ilustra as dinâmicas transversais aos segmentos de mercado em agosto, aplicando o enquadramento Crypto Sectors — uma taxonomia rigorosa de ativos digitais e sistema de índices criada com a FTSE/Russell. Os índices Currencies, Consumer & Culture e Artificial Intelligence (AI) Crypto Sector registaram perdas mensais moderadas. O desempenho negativo no AI Crypto Sector refletiu a tendência das ações tecnológicas relacionadas com IA nos mercados bolsistas. Por outro lado, os índices Financials, Smart Contract Platforms e Utilities & Services Crypto Sectors apresentaram ganhos. Apesar do recuo mensal, o preço do Bitcoin atingiu um novo máximo histórico em meados de agosto (cerca de 125 000 $); o Ether também alcançou um novo máximo, ligeiramente inferior a 5 000 $.[2]

Quadro 1: Rotações marcantes entre Crypto Sectors em agosto

GENIUS Act e Horizontes Futuros

No nosso entendimento, o desempenho recente do Ethereum está diretamente vinculado à sua robustez fundamental — destacando-se o avanço da clareza regulatória nos Estados Unidos em matéria de ativos digitais e blockchain. Consideramos que a alteração mais determinante foi a promulgação do GENIUS Act em julho, que estabelece um enquadramento regulamentar exaustivo para stablecoins de pagamento no mercado norte-americano (contextualização disponível em Stablecoins and the Future of Payments). O Ethereum lidera atualmente a indústria no segmento das stablecoins (tanto em número de transações como em saldo), e a aprovação do GENIUS Act catapultou o preço do Ether em quase 50% durante o mês de julho.[3] Os mesmos fatores continuaram a impulsionar o Ether durante o mês de agosto.

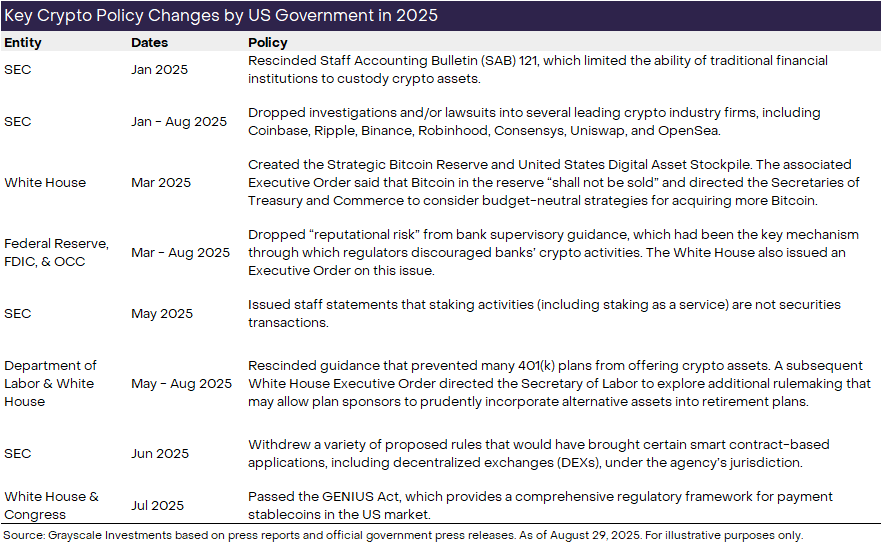

Os recentes desenvolvimentos legislativos nos Estados Unidos ultrapassam, no entanto, o contexto das stablecoins, abarcando questões como a custódia de ativos cripto e orientação supervisória para o setor bancário. No Quadro 2, resumem-se as principais iniciativas de política pública da administração Trump e das agências federais relativamente aos ativos digitais, com impacto transversal no setor. Estas mudanças — e outras que ainda se avizinham — geraram uma forte dinâmica de investimento institucional em todo o universo cripto (mais detalhe disponível em March 2025: Institutional Chain Reaction).

Quadro 2: Alterações políticas que promovem maior clareza regulatória no setor cripto

A confirmar a transformação do panorama regulatório para ativos digitais, os governadores da Reserva Federal Waller e Bowman estiveram, em agosto, numa conferência sobre blockchain em Jackson Hole, Wyoming — cenário difícil de imaginar há alguns anos. O evento antecedeu imediatamente a tradicional conferência anual da Fed sobre política económica em Jackson Hole. Nas suas intervenções, ambos enfatizaram o papel inovador da blockchain na tecnologia financeira e defenderam que os reguladores devem equilibrar a preservação da estabilidade financeira com o estímulo ao crescimento tecnológico.[4]

No mês de setembro, o Senate Banking Committee preconiza debater legislação sobre a estrutura dos mercados cripto — regulamento que irá abranger vertentes para além das stablecoins. O Senado parte dos trabalhos do CLARITY Act, já aprovado na Câmara dos Representantes com apoio bipartidário em julho. O presidente Scott do Senate Banking Committee manifestou expectativa de que a legislação também receba apoio bipartidário na câmara alta.[5] Apesar dos avanços, subsistem matérias de relevo por resolver. As associações do setor focam-se, sobretudo, em garantir que a legislação de estrutura de mercado integre salvaguardas para programadores open-source e prestadores não custodiais. O tema deverá continuar om debate parlamentar nos próximos meses (a Grayscale é signatária de uma carta de comentário recente destinada aos comités do Senado).

Saturação das DAT?

Em agosto, a subperformance do Bitcoin (BTC) e a valorização do Ether (ETH) foram evidentes nos fluxos de fundos entre várias plataformas e produtos.

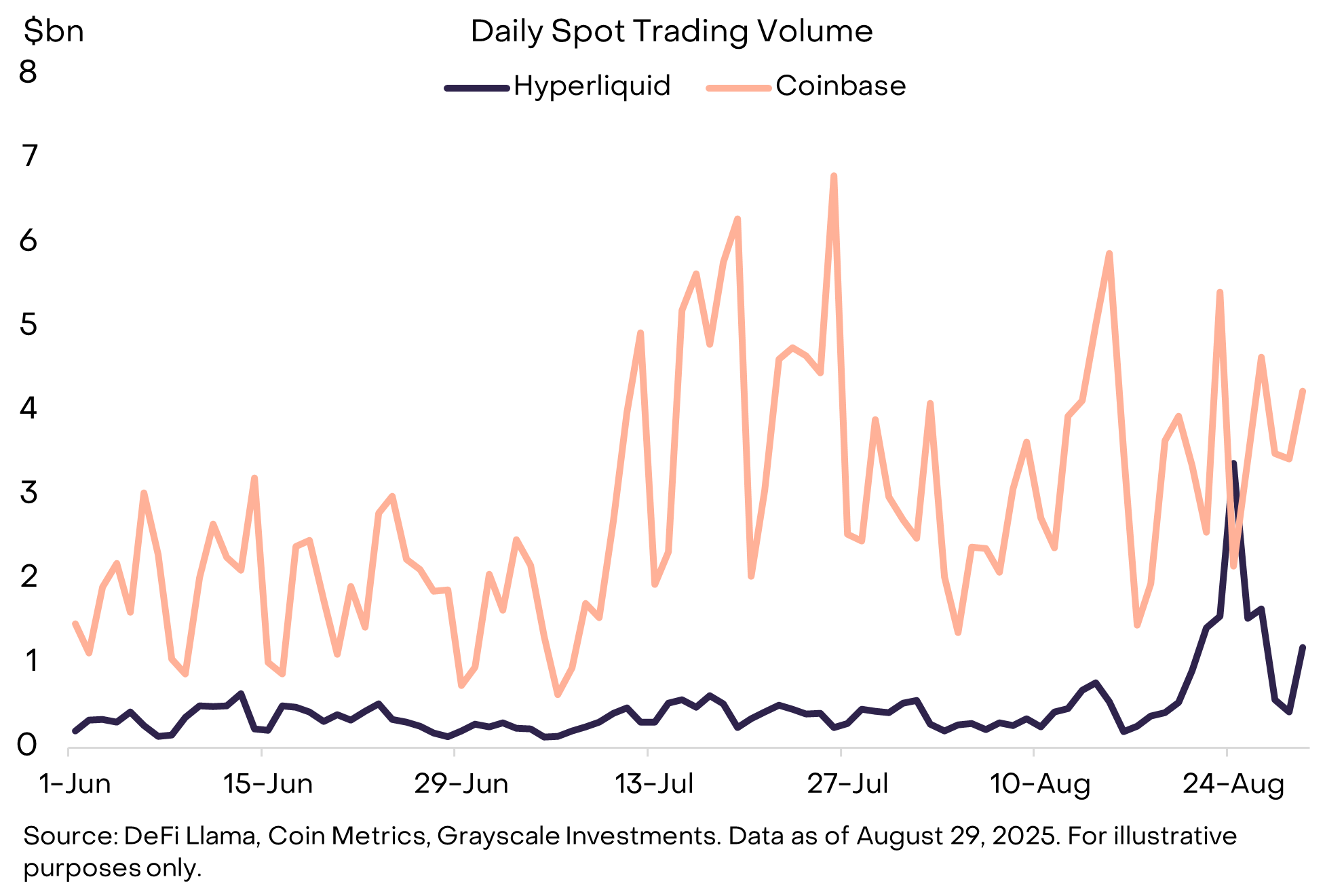

Parte desta movimentação ocorreu na Hyperliquid, uma DEX (bolsa descentralizada) que oferece negociação à vista e futuros perpétuos (visão detalhada em DEX Appeal: The Rise of Decentralized Exchanges). A partir de 20 de agosto, um grande detentor de Bitcoin (“whale”) vendeu cerca de 3,5 mil milhões $ em BTC e, de imediato, adquiriu cerca de 3,4 mil milhões $ em ETH.[6] Sem informação sobre os motivos, é relevante realçar que uma transferência de risco desta dimensão ocorreu numa DEX, e não numa bolsa centralizada (CEX). Efetivamente, no dia de maior volume do mês, a Hyperliquid superou pontualmente a Coinbase em volume à vista (Quadro 3).

Quadro 3: Picos de volume à vista na Hyperliquid

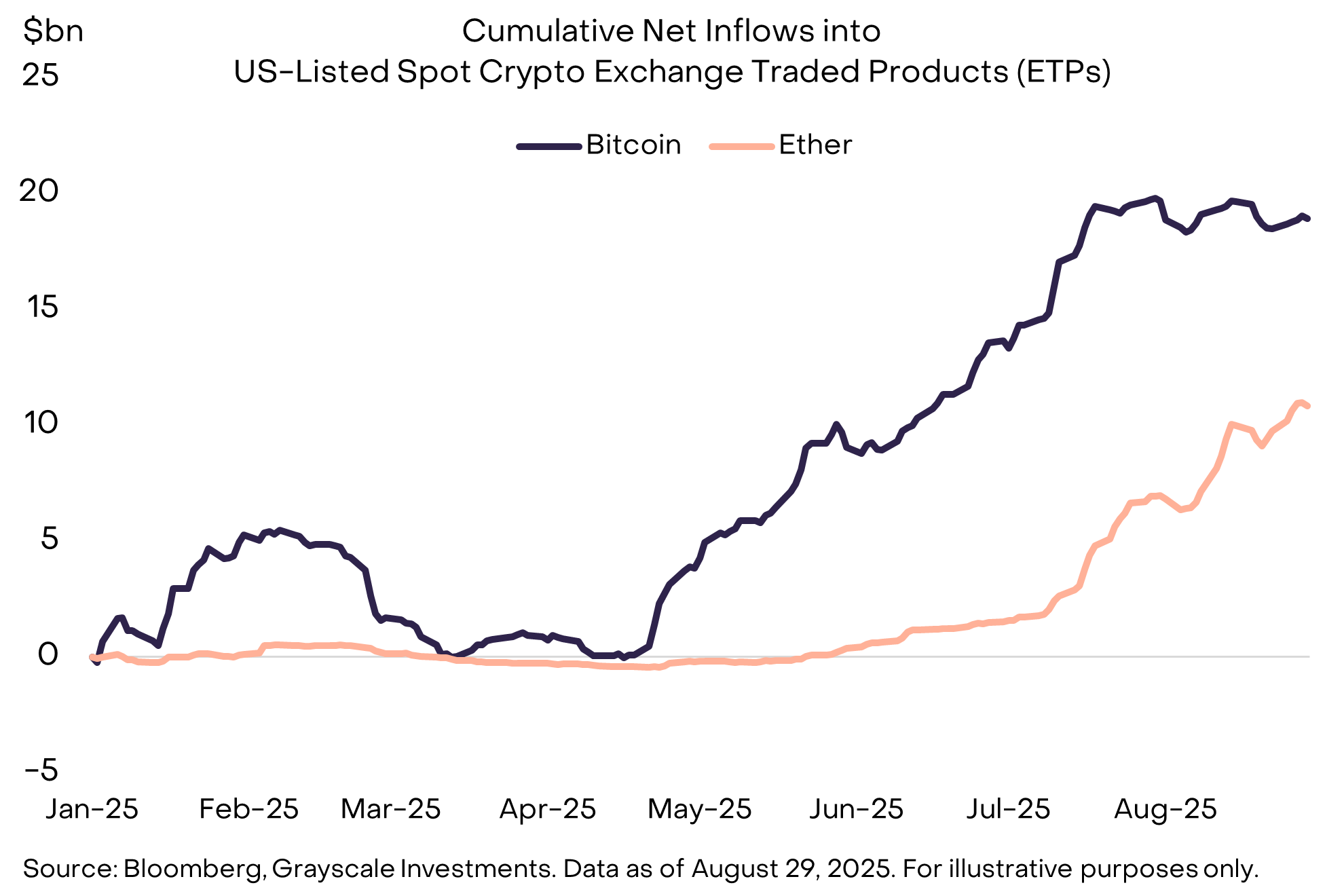

Durante o mês, uma preferência por ETH foi igualmente visível nos fluxos líquidos dos ETP (produtos cotados cripto). Em agosto, os ETP de Bitcoin cotados nos EUA registaram saídas líquidas de 755 milhões $ — o primeiro mês com saldo negativo desde março. Em contrapartida, os ETP de Ether cotados nos EUA captaram entradas líquidas de 3,9 mil milhões $, depois de 5,4 mil milhões $ em julho (Quadro 4). Com a forte entrada líquida de ETH nos últimos dois meses, tanto os ETP de BTC como de ETH detêm agora mais de 5% da oferta circulante dos respetivos tokens.

Quadro 4: Fluxos líquidos de ETP convergem para o ETH

Bitcoin, Ether e outros ativos cripto têm beneficiado das compras promovidas pelas tesourarias de ativos digitais (DAT) — empresas cotadas que mantêm cripto nos seus balanços, permitindo o acesso ao setor por parte dos investidores de ações. A Strategy (ex-MicroStrategy), maior DAT de Bitcoin por montante detido, comprou mais 3 666 BTC (~0,4 mil milhões $) em agosto. As duas maiores DAT de Ethereum adquiriram, em conjunto, 1,7 milhões ETH (~7,2 mil milhões $).[7]

De acordo com fontes jornalísticas, estão em desenvolvimento pelo menos três novas DAT de Solana, incluindo veículos superiores a 1 mil milhões $, patrocinados pela Pantera Capital e por um consórcio composto pela Galaxy Digital, Jump Crypto e Multicoin Capital.[8] Paralelamente, a Trump Media & Technology Group anunciou uma DAT baseada no token CRO, ligada à Crypto.com e à sua blockchain Cronos.[9] Outros lançamentos de DAT foram centrados nos tokens ENA (Ethena), IP (Story Protocol) e BNB (Binance Smart Chain).[10]

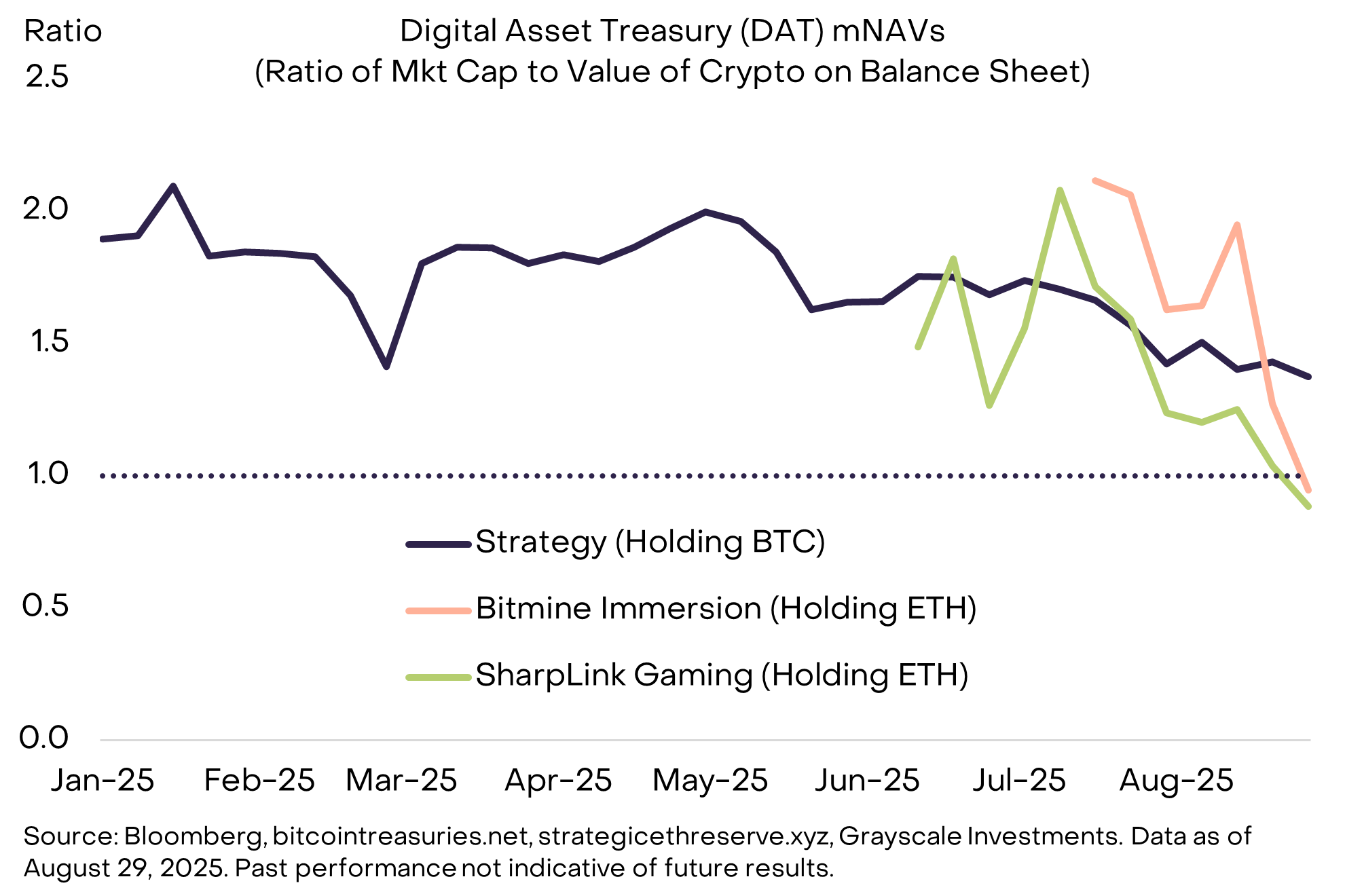

Apesar de se manter a oferta destes veículos, o comportamento dos preços sugere que a procura dos investidores começa a atingir saturação. O desequilíbrio oferta/procura das DAT é geralmente medido via “mNAV”: a razão entre o valor de mercado da empresa e o valor dos ativos cripto no balanço. Quando existe excesso de procura por ativos cripto via veículos cotados (número insuficiente de DAT), o mNAV ultrapassa 1,0; com excesso de oferta (DAT em demasia), cai abaixo de 1,0. Atualmente, os mNAV dos maiores projetos convergem em torno do valor 1,0, sinalizando equilíbrio entre oferta e procura (Quadro 5).

Quadro 5: Diminuição dos prémios de valorização das DAT

Regresso ao Essencial: O Caso do Bitcoin

Tal como acontece noutras classes de ativos, grande parte do debate público sobre o mercado cripto incide em questões conjunturais, como alterações regulatórias, dinâmicas de ETF e DAT. Contudo, importa relembrar a tese central de investimento. Apesar da multiplicidade de ativos existentes, o Bitcoin distingue-se como ativo monetário e sistema de pagamentos peer-to-peer, fundamentado em regras explícitas, transparente e autónomo, sem dependência de entidades ou indivíduos. Recentemente, as ameaças à independência dos bancos centrais reforçaram o motivo pelo qual muitos investidores privilegiam estas características.

Nas economias modernas, vigora o sistema monetário “fiat”, ou seja, moedas sem garantia explícita (não vinculadas a commodities ou outras moedas), cujo valor assenta exclusivamente na confiança. Historicamente, os governos têm explorado esta caraterística para fins táticos, como os ciclos eleitorais, gerando inflação e perda de confiança no sistema.

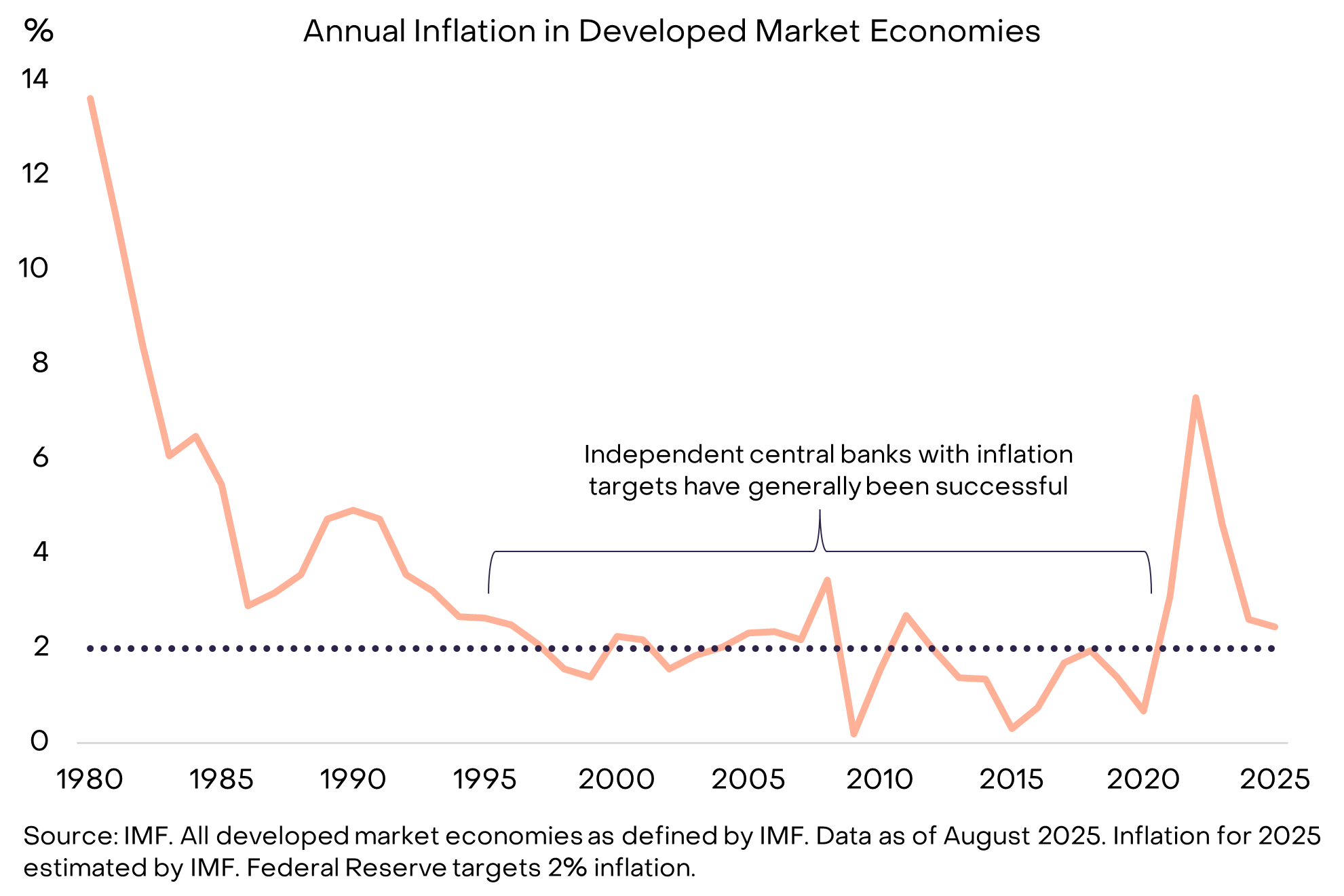

Para que o dinheiro fiat funcione, é necessário garantir que os governos respeitam o compromisso de não explorar a flexibilidade do sistema. A solução adotada nos Estados Unidos e na maioria das economias desenvolvidas consiste em definir metas explícitas para o banco central — regra geral, uma meta de inflação — e garantir a sua autonomia operacional. Os órgãos eleitos mantêm supervisão para assegurar a responsabilização democrática. Com exceção do episódio inflacionista pós-pandemia, a conjugação de metas claras, independência operacional e responsabilização democrática permitiu aos bancos centrais manter inflação baixa e estável desde meados da década de 1990 (Quadro 6).

Quadro 6: Bancos centrais independentes conseguiram inflação baixa e estável

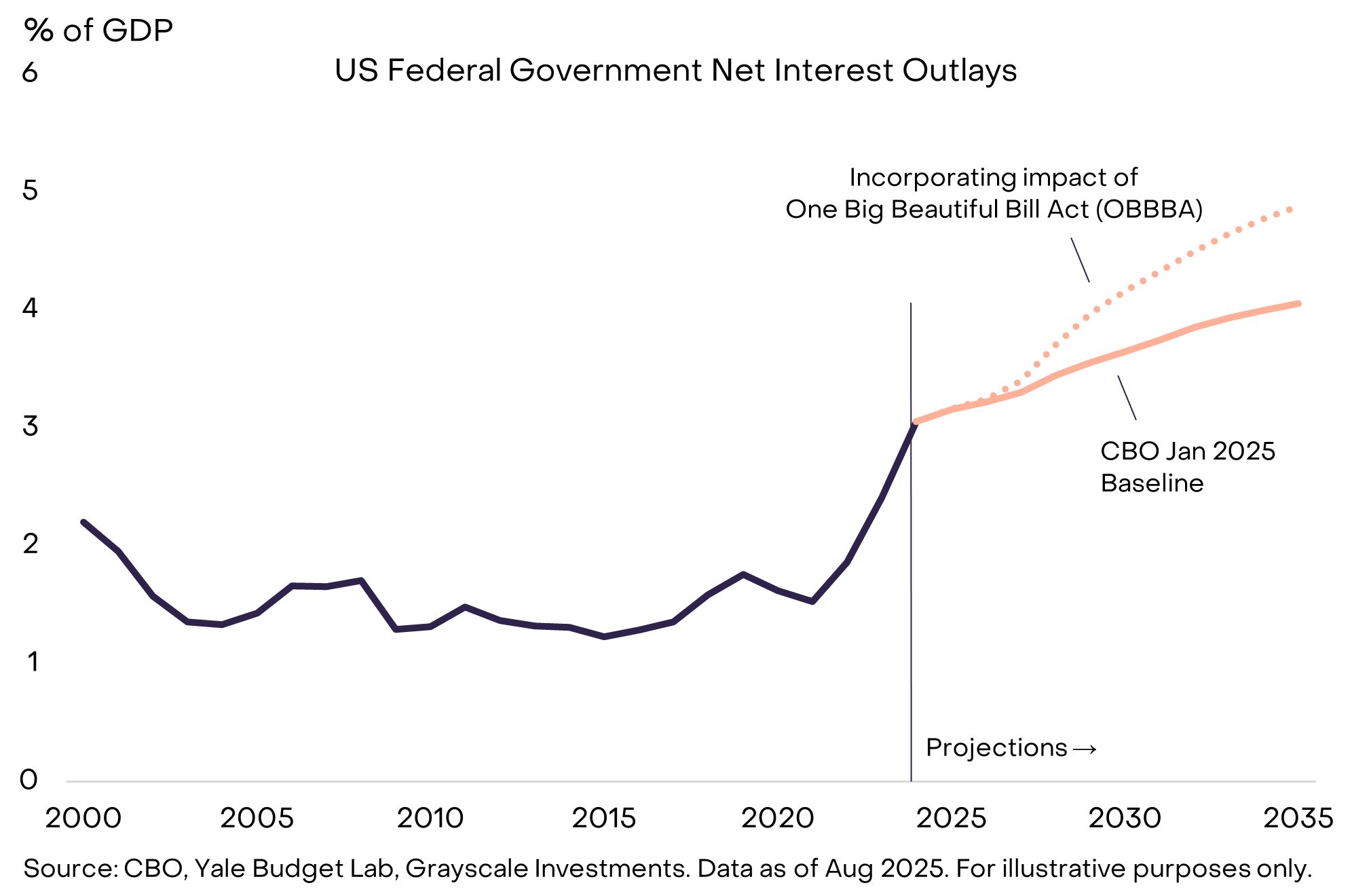

Atualmente, este modelo enfrenta pressão nos Estados Unidos. O fator subjacente não reside diretamente na inflação, mas nos défices públicos e no custo dos juros. O governo federal acumula uma dívida de cerca de 30 biliões $, equivalente a 100% do PIB — máximo desde a II Guerra Mundial, em contexto de paz e baixo desemprego. Ao refinanciar a dívida a taxas próximas de 4%, o peso dos juros aumenta e restringe os recursos disponíveis para outras finalidades (Quadro 7).

Quadro 7: Encargos com juros consomem parte crescente do orçamento federal

A lei One Big Beautiful Bill Act (OBBBA), aprovada em julho, irá consolidar défices elevados para a próxima década. Sem redução das taxas de juro, os encargos continuarão a crescer, comprimindo as demais rubricas do orçamento federal. Como resultado, a Casa Branca intensificou a pressão sobre a Reserva Federal para baixar taxas, chegando a exigir a demissão do presidente Powell. Em agosto, estas investidas culminaram com a tentativa de afastamento da governadora Lisa Cook, membro do Conselho de Governadores.[11] Embora possam ser vantajosas no curto prazo para os decisores eleitos, estas restrições à independência da Fed aumentam o risco de inflação elevada e desvalorização da moeda no longo prazo.

O Bitcoin constitui um sistema monetário baseado em regras transparentes e crescimento previsível da oferta. Se os investidores deixarem de confiar nas instituições que sustentam os sistemas monetários fiat, tendem a procurar alternativas seguras. A menos que os decisores reforcem as instituições que suportam as moedas fiat — garantindo credibilidade no compromisso com inflação baixa e estável —, a procura por Bitcoin poderá continuar a intensificar-se.

Definições de índice: O FTSE/Grayscale Crypto Sectors Total Market Index avalia o retorno dos preços dos ativos digitais cotados nas principais bolsas globais. O FTSE Grayscale Smart Contract Platforms Crypto Sector Index mede o desempenho dos ativos cripto que servem de base a plataformas destinadas ao desenvolvimento e implementação de contratos autoexecutáveis. O FTSE Grayscale Utilities and Services Crypto Sector Index avalia ativos cripto concebidos para aplicações empresariais funcionais. O FTSE Grayscale Consumer and Culture Crypto Sector Index acompanha ativos cripto orientados para atividades de consumo em diferentes setores de bens e serviços. O FTSE Grayscale Currencies Crypto Sector Index avalia ativos cripto com pelo menos uma das três funções fundamentais: reserva de valor, meio de troca e unidade de conta. O FTSE Grayscale Financials Crypto Sector Index mede o desempenho dos ativos cripto vocacionados para transações e serviços financeiros.

Aviso legal:

- Este artigo é reproduzido a partir de [Grayscale]. Todos os direitos reservados ao autor original [Grayscale]. Em caso de objeção à republicação, contacte a equipa Gate Learn, que procederá à análise e resolução imediata.

- Declaração de responsabilidade: As opiniões e argumentos expressos neste artigo são exclusivamente da autoria do seu redator e não constituem recomendação de investimento.

- As traduções do artigo para outros idiomas são realizadas pela equipa Gate Learn. Exceto indicação explícita, é proibida a cópia, distribuição ou plágio dos artigos traduzidos.

Artigos relacionados

Utilização de Bitcoin (BTC) em El Salvador - Análise do Estado Atual

O que é o Gate Pay?

O que é o BNB?

O que é o USDC?

O que é Coti? Tudo o que precisa saber sobre a COTI