# 暗号市場のボラティリティと米国債務危機の潜在的な影響今週、暗号化通貨市場は大きな変動があり、価格の動きはM頭形態を示しています。1月20日の就任日が近づくにつれて、資本市場はトランプ当選後の機会とリスクを天秤にかけ始め、感情に駆動された市場の動向が約3ヶ月で一区切りを迎えました。現在、複雑な情報から市場の短期的な駆け引きの焦点を抽出し、相場の変化に対して理性的な判断ができるようにする必要があります。本稿では、非金融専門家の視点から観察のロジックを共有し、読者に参考になることを願っています。全体的に見ると、暗号資産市場を含む高成長型リスク資産は短期的に引き続き圧力を受ける可能性があります。これは主に米国債市場の期間プレミアムの拡大に起因し、中長期金利の上昇を引き起こし、この種の資産に不利な影響を及ぼします。この状況の根本的な原因は、市場が米国の潜在的な債務危機に対する価格設定を行っていることです。## マクロ経済指標は堅調に推移し、インフレ期待は顕著な悪化が見られない最近の価格の低迷要因を分析する際には、先週発表された複数の重要なマクロ指標を検討する必要があります。まず、米国の経済成長に関連するデータは、ISM製造業および非製造業購買担当者指数がいずれも持続的に上昇していることを示しています。経済成長の先行指標として、これは米国の短期的な経済見通しが比較的楽観的であることを示唆しています。雇用市場に関して、非農業雇用者数は先月の21.2万人から25.6万人に増加し、予想を大きく上回りました。失業率は4.2%から4.1%に低下しました。JOLTSの求人件数は80.9万件に大幅に増加しました。新たに失業保険を申請した人数は継続的に減少しており、1月の雇用市場のパフォーマンスは良好であることが期待されています。これらのデータはすべて、アメリカの雇用市場が強いままであり、経済のソフトランディングがほぼ確定していることを示しています。インフレーションについて、12月のCPIデータがまだ発表されていないため、私たちは米国ミシガン大学の1年インフレーション期待を通じて事前に観察することができます。この指標は11月と比較して上昇し、2.8%に達しましたが、予想を下回り、依然として2-3%の合理的な範囲内にあります。インフレ連動債TIPSの利回りの変動から見ると、市場はインフレーションに過度に恐慌していないようです。以上のことから、マクロ的な観点から見れば、アメリカ経済に明らかな問題は見られません。次に、高成長企業の時価総額が下落する核心的な理由を探ります。! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/social/moments-f6eacdbc7a1fb36e76a19f172ade8ec9)## 米国債の中長期金利が持続的に上昇し、期限プレミアムの上昇が市場の債務危機への懸念を反映しているアメリカ国債の利回り曲線は、過去1週間で長期金利が引き続き上昇していることを示しています。10年物国債を例に取ると、利回りは約20ベーシスポイント上昇し、アメリカ国債の熊の傾向がさらに強まっています。国債利回りの上昇は、高成長型株に対するネガティブな影響がブルーチップ株やバリュー株を上回っています。主な理由は以下の通りです:1. 高成長企業への影響: - 資金調達コストの上昇 - 価値評価が圧迫される - 市場の好みの変化 - 資本支出が制限されている2. 安定した企業への影響: - 影響は比較的穏やかである - 借金返済のプレッシャーが増加 - 配当の魅力低下 - インフレーション伝導効果国債の遠端金利の上昇は、暗号資産などのテクノロジー企業の時価総額に特に顕著な打撃を与えています。重要なのは、利下げの背景において、国債の遠端金利上昇を引き起こす核心的な原因を特定することです。国債の名目利子率計算モデルは次のとおりです:I = r + π + RPここで、Iは国債の名目利率、rは実質利率、πはインフレ期待、RPは期限プレミアムを表します。実質利率は債券の実際のリターンを反映し、市場のリスク志向やリスク補償の影響を受けません。インフレ期待は通常、CPIやTIPSの利回りを通じて観察されます。期限プレミアムは、投資家の金利リスクに対する補償要求を反映します。前文分析表明、現在のアメリカ経済は短期的に堅調を維持しており、インフレ期待に明らかな上昇は見られない。したがって、実質金利とインフレ期待は名目金利上昇を促す主要な要因ではなく、問題は期限プレミアムに焦点を当てている。! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/social/moments-de7acae98215dccc1d0ea2338175554f)観察期間のプレミアムには2つの指標を使用できます:ACMモデルで推定されたアメリカ国債の期間プレミアムレベルと、メリルリンチの米国債オプションボラティリティ(MOVE指標)。データによると、10年物国債の期間プレミアムは明らかに上昇しており、これはアメリカ国債の利回り上昇を促す主要な要因です。MOVE指標は最近大きな変動がなく、市場が短期金利の変動リスクに敏感ではなく、連邦準備制度(FRB)の潜在的な政策変更に対して明確なリスクプライシングを行っていないことを示しています。期限プレミアムの継続的な上昇は、市場が中長期的なアメリカ経済の発展に対して懸念を抱いていることを示しており、焦点は財政赤字問題に集中しています。現在の市場は、トランプ政権発足後の潜在的な債務危機リスクを価格に織り込んでいることは確かです。! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/social/moments-554cf0ab1ce4cba8fd94d47fc0240820)今後しばらくの間、政治情報や利害関係者の見解を観察する際には、それが債務リスクに与える影響の方向を考慮する必要があり、リスク資産市場の動向をより正確に判断するためです。例えば、トランプがアメリカの国家経済緊急事態への突入を検討しているというニュースは、貿易戦争の影響を心配させるかもしれませんが、関税収入の増加はアメリカの財政収入に対して正の影響を与えるため、影響はそれほど激しくない可能性があります。対照的に、減税法案の進捗状況や政府支出削減案が全体のゲームにおいて最も注目すべき焦点です。私たちはこれらの側面の進展を引き続き注視します。! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/social/moments-17df5a179b1cda58a37c9a5b92ef33df)

米国債の金利上昇が債務危機への懸念を引き起こし、暗号資産市場が圧力を受けている

暗号市場のボラティリティと米国債務危機の潜在的な影響

今週、暗号化通貨市場は大きな変動があり、価格の動きはM頭形態を示しています。1月20日の就任日が近づくにつれて、資本市場はトランプ当選後の機会とリスクを天秤にかけ始め、感情に駆動された市場の動向が約3ヶ月で一区切りを迎えました。現在、複雑な情報から市場の短期的な駆け引きの焦点を抽出し、相場の変化に対して理性的な判断ができるようにする必要があります。本稿では、非金融専門家の視点から観察のロジックを共有し、読者に参考になることを願っています。

全体的に見ると、暗号資産市場を含む高成長型リスク資産は短期的に引き続き圧力を受ける可能性があります。これは主に米国債市場の期間プレミアムの拡大に起因し、中長期金利の上昇を引き起こし、この種の資産に不利な影響を及ぼします。この状況の根本的な原因は、市場が米国の潜在的な債務危機に対する価格設定を行っていることです。

マクロ経済指標は堅調に推移し、インフレ期待は顕著な悪化が見られない

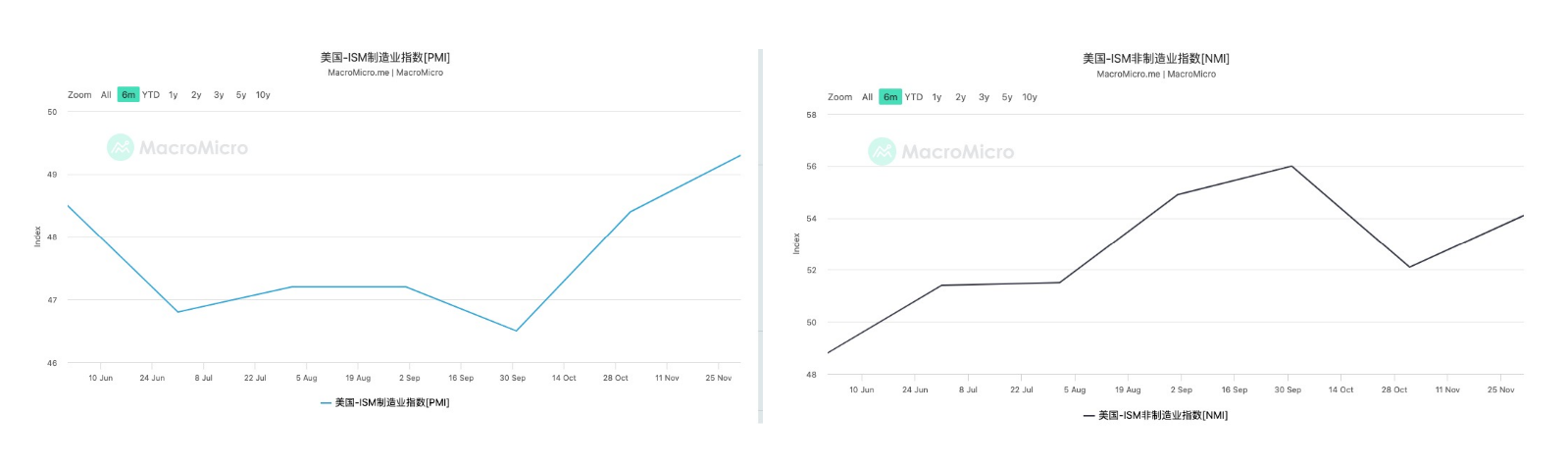

最近の価格の低迷要因を分析する際には、先週発表された複数の重要なマクロ指標を検討する必要があります。まず、米国の経済成長に関連するデータは、ISM製造業および非製造業購買担当者指数がいずれも持続的に上昇していることを示しています。経済成長の先行指標として、これは米国の短期的な経済見通しが比較的楽観的であることを示唆しています。

雇用市場に関して、非農業雇用者数は先月の21.2万人から25.6万人に増加し、予想を大きく上回りました。失業率は4.2%から4.1%に低下しました。JOLTSの求人件数は80.9万件に大幅に増加しました。新たに失業保険を申請した人数は継続的に減少しており、1月の雇用市場のパフォーマンスは良好であることが期待されています。これらのデータはすべて、アメリカの雇用市場が強いままであり、経済のソフトランディングがほぼ確定していることを示しています。

インフレーションについて、12月のCPIデータがまだ発表されていないため、私たちは米国ミシガン大学の1年インフレーション期待を通じて事前に観察することができます。この指標は11月と比較して上昇し、2.8%に達しましたが、予想を下回り、依然として2-3%の合理的な範囲内にあります。インフレ連動債TIPSの利回りの変動から見ると、市場はインフレーションに過度に恐慌していないようです。

以上のことから、マクロ的な観点から見れば、アメリカ経済に明らかな問題は見られません。次に、高成長企業の時価総額が下落する核心的な理由を探ります。

! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/webp-social/moments-f6eacdbc7a1fb36e76a19f172ade8ec9.webp)

米国債の中長期金利が持続的に上昇し、期限プレミアムの上昇が市場の債務危機への懸念を反映している

アメリカ国債の利回り曲線は、過去1週間で長期金利が引き続き上昇していることを示しています。10年物国債を例に取ると、利回りは約20ベーシスポイント上昇し、アメリカ国債の熊の傾向がさらに強まっています。国債利回りの上昇は、高成長型株に対するネガティブな影響がブルーチップ株やバリュー株を上回っています。主な理由は以下の通りです:

高成長企業への影響:

安定した企業への影響:

国債の遠端金利の上昇は、暗号資産などのテクノロジー企業の時価総額に特に顕著な打撃を与えています。重要なのは、利下げの背景において、国債の遠端金利上昇を引き起こす核心的な原因を特定することです。

国債の名目利子率計算モデルは次のとおりです:I = r + π + RP

ここで、Iは国債の名目利率、rは実質利率、πはインフレ期待、RPは期限プレミアムを表します。実質利率は債券の実際のリターンを反映し、市場のリスク志向やリスク補償の影響を受けません。インフレ期待は通常、CPIやTIPSの利回りを通じて観察されます。期限プレミアムは、投資家の金利リスクに対する補償要求を反映します。

前文分析表明、現在のアメリカ経済は短期的に堅調を維持しており、インフレ期待に明らかな上昇は見られない。したがって、実質金利とインフレ期待は名目金利上昇を促す主要な要因ではなく、問題は期限プレミアムに焦点を当てている。

! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/webp-social/moments-de7acae98215dccc1d0ea2338175554f.webp)

観察期間のプレミアムには2つの指標を使用できます:ACMモデルで推定されたアメリカ国債の期間プレミアムレベルと、メリルリンチの米国債オプションボラティリティ(MOVE指標)。データによると、10年物国債の期間プレミアムは明らかに上昇しており、これはアメリカ国債の利回り上昇を促す主要な要因です。MOVE指標は最近大きな変動がなく、市場が短期金利の変動リスクに敏感ではなく、連邦準備制度(FRB)の潜在的な政策変更に対して明確なリスクプライシングを行っていないことを示しています。

期限プレミアムの継続的な上昇は、市場が中長期的なアメリカ経済の発展に対して懸念を抱いていることを示しており、焦点は財政赤字問題に集中しています。現在の市場は、トランプ政権発足後の潜在的な債務危機リスクを価格に織り込んでいることは確かです。

! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/webp-social/moments-554cf0ab1ce4cba8fd94d47fc0240820.webp)

今後しばらくの間、政治情報や利害関係者の見解を観察する際には、それが債務リスクに与える影響の方向を考慮する必要があり、リスク資産市場の動向をより正確に判断するためです。例えば、トランプがアメリカの国家経済緊急事態への突入を検討しているというニュースは、貿易戦争の影響を心配させるかもしれませんが、関税収入の増加はアメリカの財政収入に対して正の影響を与えるため、影響はそれほど激しくない可能性があります。

対照的に、減税法案の進捗状況や政府支出削減案が全体のゲームにおいて最も注目すべき焦点です。私たちはこれらの側面の進展を引き続き注視します。

! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/webp-social/moments-17df5a179b1cda58a37c9a5b92ef33df.webp)