Криптовалюти, акції та облігації: аналіз циклічних процесів через призму використання кредитного плеча

Фінансові цикли за своєю суттю формуються за рахунок кредитного плеча. Від стрімких розквіту та падіння мем-коїнів до багаторічних технологічних хвиль—людство постійно створює механізми, вірування та організації задля появи нового багатства. Щоб осмислити важливість зближення токенів, акцій і облігацій, розглянемо історичний розвиток світових фінансів.

Від епохи Великих географічних відкриттів у кінці XV століття провідні капіталістичні економіки світу змінювались так:

- • Іспанія та Португалія — фізичне золото/срібло, жорсткі колоніальні плантації

- • Нідерланди — акції та корпоративна організація (Dutch East India Company)

- • Англія — золотий стандарт і “колоніальні ножиці” (військова перевага, системний дизайн, імперські преференції)

- • США — долар США, Treasuries, стратегічні військові бази (відмова від прямої колонізації на користь контролю ключових центрів)

Кожна наступна держава переймала сильні й слабкі сторони попередників—Британія заснувала корпоративну модель акцій, США забезпечили військову домінацію тощо. Важливо акцентувати на тому, які інновації приносили нові гегемони. Ці історичні тренди дозволяють виділити дві ключові риси класичного капіталізму:

- • Закон Кёпа: подібно до того, як тварини еволюціонують до більших розмірів, економічний “центр” завжди масштабно зростає (Нідерланди → Англія → США).

- • Економічні боргові цикли: матеріальні активи й виробництво поступаються фінансалізації. Класичний рух капіталізму полягає в інноваційній акумуляції фінансового капіталу.

- • Крах кредитного плеча: від голландських акцій до деривативів Wall Street—зростаючий тиск на прибутковість руйнує вартість застави, борги стають необслуговуваними, а нові економіки перехоплюють лідерство.

США нині працюють на межі світового домінування, що веде до затяжної взаємної залежності на фінансовому ринку.

Зрештою, Treasuries США стануть неконтрольованими—як це було у Великої Британії після Бурської війни. Вихід без потрясінь вимагає фінансових інструментів—токенів, акцій і облігацій, які відтермінують розв'язання боргової кризи.

Токени, акції й облігації складають взаємно підсилюючу систему: золото й BTC стають заставою для Treasuries, стейблкоїни підтримують глобальну доларову модель, а соціалізовані втрати зменшують наслідки розвантаження кредиту.

Шість моделей перетину токенів, акцій і облігацій

Кожне джерело щастя — насправді тимчасова ілюзія.

У фінансах і біології панує закон зростання масштабу та складності. В періоди піку конкуренція серед інструментів і видів загострюється—фінансові продукти та біологічні ознаки, на кшталт рогів або пір’я, ускладнюються в боротьбі за перевагу.

Токеноміка почалася з Bitcoin, який створив фінансову екосистему на блокчейні “з нуля”. Його капіталізація у $2 трлн мізерна порівняно з масштабом Treasuries США, що сягає близько $40 трлн; вплив Bitcoin принципово обмежений. Стратегія Ray Dalio із золота як захисту від долара працює подібно.

Ліквідність фондового ринку стає новою основою для токенів. Pre-IPO-ринок демонструє потенціал токенізації; токенізовані акції—новий пост-електронний формат, а DAT-стратегії (Treasury Asset Tokenization) стануть основою в першій половині 2025 року.

Варто зазначити: ончейн Treasuries вже стають реальністю, але токенізований корпоративний борг, у т.ч. облігації компаній на блокчейні, поки перебувають на етапі пілотних експериментів.

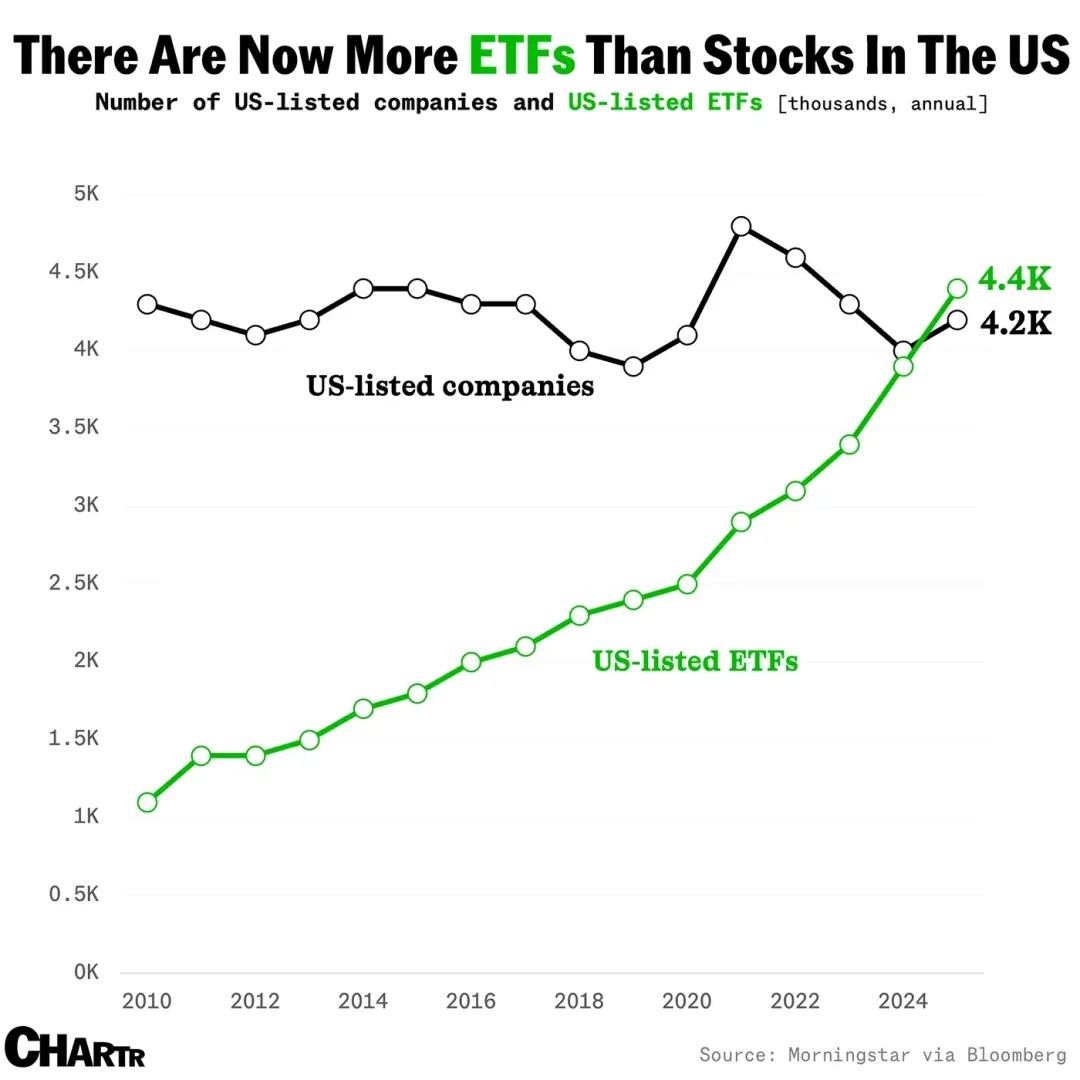

Зображення: Динаміка ETF

Джерело: @MarketCharts

Стейблкоїни вже утворили власний наратив. Токенізовані фонди та зобов’язання визначають актуальний тренд RWA (Real World Asset), а багатокомпонентні ETF, що поєднують токени, акції й облігації, починають залучати інституційні інвестиції. Чи повторить механіка “поглинання ліквідності”, притаманна традиційним ETF й індексним фондам, свій ефект у крипторинку?

Відповісти важко, проте altcoin DAT і стейковані ETF свідчать про старт нового циклу зростання кредитного плеча.

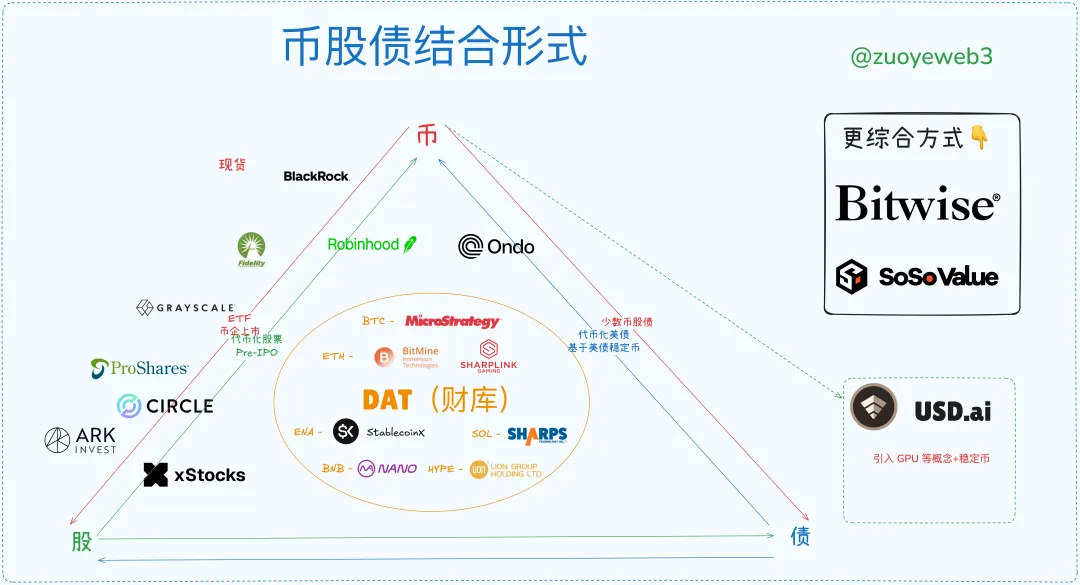

Зображення: Моделі інтеграції токен-акція-облігація

Джерело: @zuoyeweb3

Токени як заставні інструменти поступово втрачають ефективність як у DeFi, так і в класичних фінансах. На блокчейні потрібні USDC/USDT/USDS—усі вони є деривативами Treasuries. Зовні трендом залишаються стейблкоїни. До цього ETF та RWA вже стали робочими моделями.

Отже, ринок запропонував шість базових схем інтеграції токенів, акцій і облігацій:

- • ETF (ф’ючерси, спот, стейкінг, універсальні формати)

- • Token-Stock (фінансова інженерія нових ончейн-утиліт)

- • IPO токен-компаній (Circle — приклад сучасного тренду “жорсткого ліміту” для стейблкоїнів)

- • DAT (порівняння MSTR token-stock-bond, ETH token-stock і ENA/SOL/BNB/HYPE токенів)

- • Токенізація Treasuries та фондів (RWA-тема компанії Ondo)

- • Токенізація pre-IPO (поки не масова, латентна й ризикова, але з потенціалом зміни класичних фінансів на блокчейні)

Час завершення циклу кредитного плеча передбачити неможливо, але його контури визначити можна.

Теоретично, поява altcoin DAT означає верхівку довгого циклу—так само, як BTC здатен консолідуватися близько $100 000, долар і Treasuries неминуче рухаються до віртуалізації. Подібний імпульс засвоюється ринком десятиліттями—29 років між Бурською війною та відмовою Британії від золотого стандарту (1931-1902), або між Бреттон-Вудською угодою й її завершенням (1973-1944).

Десять тисяч років — надто довго; треба діяти зараз. Принаймні до проміжних виборів у США в 2026 році крипторинок має ще рік потенціалу.

Зображення: Поточний статус ринку токен-акція-облігація

Джерело: @zuoyeweb3

Сьогодні IPO токен-компаній — це найелітніша й найзакритіша ніша: лише кілька криптокомпаній здійснили IPO у США, що демонструє екстремальну складність “перетворення себе” на актив.

Альтернатива — рециклювати преміум-активи: BlackRock лідирує у сегменті спотових ETF на BTC й ETH. Інновації в стейкованих й універсальних ETF можуть змінити правила конкуренції.

DAT-компанії (Treasury Asset Tokenization) — єдині, хто успішно проходить триспрямовані цикли між токенами, акціями й облігаціями. Наприклад, базуючись на BTC, вони можуть емітувати борг задля росту ціни акцій, а залишок вкладати у BTC. Це підтверджує довіру ринку до BTC як забезпечення та легітимує підходи, де BTC є еквівалентом вартості активів.

ETH treasury-компанії (BitMine, Sharplink) досягли лише інтеграції токен-акція, не переконавши ринок у можливості емітувати борг (крім капітальних операцій для купівлі токенів). Ринок визнає вартість ETH, але не справжню ціну ETH treasury-компаній—mNAV нижче 1 (вартість акції менша, ніж базового активу).

Якщо ETH стане мейнстримом, конкуренція з високим плечем визначить лідерів. Дрібні treasury-компанії зникнуть, а ринок консолідується навколо ETH-представників після спаду кредитного циклу.

Токенізовані акції наразі поступаються DAT, IPO й ETF за обсягом, але мають найбільший потенціал. Акції нині електронні й серверні; майбутнє—повністю ончейн, токенізований клас будь-яких активів. Robinhood ETH L2, xStocks для Ethereum і Solana, Opening Bell від SuperState для токенізації акцій Galaxy — все це підтверджує тренд.

В фіналі токен-акції конкуруватимуть між Ethereum і Solana, хоча сервісна складова стане більш технічною, ніж фундаментальною для ринку. Ринкові ефекти проходитимуть через $ETH або $SOL.

Токенізація Treasuries і фондів рухається до домінування однієї компанії (Ondo), що пов’язано з поділом Treasuries і стейблкоїнів. RWA має йти поза межі Treasuries—аналогія не-доларових стейблкоїнів—що з часом розшириться, але це довгострокова задача.

Токенізація pre-IPO має два формати: (1) акумулювання капіталу до купівлі акцій, (2) спершу купівля акцій, потім розподіл токенів. xStocks працює і на вторинному ринку, і в pre-IPO. Ключ — стимулювати токенізацію приватних ринків із широким залученням, що ілюструє масштабування стейблкоїнів.

Правові системи залишають можливості для регуляторного арбітражу, але потрібна серйозна адаптація. Токенізація pre-IPO стане загальнодоступною не скоро, адже питання—у ціні активів, не технології. Традиційні дилери Wall Street чинитимуть опір змінам.

Відмінність у тому, що розподіл токенізованих акцій і розподіл стимулів можна розвести: “Криптоінвестор більше цінує стимул, ніж право”. Податкові й регуляторні питання по доходах з акцій мають світову практику; перехід в ончейн—не бар’єр.

Порівняно: токенізація pre-IPO кидає виклик ціновій владі Wall Street, тоді як токенізовані акції масштабують дохід Wall Street через ширше охоплення і ліквідність. Це різні механізми.

Конвергентні “бичачі” ринки, жорсткі “ведмежі” цикли

Цикли кредитного плеча мають властивість реалізовуватися самі. Кожен бичачий каталіст дає кілька хвиль зростання, які роздувають плече у системі. Під час спадів інститути перехресно володіють заставою й насамперед продають ризикові токени, йдучи в безпечні активи; ритейл залишається із втратами — свідомо чи вимушено.

Знакові угоди—Jack Ma купує ETH, China Renaissance інвестує у BNB, CMB International випускає токенізовані фонди Solana—ілюструють, як інститути використовують блокчейн як “соціальну тканину” нового фінансового етапу.

США ілюструють Закон Кёпа—найнижча собівартість, максимальна ефективність і масштаб—but стикається із вражаючими взаємозалежностями. Сучасна “доктрина Монро” вже нереальна; інтернет може розпадатись, блокчейн лишається інтегрованим: L2, вузли, активи працюють разом на Ethereum.

Інтеграція токен-акція-облігація—це балансування позицій між маркетмейкерами й ритейлом. Схема “Bitcoin зростає—альткоїни пасуть задніх; Bitcoin падає—альткоїни валяться” найвиразніше проявляється на ончейні.

Схематично це влаштовано так:

- У “бичачі” ринки інститути беруть плече для купівлі низьковолатильної застави, а у “ведмежих” — продають альт-активи, щоб утримати цінні активи.

- Ритейл чинить навпаки: на зростанні продає BTC/ETH/стейблкоїни для сильно волатильних токенів, а в спаді змушений продавати ядро задля підтримки альт-позицій.

- Інститути витримують більші просадки, викуповують у ритейлу цінні активи. Намагання ритейлу зберегти плече посилює інституційну стійкість, змушує ритейл продавати ще більше.

- Цикл завершується при розпаковці кредитного плеча. Коли ритейл втрачає потужність — цикл завершується; якщо падають інститути — системна криза, а ритейл зазнає найбільших втрат, адже цінності вже у інституційних портфелях.

- Інституційні втрати розподіляються соціально. Для ритейлу кредитне плече—зашморг, комісії йдуть інститутам. “Обігнати ринок” так само складно, як долетіти до Місяця.

Оцінка й сегментація застави—поверхневе явище; головний драйвер—ціноутворення на плече залежно від прогнозу активу.

Звідси частково випливає, чому альткоїни дешевшають швидше. Ритейл найбільше шукає високе плече—більше, ніж емітенти. У “ведмежих” циклах ритейл виступає контрагентом системи. Інститути володіють диверсифікацією й потужними хеджами, а ритейл—найбільше ризикує.

Токени, акції й облігації синхронізують плече і волатильність. Фінансова інженерія може запропонувати, наприклад, частково забезпечений Treasuries, дельта-нейтральний гібрид стейблкоїну, що інтегрує всі три класи активів. Такий інструмент узгодить волатильність і забезпечить ефективний хедж, збільшуючи потенціал прибутку.

ENA/USDe — часткова реалізація цієї моделі. Прогноз: підвищене плече залучає більше TVL і активного ритейлу, до піку волатильності. Команда підтримує фіксацію USDe, поступаючись ціною ENA; оцінка DAT-компаній падає, інститути виходять першими, ритейл залишається з втратами.

Далі запускається багаторівневий цикл плеча: інвестори ENA treasury продають акції, захищаючи позиції ETH/BTC—руйнуються дрібні DAT-токени, потім DAT-компанії, що керують великими токенами, і тоді виникає ринкова паніка з контролем “стратегічних” маневрів.

У такій моделі фондовий ринок США — останнє джерело ліквідності, але і він може бути пробитий через ринкову петлю зворотного зв’язку. Це не попередження — регуляторні дії США не зупинили кризи, як LTCM. Коли політики створюють власні койни, стрімка інтеграція токен-акція-облігація стала незворотною.

Глобальна економіка, інтегрована ончейн, зіткнеться із синхронною турбулентністю.

Під час реверсів всі ліквідні точки—ончейн, оффчейн, усі шість інтеграційних моделей—стають шляхом виходу з ринку. Жорстка реальність: на ончейні немає “ФРС”. Коли ліквідність зникає, ринок може впасти до екстремальних мінімумів перед стабілізацією.

Кожен цикл завершується і стартує новий.

Після тривалого періоду втрат ритейл накопичує капітал з фрілансу, дрібної роботи й поступово акумулює Bitcoin, ETH та стейблкоїни—створюючи нові напрями для інституцій. Розпочинається новий цикл. Навіть після фінансової “магії” і очищення від боргів — реальна праця лишається основою створення вартості.

Чому не розглядаємо цикл стейблкоїнів?

Бо стейблкоїни — зовнішнє відображення циклів. BTC і золото підтримують нестабільні Treasuries, стейблкоїни забезпечують домінування долара. Самі по собі стейблкоїни не формують цикли — вони повинні бути “вплетені” у базові активи для реального прибутку. Тенденція до прив’язки стейблкоїнів до BTC/золота замість Treasuries згладжує криву кредитного плеча.

Висновки

Від “класика творить мене” — до “я творю класику”.

Ончейн-кредитування лишається нерозвинутим. Злиття DeFi і CeFi тільки стартує, а зв’язок із токен-акціями обмежений, хоча деяка інтеграція є у DAT; детальний аналіз інституційного кредитування й систем оцінки ризиків — попереду.

Матеріал присвячений структурній взаємодії токенів, акцій, облігацій і пошуку нових моделей або напрямків. ETF стали стандартом, DAT — доконкурентний ринок, стейблкоїни стрімко нарощують присутність; ончейн і оффчейн — великі можливості. Токен-акції й pre-IPO мають значний потенціал, але класичні фінанси не трансформуються лише сумісністю: самодостатнього внутрішнього циклу поки не існує.

Моделі токен-акція й pre-IPO повинні вирішити розподіл прав, але “правові рішення” недостатні: потрібні реальні економічні ефекти, щоб подолати регуляторний бар’єр; “узгодження” веде в бюрократію. Історія стейблкоїнів демонструє: найдієвіша інновація походить знизу.

IPO токен-компаній — це спосіб традиційних фінансів купувати та оцінювати криптоактиви; поступово цей процес стане рутинним. Хто планує лістинг, має поспішати — як тільки ринок насититься, оцінка стає кількісною, як у fintech чи виробництві; творчий потенціал зникає зі зростанням числа лістингів.

Токенізовані Treasuries/фонди — довгострокова стратегія, яка навряд чи принесе надприбутки, і для приватного інвестора мало актуальна; це технічна функція блокчейну.

Стаття пропонує статичне макросередовище; динамічних даних мало, як-от розподіл інвестицій Peter Thiel у DAT і ETF.

Коли плече “виходить”, кити й ритейл діють протилежно: кити продають другорядні активи, зберігають основні; ритейл продає базові активи, підтримуючи кредитні позиції у другорядних. Bitcoin зростає — альткоїни можуть і не наслідувати; Bitcoin падає — альткоїни просідають суттєво. Для верифікації потрібна аналітика, але статичний підхід дає ясність.

Примітка:

- Стаття повторно опублікована з [Zuoye Crooked Tree]. Авторські права належать оригіналу [Zuoye Crooked Tree]. Якщо маєте претензії щодо повторної публікації, звертайтеся до Gate Learn для оперативного врегулювання згідно чинних процедур.

- Відмова від відповідальності: Погляди й оцінки, наведені у матеріалі,—особиста позиція автора й не є інвестиційною порадою.

- Інші мовні версії цієї статті перекладені командою Gate Learn. Якщо явно не згадано Gate, копіювання, розповсюдження чи плагіат перекладу заборонені.

Пов’язані статті

Що таке Coti? Все, що вам потрібно знати про COTI

Що таке Стейблкойн?

Все, що вам потрібно знати про Blockchain

Що таке Gate Pay?

Що таке BNB?