Результат поиска для: USDTb

Курсы (0)

Статьи (11)

Глоссарий (0)

Что такое USDtb? Все, что вам нужно знать о USDtb

Gate Research: PENGU показал почти 40% рост за неделю; WorldChain отмечает резкий рост активности пользователей; экосистема Sui демонстрирует динамичное восстановление|Еженедельный отчет для Gate VIPs

Сторм надвигается, и рынок будет продвигать ETH для достижения ценового открытия.

Исследование Gate: Торговая политика Трампа вызывает спад мирового рынка; Ethereum восстанавливает лидирующее положение в объеме DEX в марте

Я не думаю, что вы понимаете, насколько велика Ethena.

Действительно ли эта компания — настоящий единорог на рынке стейблкоинов?

Просто OFT? - Взгляд на ландшафт токен-фреймворка

Исследование Gate: биткоин Spot ETF превышает золото по AUM, Ethena TVL достигает исторического максимума

Gate Research: Аналитика Web3 за июль 2025 года|Рост активности на блокчейне Ethereum, значительный приток капитала в WorldChain

Глубинный анализ фонда BUIDL от BlackRock: как он изменяет ландшафт RWA

![<p>Спустя более десяти лет после стремительного взлёта криптовалют «золотая лихорадка», вызванная халвингом Bitcoin, сходит на нет. Теперь рынок подпитывают периодические волны ликвидности с американского фондового рынка, доллара и казначейских бумаг, а каждый новый цикл определяется собственными «горячими точками» — как, например, путь Pendle от фиксированного дохода и LST к BTCFi, Ethena и Boros.</p>

<p>Стать частью элиты «новых денег» куда сложнее, чем управлять капиталом признанных «старых денег».</p>

<p>Как говорят кастодианы: зарабатывать можно лишь на тех, кто владеет богатством.</p>

<p>В криптоиндустрии настоящие крупные фонды капитала представлены тремя типами: индивидуальные «киты» (ранние майнеры BTC, первые инвесторы ETH, OG эпохи DeFi Summer), институции в ончейн-сфере (криптовенчурные фонды, централизованные биржи, публичные блокчейны и отдельные проектные команды), а также финансовые гиганты с Уолл-Стрит — как традиционные, так и новые игроки.</p>

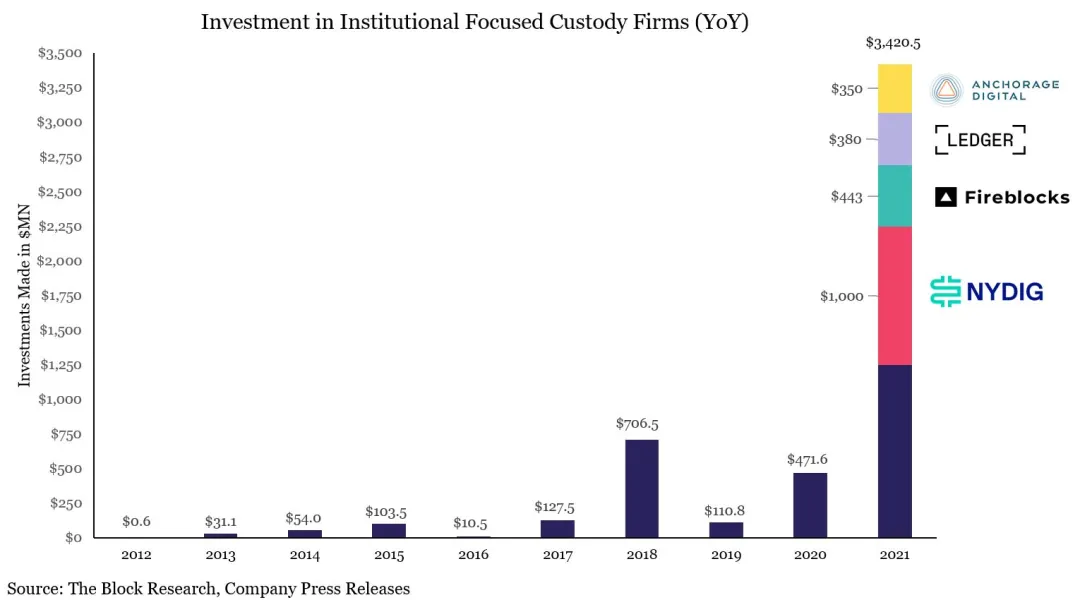

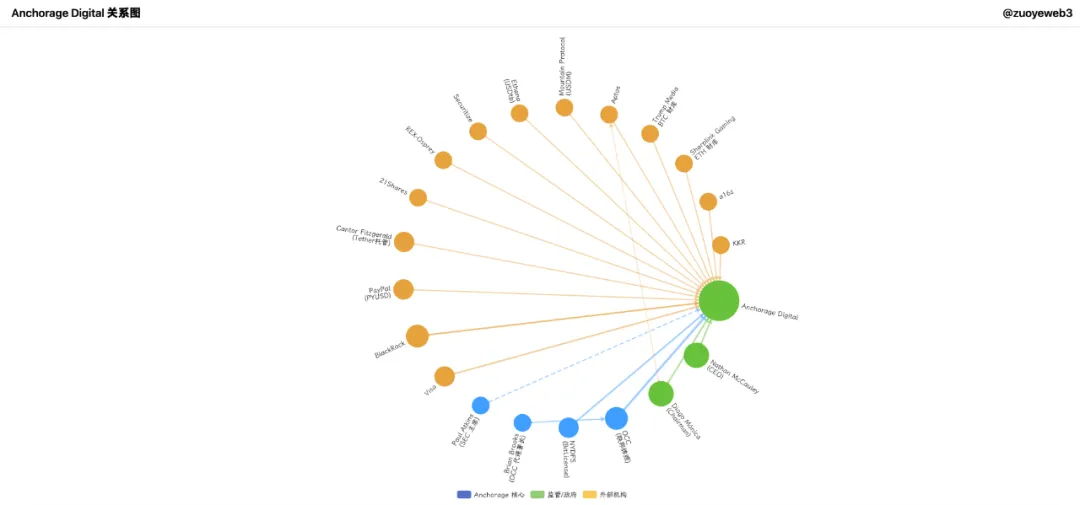

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/9ed6c1c583d01f3ccbdb76a46511deac93a9d4fc.png" alt=""><br>Иллюстрация: Пиковый период привлечения средств в кастодиальные криптофонды<br>Источник: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>Кастодиальный сегмент разделился и стал более специализированным. После привлечения $3 млрд в 2021 году и краха FTX-Celsius и 3AC-Luna-UST в 2022 экосистема кастодиального хранения приняла современную форму. Среди ведущих игроков:</p>

<ul>

<li>• Copper, Ceffu, Cobo — кастодиальные услуги для ончейн-проектов</li><li>• Coinbase — хранение ETF</li><li>• BNY Mellon — банковское кастодиальное хранение</li><li>• Fireblock — хранение для бирж</li></ul>

<p>Особое место занимает Coinbase, которая получила более 80% рынка хранения ETF — её выбрали партнёром большинство эмитентов ETF на BTC и ETH. MicroStrategy (MSTR) также доверяет Coinbase хранение своих BTC в рамках корпоративной казначейской стратегии.</p>

<h2 id="h2-VGhlIFJldGFpbCBFcmEgRW5kc+KAlEluc3RpdHV0aW9ucyBOb3cgRHJpdmUgQ3J5cHRvIFdlYWx0aA==">Розничная эра завершилась — институции определяют богатство криптовалюты</h2><p>Модели прибыльности в крипторынке постоянно эволюционируют. В эпоху концентрации капитала максимальную прибыль получает тот, кто управляет самыми глубокими пулами ликвидности. Эпоха майнеров, бирж и маркетмейкеров позади. Впереди — кастодианы. Когда традиционный капитал мигрирует в ончейн, средства не идут напрямую на блокчейны или биржи — они проходят через доверенных кастодианов.</p>

<p>Объём ежедневных транзакций в Ethereum превысил уровень DeFi Summer, достигнув 1,74 миллиона. В этот раз рост обусловлен не мем-коинами или активной торговлей, а кредитными циклами стейблкоинов — их запустили Aave и Ethena.</p>

<p>Показательно: партнерство Aave с Plasma открывает путь для перемещения стейблкоинов из TradFi в ончейн. Но по закону Genius Act платёжные стейблкоины не могут начислять проценты пользователям, поэтому после поступления средств на ончейн они способны «замерзать», превращаясь в груз для эмитентов.</p>

<p>Тем временем, на фоне снижения оборотов на CEX, кастодиальные, стейкинговые и доходные сервисы становятся новым драйвером — особенно для банков и других игроков TradFi. В преддверии снижения ставок ключевая задача — как переместить ликвидность пенсионных 401(k) и казначейских бумаг на блокчейн; это новое поле для стартапов.</p>

<p>Доминантная роль бирж уходит в прошлое, CEX испытывают давление как со стороны ончейн-моделей, так и IPO. Hyperliquid нацелился превзойти Binance, а Kraken и Bullish бросают вызов монополии Coinbase, претендуя на статус публичной биржи.</p>

<p>В фокусе всех стратегий — доходность вне CEX. «Старые деньги», располагая крупным капиталом, готовы к сниженной доходности, если основная сумма в полной безопасности — поэтому Tether строит физическое золотое хранилище. Ожидается рост ончейн-хранилищ и в этом сегменте.</p>

<p>В рыночной структуре, ориентированной на ETF, позиции Coinbase в ближайшей перспективе останутся главенствующими, но изменения открывают возможности для игроков второго и третьего ряда.</p>

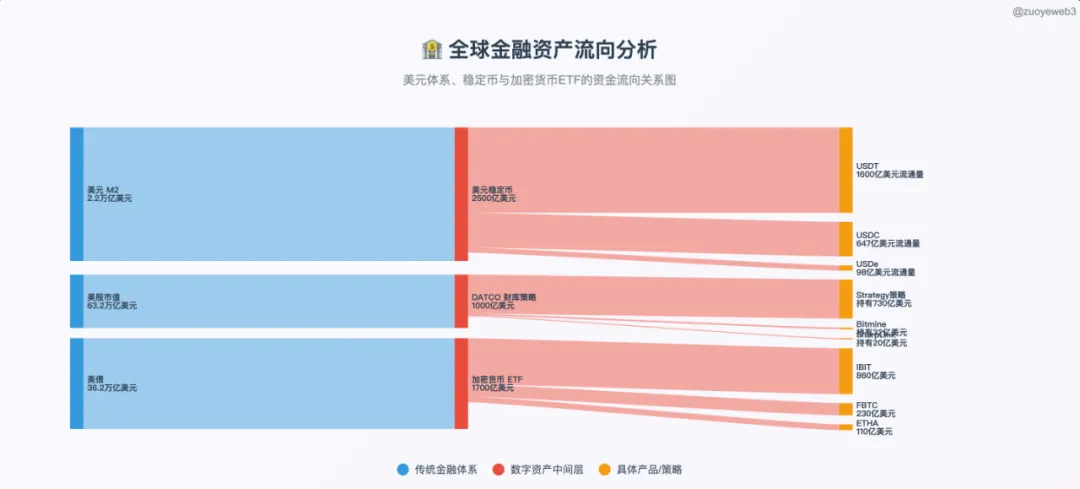

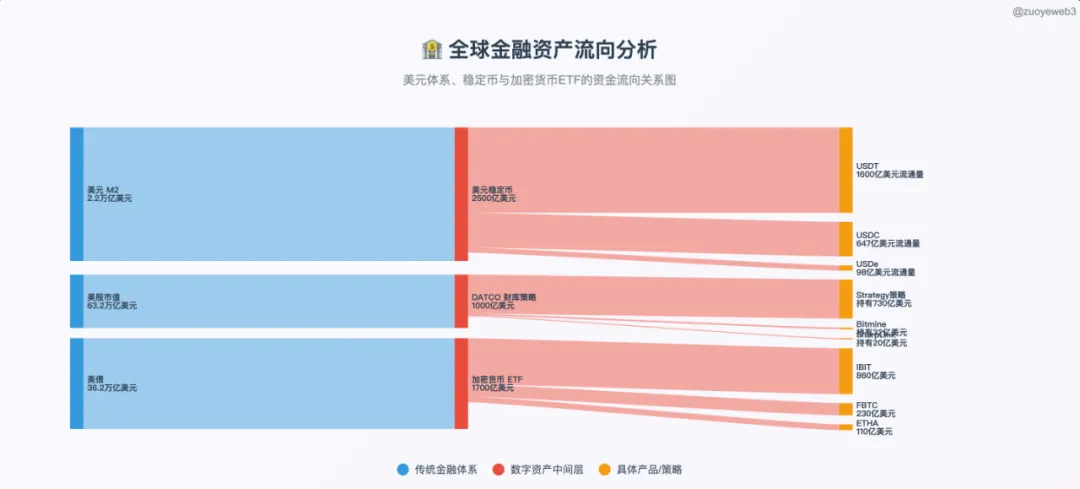

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/49c0f9bfe131845f1d8c6209cce74da4678a5f2a.png" alt=""><br>Иллюстрация: Слияние TradFi и DeFi<br>Источник: <a href="https://github.com/zuoyeeb3" title="@zuoyeeb3">@zuoyeeb3</a></p>

<p>По сравнению с масштабом создания капитала в долларе, казначейских бумагах и американских акциях, криптовалюта пока только «ловит поток в тазике». Ликвидность хлынет, когда появятся институциональные стандарты безопасности и комплаенса — когда «тазик» сменится «ванной». </p>

<p>Ключевые игроки диверсифицируются. Яркие примеры — Anchorage Digital и Galaxy Digital.</p>

<ul>

<li>• Galaxy — управление казначейством (DATCO)</li><li>• Anchorage — кастодиальное хранение стейблкоинов</li><li>• Anchorage Digital & Galaxy Digital — инновационные ETF-решения с элементом стейкинга</li></ul>

<p>За пределами BTC и ETF эти две компании борются за долю Coinbase. Разберём их стратегические цели.</p>

<p>Спотовый рынок ETF выделяется двумя трендами: во-первых, возрастающей стандартизацией — альткоины и мем-коины (кроме BTC и ETH) могут получить статус ETF после полугода торговли деривативами на Coinbase; во-вторых, появлением моделей staking-ETF, где эмитент ETF может погашать активы и интегрироваться с ончейн-стейкингом.</p>

<p>Пример — Anchorage Digital становится эксклюзивным кастодианом и партнёром по стейкингу Solana Staking ETF от REX-Osprey, полностью соответствуя обеим тенденциям. При продолжении роста рынка ETF-продукты станут драйвером для Anchorage Digital.</p>

<p>В сегменте классических ETF Anchorage сотрудничает с 21Shares и BlackRock и выступает кастодианом для Bitcoin-казначейства Trump Media, расширяя влияние даже на Mar-a-Lago.</p>

<h2 id="h2-QW5jaG9yYWdlOiBCdWlsZGluZyBhIFN0YWJsZWNvaW4gRm9ydHJlc3MgYW5kIENyeXB0b+KAmXMgRm9ydCBLbm94">Anchorage: строит крепость для стейблкоинов и "Fort Knox" криптоиндустрии</h2><p>В 2019 Anchorage начала работу с Visa, а к 2021 стала агент-банком Visa по расчетам USDC.</p>

<p>2021 стал переломным: Anchorage запустила кастодиальные услуги для криптоактивов с оценкой $3 млрд, получила банковскую лицензию OCC и стала кастодианом цифровых активов для Службы федеральных маршалов США.</p>

<p>В кризис 2022 года Anchorage стала основным кастодианом Aptos (сооснователь Diogo Mónica тоже инвестировал в Aptos).</p>

<p>К первому кварталу 2023 платформа увеличила активы на 80%, но сократила 75 сотрудников (20%) и открыто призвала к регулированию стейблкоинов.</p>

<p>В 2024 сооснователь Diogo Mónica отошёл от операционного управления, полномочия перешли Nathan McCauley.</p>

<p>В 2025 Anchorage Digital станет кастодианом Bitcoin-казначейства Trump Media и приобретёт эмитента USDM — Mountain Protocol.</p>

<p>Anchorage Digital основана в 2017 Nathan McCauley и Diogo Mónica как небольшой траст Южной Дакоты, но в 2021 получила эксклюзивную OCC-лицензию для криптобанка.</p>

<p>В элитных финансовых кругах связями и социальным капиталом определяются эксклюзивные услуги.</p>

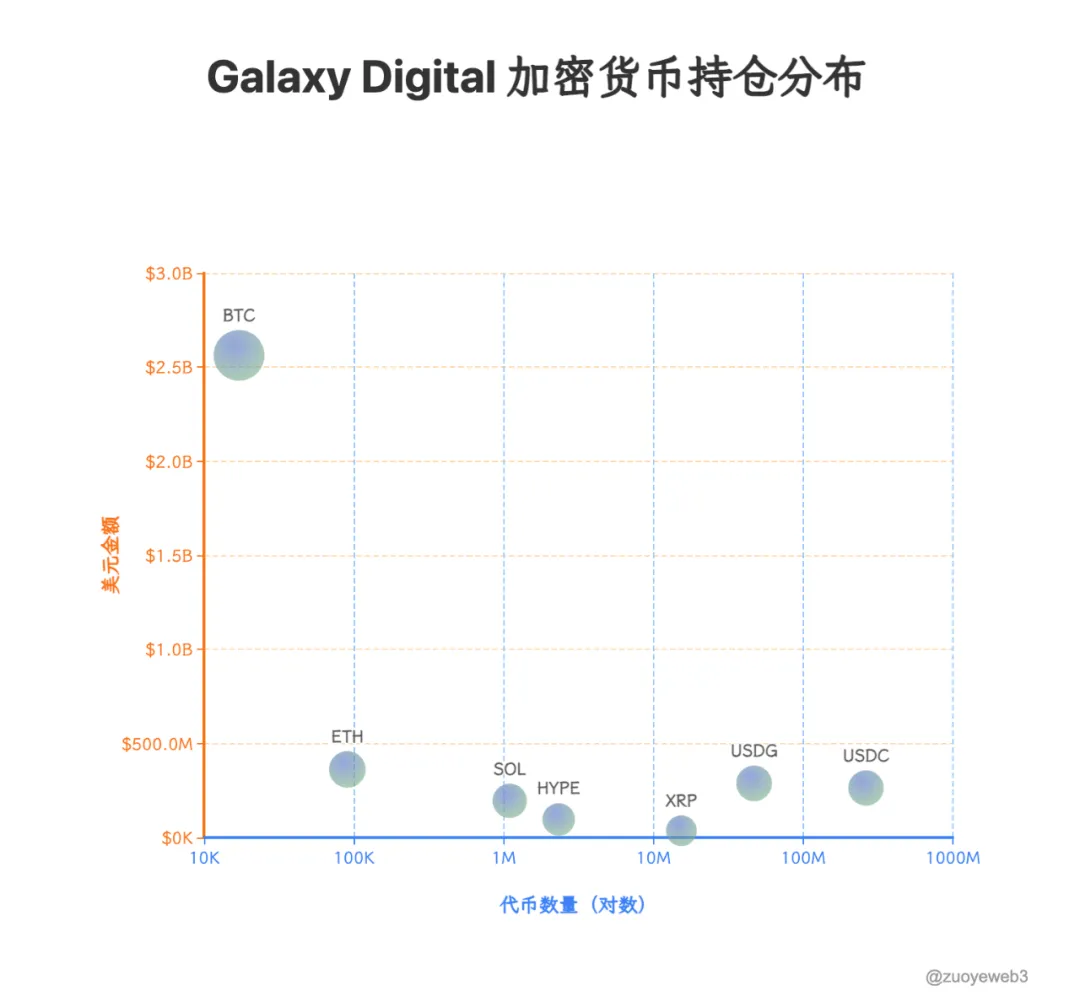

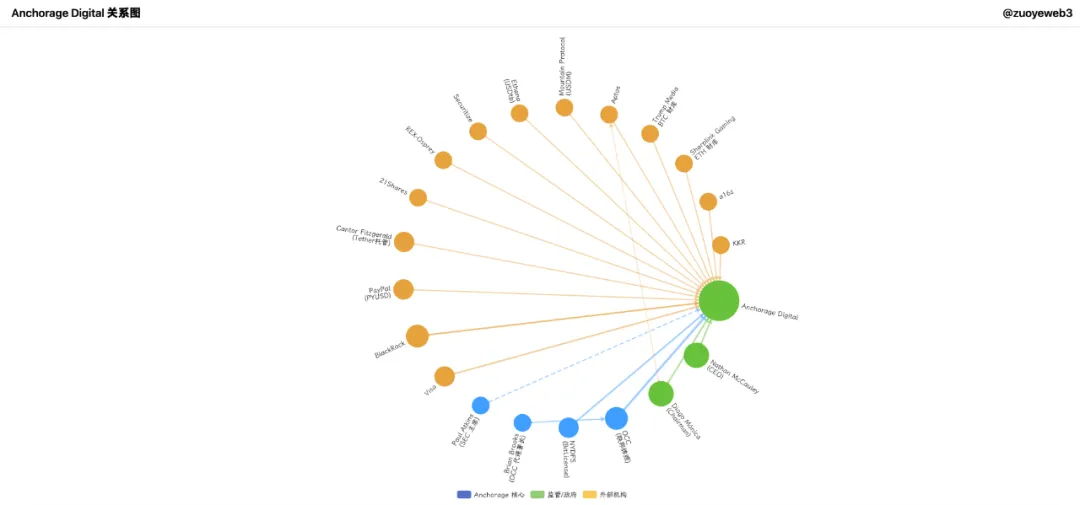

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/0edcae8d144bdddd0f94aa619c23aa98be29267b.png" alt=""><br>Иллюстрация: Институциональная сеть Anchorage Digital<br>Источник: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>Anchorage Digital создала полный спектр институциональных сервисов: торговлю, деривативы, клиринг, стейкинг, кастодиальное хранение. Это «единое окно» для институций на крипторынке. В отличие от Galaxy, Anchorage делает ставку на стейблкоины.</p>

<p>Поворотный момент Anchorage связан с политикой: в 2021 году, когда к власти пришёл скептически настроенный к крипто демократ Джо Байден, а SBF инвестировал миллионы в кампанию, Brian Brooks (экс-юрист Coinbase) стал временным руководителем OCC.</p>

<p>Brooks инициировал политику поддержки криптобанков, запустив «Project REACh» для расширения доступа финтеха и ликвидации дискриминации криптокомпаний.</p>

<p>Anchorage использовала момент и стала Anchorage Digital Bank — национальным банком.</p>

<p>13 января 2021 Anchorage Digital Bank получил право принимать долларовые депозиты и предоставлять услуги кастодиального хранения криптоактивов.</p>

<p>На следующий день Brooks ушёл в отставку. Благодаря этому Anchorage остается единственным OCC-криптобанком.</p>

<p>Лицензия стала основой всех продуктов Anchorage Digital и помогла привлечь $430 млн в Series C/D — этого хватило для выживания в криптозиме и выхода на новый виток роста стейблкоинов.</p>

<p>Среди инвесторов Anchorage — криптофонды типа a16z, крупнейшие игроки Уолл-Стрит — KKR и BlackRock.</p>

<p>Для справки: Bitpay и Paxos также подавали заявки на банковские лицензии, но получили отказ; Paxos недавно оштрафован NY DFS на $26,5 млн за нарушения по BUSD.</p>

<p>Anchorage имеет OCC-лицензию и BitLicense штата Нью-Йорк, уступая по регуляторному статусу лишь BNY Mellon.</p>

<p>Несмотря на конфликты с OCC после ухода Brooks, компания сохранила уникальную лицензию — это главный актив Anchorage.</p>

<p>Статус позволяет обслуживать резервные фонды стейблкоинов, цифровые активы, NFT. Но кризис 2022 вызвал внутренние перестановки, особенно среди основателей.</p>

<p>Diogo Mónica перешёл в Hanu Ventures как партнер (остался Executive Chairman Anchorage Digital, отвечает за подбор кадров и стратегию). Nathan McCauley полностью занялся операционным управлением, расширяя сотрудничество с BlackRock и сервисы по стейблкоинам.</p>

<p>Anchorage — кастодиан ETF Bitcoin и Ethereum для 21Shares и эксклюзивный партнёр по хранению и стейкингу Solana Staking ETF от REX-Osprey.</p>

<p>Anchorage работает не только с ETF — партнерство с Visa по платёжным стейблкоинам, выведение compliant-стейблкоинов вроде PYUSD PayPal на институциональный рынок.</p>

<p>Отдельно стоит отметить: Anchorage обеспечивает хранение для кастодиана и инвестора Tether — Cantor Fitzgerald, фактически выступая кастодианом для кастодиана Tether.</p>

<p>Несмотря на сильную регуляторную позицию, к 2025 года Anchorage имела $3 млрд оценки и $50 млрд активов на хранении, но уступала Coinbase на рынке ETF. Главная ставка — на стейблкоины.</p>

<p>Ключ: Anchorage Digital Bank NA (Северная Америка) принимает депозиты как в долларах, так и в стейблкоинах, предоставляя кастодиальные услуги для обоих типов.</p>

<ul>

<li>• Оффчейн: партнёрство с Ethena для масштабирования выпуска USDtb, с учётом требований Genius Act</li><li>• Ончейн: создание USDG Stablecoin Alliance с Paxos и Kraken — совместное управление глобальной долларовой сетью</li></ul>

<p>Anchorage активно участвует в казначейских стратегиях: Джозеф Чалом, экс-руководитель BlackRock, возглавил Sharplink Gaming (ETH-казначейство) и содействовал партнёрству BlackRock-Anchorage по ETF-хранению.</p>

<p>Фонд BlackRock BUIDL тесно связан с Чаломом, а кастодианом выступает Anchorage. Формула:</p>

<p>$BUIDL = BlackRock (эмитент) = Securitize (токенизация) + Anchorage Digital (хранение) + BNY (кассовые услуги)</p>

<p>Любопытно: глава SEC Пол Аткинс владеет как минимум $250 000 акций Anchorage Digital, а также участвует в Securitize, которая с Ethena выпускает Converage.</p>

<p>После выхода Galaxy на биржу обсуждается возможное IPO Anchorage Digital. По мере роста стейблкоин-бизнеса возрастет потребность в капитале, и компания может стать первым криптобанком с IPO уже в этом году.</p>

<h2 id="h2-R2FsYXh5IERpZ2l0YWw6IEFzY2VuZGluZyB0byB0aGUgVGhyb25lIG9mIFRyZWFzdXJ5IE1hbmFnZW1lbnQ=">Galaxy Digital: лидерство в управлении казначейством</h2><p>В сравнении с Anchorage Digital, Galaxy выделяется масштабом и профилем — не только как пилотный OTC-партнёр Goldman Sachs в 2022, но и как ключевая точка выхода для «китов» BTC. Компания работает в майнинге, венчурных инвестициях, инфраструктуре AI, а её основатель Майк Новограц обладает сетью связей шире, чем у Anchorage.</p>

<p>25 июля Galaxy помогла раннему майнеру реализовать почти 80 000 BTC ($9 млрд). Хотя сделки проводились поэтапно, одна новость об этом вызвала снижение цены Bitcoin почти на 4%, опустив котировки ниже $115 000.</p>

<p>Такие объёмы часто вызывают споры о манипуляциях рынком, но институциональный фокус Galaxy предполагает заинтересованность в стабильности и росте, а не в агрессивной торговле.</p>

<p>Главное преимущество Galaxy — своевременность: Майк Новограц, опытный финансист, всегда воспринимал крипторынок как бизнес.</p>

<p>На фоне ухода розничных инвесторов и прихода институций экспансия Galaxy, особенно в казначейских стратегиях, заслуживает особого внимания.</p>

<p>Напомним: ETH-казначейство Sharplink возглавил бывший топ-менеджер BlackRock.</p>

<p>В июне 2025 Sharplink не раз приобретал ETH OTC у Galaxy, общий объем — минимум $800 млн. Сам Galaxy инвестирует в Sharplink: классическая схема «левая рука продаёт правой».</p>

<p>Вне BTC и ETF Galaxy инвестировал в Ethena Stablecoinx и Mill City Ventures III, управляющую казначейством SUI ($450 млн).</p>

<p>Galaxy расширяет OTC-услуги и поддерживает LST LsETH для Liquid Collective; версия для SOL (lsSOL) предназначена для институций и поддерживается Anchorage Digital.</p>

<p>Отрасль тесно переплетена.</p>

<p>Более того, сеть Global Dollar Network объединяет Anchorage Digital и Galaxy Digital — для крупных кастодианов сотрудничество важнее конкуренции.</p>

<p>Anchorage делает ставку на стейблкоины и регуляторные преимущества, Galaxy — на казначейское управление и развитие новых решений вне BTC/ETH.</p>

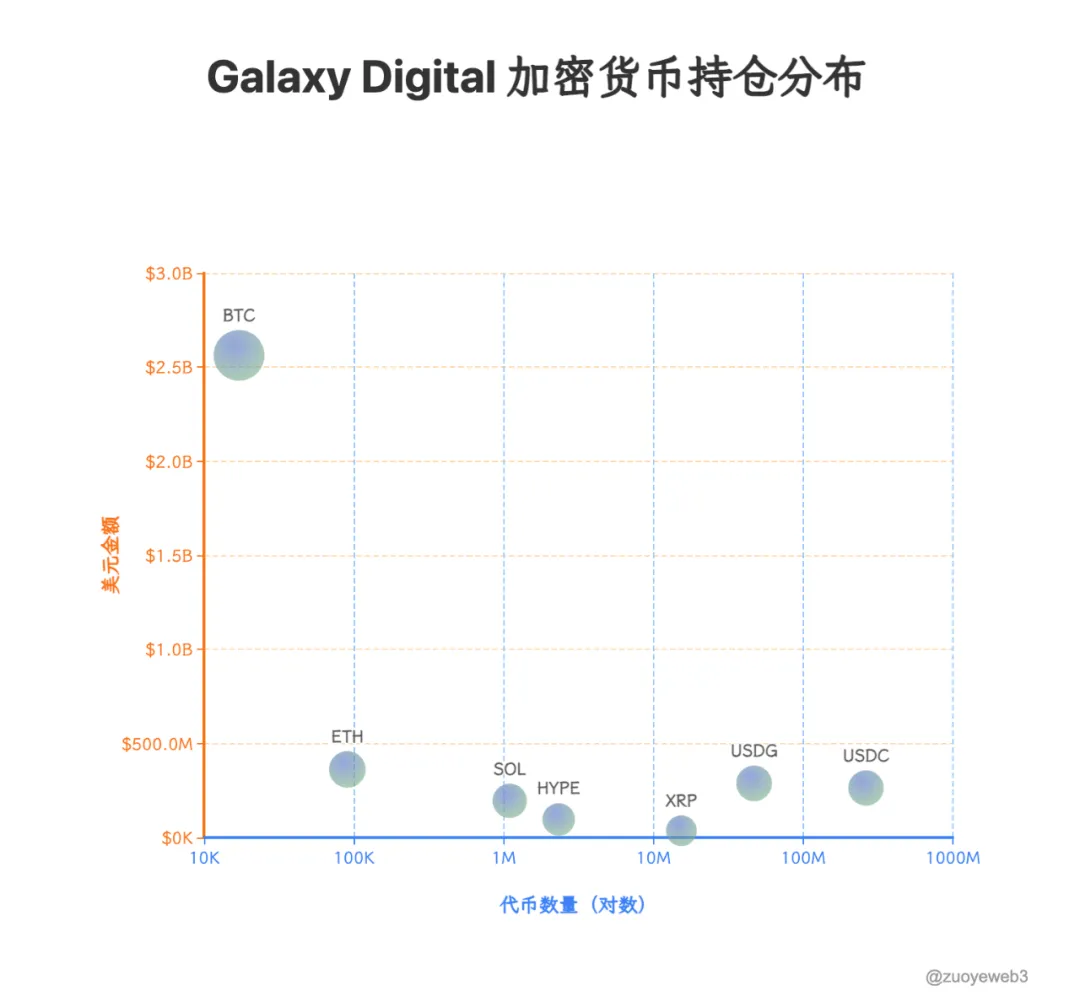

<p>Galaxy располагает солидным капиталом: $1,8 млрд в BTC, плюс недавняя покупка Ripple (XRP) на $34,4 млн. Показательно, что Ripple приобрел Galaxy-backed стартап Rail ($200 млн), работающий со стейблкоинами.</p>

<p>Опять-таки — «одна рука продаёт другой».</p>

<p>В отчётах Galaxy акцент на будущих приоритетах: казначейство и маркетмейкинг ($HYPE, $SOL, $XRP). После разрешения спора Ripple с SEC и скачка на 10% Galaxy действует на опережение розничных игроков.</p>

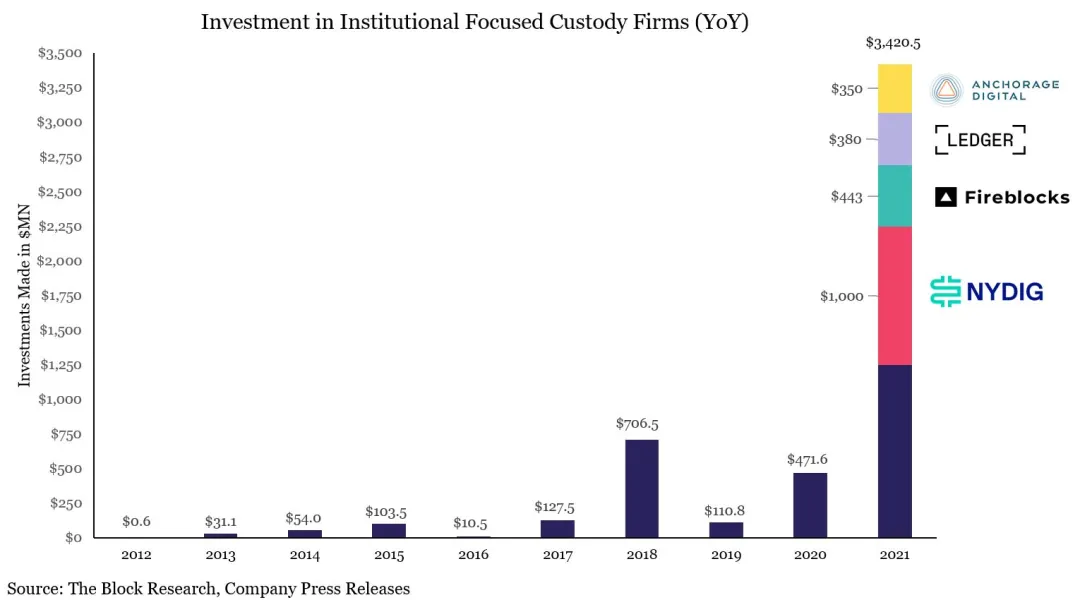

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/537e2129a57a2a54d0b97276c3a7a0bd7e8d038c.png" alt=""><br>Иллюстрация: Активы Galaxy Digital Holdings<br>Источник: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a><br>Данные: <a href="https://github.com/SECGov" title="@SECGov">@SECGov</a></p>

<p>Galaxy полностью вышла из UNI и TIA. В новой реальности бывшие «звёзды» уходят, USDG, HYPE и XRP — новые лидеры; OTC-дески первыми чувствуют настрой рынка.</p>

<p>Ранее OTC-дески обслуживали ордера «китов» пассивно, не влияя на спот-рынок — в отличие от биржевых маркетмейкеров. Казначейские стратегии меняют подход: по мере интеграции токенов, акций, облигаций вопрос о формировании цены токенов открыт.</p>

<h2 id="h2-Q29uY2x1c2lvbg==">Выводы</h2><p>Кастодианы — это стратегический узел рынка: оффчейн-активам необходима безопасная ончейн-миграция, ончейн-ликвидности — комплаенсные каналы вывода. С помощью казначейских стратегий кастодианы формируют цены токенов. Ликвидность — основа рыночной власти; эра CEX/MM быстро уходит.</p>

<p>BNY Mellon хранит более $52 трлн активов, совокупная капитализация крипторынка — менее $4 трлн, стейблкоины, ETF и казначейские компании — лишь $520 млрд. Крипто-кастодианам ещё только предстоит добиться рыночной власти.</p>

<p>Но любой основатель обязан помнить: капитал всегда следует туда, где максимальные возможности для прибыли.</p>

<h3 id="h3-RGlzY2xhaW1lcjo=">Отказ от ответственности:</h3><ol>

<li>Статья воспроизведена с [<a href="https://mp.weixin.qq.com/s/235iFbT1Qv0DWFjL__cS_w">Zuoye Waiboshu</a>] и остаётся интеллектуальной собственностью автора [<em>Zuoye Waiboshu</em>]. По вопросам перепечатки обращайтесь к команде <a href="https://www.gate.com/questionnaire/3967">Gate Learn</a>, которая оперативно примет необходимые меры.</li><li>Мнения и оценки автора не являются инвестиционной рекомендацией.</li><li>Переводы на другие языки выполнены командой Gate Learn. Без ссылки на Gate запрещены копирование, распространение и плагиат.</li></ol>](https://gimg.gateimg.com/learn/f74d4750d5851bfce39d336acd6fc974d4f3090e.webp)

Спустя более десяти лет после стремительного взлёта криптовалют «золотая лихорадка», вызванная халвингом Bitcoin, сходит на нет. Теперь рынок подпитывают периодические волны ликвидности с американского фондового рынка, доллара и казначейских бумаг, а каждый новый цикл определяется собственными «горячими точками» — как, например, путь Pendle от фиксированного дохода и LST к BTCFi, Ethena и Boros.

Стать частью элиты «новых денег» куда сложнее, чем управлять капиталом признанных «старых денег».

Как говорят кастодианы: зарабатывать можно лишь на тех, кто владеет богатством.

В криптоиндустрии настоящие крупные фонды капитала представлены тремя типами: индивидуальные «киты» (ранние майнеры BTC, первые инвесторы ETH, OG эпохи DeFi Summer), институции в ончейн-сфере (криптовенчурные фонды, централизованные биржи, публичные блокчейны и отдельные проектные команды), а также финансовые гиганты с Уолл-Стрит — как традиционные, так и новые игроки.

Иллюстрация: Пиковый период привлечения средств в кастодиальные криптофонды

Источник: @zuoyeweb3

Кастодиальный сегмент разделился и стал более специализированным. После привлечения $3 млрд в 2021 году и краха FTX-Celsius и 3AC-Luna-UST в 2022 экосистема кастодиального хранения приняла современную форму. Среди ведущих игроков:

- • Copper, Ceffu, Cobo — кастодиальные услуги для ончейн-проектов

- • Coinbase — хранение ETF

- • BNY Mellon — банковское кастодиальное хранение

- • Fireblock — хранение для бирж

Особое место занимает Coinbase, которая получила более 80% рынка хранения ETF — её выбрали партнёром большинство эмитентов ETF на BTC и ETH. MicroStrategy (MSTR) также доверяет Coinbase хранение своих BTC в рамках корпоративной казначейской стратегии.

Розничная эра завершилась — институции определяют богатство криптовалюты

Модели прибыльности в крипторынке постоянно эволюционируют. В эпоху концентрации капитала максимальную прибыль получает тот, кто управляет самыми глубокими пулами ликвидности. Эпоха майнеров, бирж и маркетмейкеров позади. Впереди — кастодианы. Когда традиционный капитал мигрирует в ончейн, средства не идут напрямую на блокчейны или биржи — они проходят через доверенных кастодианов.

Объём ежедневных транзакций в Ethereum превысил уровень DeFi Summer, достигнув 1,74 миллиона. В этот раз рост обусловлен не мем-коинами или активной торговлей, а кредитными циклами стейблкоинов — их запустили Aave и Ethena.

Показательно: партнерство Aave с Plasma открывает путь для перемещения стейблкоинов из TradFi в ончейн. Но по закону Genius Act платёжные стейблкоины не могут начислять проценты пользователям, поэтому после поступления средств на ончейн они способны «замерзать», превращаясь в груз для эмитентов.

Тем временем, на фоне снижения оборотов на CEX, кастодиальные, стейкинговые и доходные сервисы становятся новым драйвером — особенно для банков и других игроков TradFi. В преддверии снижения ставок ключевая задача — как переместить ликвидность пенсионных 401(k) и казначейских бумаг на блокчейн; это новое поле для стартапов.

Доминантная роль бирж уходит в прошлое, CEX испытывают давление как со стороны ончейн-моделей, так и IPO. Hyperliquid нацелился превзойти Binance, а Kraken и Bullish бросают вызов монополии Coinbase, претендуя на статус публичной биржи.

В фокусе всех стратегий — доходность вне CEX. «Старые деньги», располагая крупным капиталом, готовы к сниженной доходности, если основная сумма в полной безопасности — поэтому Tether строит физическое золотое хранилище. Ожидается рост ончейн-хранилищ и в этом сегменте.

В рыночной структуре, ориентированной на ETF, позиции Coinbase в ближайшей перспективе останутся главенствующими, но изменения открывают возможности для игроков второго и третьего ряда.

Иллюстрация: Слияние TradFi и DeFi

Источник: @zuoyeeb3

По сравнению с масштабом создания капитала в долларе, казначейских бумагах и американских акциях, криптовалюта пока только «ловит поток в тазике». Ликвидность хлынет, когда появятся институциональные стандарты безопасности и комплаенса — когда «тазик» сменится «ванной».

Ключевые игроки диверсифицируются. Яркие примеры — Anchorage Digital и Galaxy Digital.

- • Galaxy — управление казначейством (DATCO)

- • Anchorage — кастодиальное хранение стейблкоинов

- • Anchorage Digital & Galaxy Digital — инновационные ETF-решения с элементом стейкинга

За пределами BTC и ETF эти две компании борются за долю Coinbase. Разберём их стратегические цели.

Спотовый рынок ETF выделяется двумя трендами: во-первых, возрастающей стандартизацией — альткоины и мем-коины (кроме BTC и ETH) могут получить статус ETF после полугода торговли деривативами на Coinbase; во-вторых, появлением моделей staking-ETF, где эмитент ETF может погашать активы и интегрироваться с ончейн-стейкингом.

Пример — Anchorage Digital становится эксклюзивным кастодианом и партнёром по стейкингу Solana Staking ETF от REX-Osprey, полностью соответствуя обеим тенденциям. При продолжении роста рынка ETF-продукты станут драйвером для Anchorage Digital.

В сегменте классических ETF Anchorage сотрудничает с 21Shares и BlackRock и выступает кастодианом для Bitcoin-казначейства Trump Media, расширяя влияние даже на Mar-a-Lago.

Anchorage: строит крепость для стейблкоинов и "Fort Knox" криптоиндустрии

В 2019 Anchorage начала работу с Visa, а к 2021 стала агент-банком Visa по расчетам USDC.

2021 стал переломным: Anchorage запустила кастодиальные услуги для криптоактивов с оценкой $3 млрд, получила банковскую лицензию OCC и стала кастодианом цифровых активов для Службы федеральных маршалов США.

В кризис 2022 года Anchorage стала основным кастодианом Aptos (сооснователь Diogo Mónica тоже инвестировал в Aptos).

К первому кварталу 2023 платформа увеличила активы на 80%, но сократила 75 сотрудников (20%) и открыто призвала к регулированию стейблкоинов.

В 2024 сооснователь Diogo Mónica отошёл от операционного управления, полномочия перешли Nathan McCauley.

В 2025 Anchorage Digital станет кастодианом Bitcoin-казначейства Trump Media и приобретёт эмитента USDM — Mountain Protocol.

Anchorage Digital основана в 2017 Nathan McCauley и Diogo Mónica как небольшой траст Южной Дакоты, но в 2021 получила эксклюзивную OCC-лицензию для криптобанка.

В элитных финансовых кругах связями и социальным капиталом определяются эксклюзивные услуги.

Иллюстрация: Институциональная сеть Anchorage Digital

Источник: @zuoyeweb3

Anchorage Digital создала полный спектр институциональных сервисов: торговлю, деривативы, клиринг, стейкинг, кастодиальное хранение. Это «единое окно» для институций на крипторынке. В отличие от Galaxy, Anchorage делает ставку на стейблкоины.

Поворотный момент Anchorage связан с политикой: в 2021 году, когда к власти пришёл скептически настроенный к крипто демократ Джо Байден, а SBF инвестировал миллионы в кампанию, Brian Brooks (экс-юрист Coinbase) стал временным руководителем OCC.

Brooks инициировал политику поддержки криптобанков, запустив «Project REACh» для расширения доступа финтеха и ликвидации дискриминации криптокомпаний.

Anchorage использовала момент и стала Anchorage Digital Bank — национальным банком.

13 января 2021 Anchorage Digital Bank получил право принимать долларовые депозиты и предоставлять услуги кастодиального хранения криптоактивов.

На следующий день Brooks ушёл в отставку. Благодаря этому Anchorage остается единственным OCC-криптобанком.

Лицензия стала основой всех продуктов Anchorage Digital и помогла привлечь $430 млн в Series C/D — этого хватило для выживания в криптозиме и выхода на новый виток роста стейблкоинов.

Среди инвесторов Anchorage — криптофонды типа a16z, крупнейшие игроки Уолл-Стрит — KKR и BlackRock.

Для справки: Bitpay и Paxos также подавали заявки на банковские лицензии, но получили отказ; Paxos недавно оштрафован NY DFS на $26,5 млн за нарушения по BUSD.

Anchorage имеет OCC-лицензию и BitLicense штата Нью-Йорк, уступая по регуляторному статусу лишь BNY Mellon.

Несмотря на конфликты с OCC после ухода Brooks, компания сохранила уникальную лицензию — это главный актив Anchorage.

Статус позволяет обслуживать резервные фонды стейблкоинов, цифровые активы, NFT. Но кризис 2022 вызвал внутренние перестановки, особенно среди основателей.

Diogo Mónica перешёл в Hanu Ventures как партнер (остался Executive Chairman Anchorage Digital, отвечает за подбор кадров и стратегию). Nathan McCauley полностью занялся операционным управлением, расширяя сотрудничество с BlackRock и сервисы по стейблкоинам.

Anchorage — кастодиан ETF Bitcoin и Ethereum для 21Shares и эксклюзивный партнёр по хранению и стейкингу Solana Staking ETF от REX-Osprey.

Anchorage работает не только с ETF — партнерство с Visa по платёжным стейблкоинам, выведение compliant-стейблкоинов вроде PYUSD PayPal на институциональный рынок.

Отдельно стоит отметить: Anchorage обеспечивает хранение для кастодиана и инвестора Tether — Cantor Fitzgerald, фактически выступая кастодианом для кастодиана Tether.

Несмотря на сильную регуляторную позицию, к 2025 года Anchorage имела $3 млрд оценки и $50 млрд активов на хранении, но уступала Coinbase на рынке ETF. Главная ставка — на стейблкоины.

Ключ: Anchorage Digital Bank NA (Северная Америка) принимает депозиты как в долларах, так и в стейблкоинах, предоставляя кастодиальные услуги для обоих типов.

- • Оффчейн: партнёрство с Ethena для масштабирования выпуска USDtb, с учётом требований Genius Act

- • Ончейн: создание USDG Stablecoin Alliance с Paxos и Kraken — совместное управление глобальной долларовой сетью

Anchorage активно участвует в казначейских стратегиях: Джозеф Чалом, экс-руководитель BlackRock, возглавил Sharplink Gaming (ETH-казначейство) и содействовал партнёрству BlackRock-Anchorage по ETF-хранению.

Фонд BlackRock BUIDL тесно связан с Чаломом, а кастодианом выступает Anchorage. Формула:

$BUIDL = BlackRock (эмитент) = Securitize (токенизация) + Anchorage Digital (хранение) + BNY (кассовые услуги)

Любопытно: глава SEC Пол Аткинс владеет как минимум $250 000 акций Anchorage Digital, а также участвует в Securitize, которая с Ethena выпускает Converage.

После выхода Galaxy на биржу обсуждается возможное IPO Anchorage Digital. По мере роста стейблкоин-бизнеса возрастет потребность в капитале, и компания может стать первым криптобанком с IPO уже в этом году.

Galaxy Digital: лидерство в управлении казначейством

В сравнении с Anchorage Digital, Galaxy выделяется масштабом и профилем — не только как пилотный OTC-партнёр Goldman Sachs в 2022, но и как ключевая точка выхода для «китов» BTC. Компания работает в майнинге, венчурных инвестициях, инфраструктуре AI, а её основатель Майк Новограц обладает сетью связей шире, чем у Anchorage.

25 июля Galaxy помогла раннему майнеру реализовать почти 80 000 BTC ($9 млрд). Хотя сделки проводились поэтапно, одна новость об этом вызвала снижение цены Bitcoin почти на 4%, опустив котировки ниже $115 000.

Такие объёмы часто вызывают споры о манипуляциях рынком, но институциональный фокус Galaxy предполагает заинтересованность в стабильности и росте, а не в агрессивной торговле.

Главное преимущество Galaxy — своевременность: Майк Новограц, опытный финансист, всегда воспринимал крипторынок как бизнес.

На фоне ухода розничных инвесторов и прихода институций экспансия Galaxy, особенно в казначейских стратегиях, заслуживает особого внимания.

Напомним: ETH-казначейство Sharplink возглавил бывший топ-менеджер BlackRock.

В июне 2025 Sharplink не раз приобретал ETH OTC у Galaxy, общий объем — минимум $800 млн. Сам Galaxy инвестирует в Sharplink: классическая схема «левая рука продаёт правой».

Вне BTC и ETF Galaxy инвестировал в Ethena Stablecoinx и Mill City Ventures III, управляющую казначейством SUI ($450 млн).

Galaxy расширяет OTC-услуги и поддерживает LST LsETH для Liquid Collective; версия для SOL (lsSOL) предназначена для институций и поддерживается Anchorage Digital.

Отрасль тесно переплетена.

Более того, сеть Global Dollar Network объединяет Anchorage Digital и Galaxy Digital — для крупных кастодианов сотрудничество важнее конкуренции.

Anchorage делает ставку на стейблкоины и регуляторные преимущества, Galaxy — на казначейское управление и развитие новых решений вне BTC/ETH.

Galaxy располагает солидным капиталом: $1,8 млрд в BTC, плюс недавняя покупка Ripple (XRP) на $34,4 млн. Показательно, что Ripple приобрел Galaxy-backed стартап Rail ($200 млн), работающий со стейблкоинами.

Опять-таки — «одна рука продаёт другой».

В отчётах Galaxy акцент на будущих приоритетах: казначейство и маркетмейкинг ($HYPE, $SOL, $XRP). После разрешения спора Ripple с SEC и скачка на 10% Galaxy действует на опережение розничных игроков.

Иллюстрация: Активы Galaxy Digital Holdings

Источник: @zuoyeweb3

Данные: @SECGov

Galaxy полностью вышла из UNI и TIA. В новой реальности бывшие «звёзды» уходят, USDG, HYPE и XRP — новые лидеры; OTC-дески первыми чувствуют настрой рынка.

Ранее OTC-дески обслуживали ордера «китов» пассивно, не влияя на спот-рынок — в отличие от биржевых маркетмейкеров. Казначейские стратегии меняют подход: по мере интеграции токенов, акций, облигаций вопрос о формировании цены токенов открыт.

Выводы

Кастодианы — это стратегический узел рынка: оффчейн-активам необходима безопасная ончейн-миграция, ончейн-ликвидности — комплаенсные каналы вывода. С помощью казначейских стратегий кастодианы формируют цены токенов. Ликвидность — основа рыночной власти; эра CEX/MM быстро уходит.

BNY Mellon хранит более $52 трлн активов, совокупная капитализация крипторынка — менее $4 трлн, стейблкоины, ETF и казначейские компании — лишь $520 млрд. Крипто-кастодианам ещё только предстоит добиться рыночной власти.

Но любой основатель обязан помнить: капитал всегда следует туда, где максимальные возможности для прибыли.

Отказ от ответственности:

- Статья воспроизведена с [Zuoye Waiboshu] и остаётся интеллектуальной собственностью автора [Zuoye Waiboshu]. По вопросам перепечатки обращайтесь к команде Gate Learn, которая оперативно примет необходимые меры.

- Мнения и оценки автора не являются инвестиционной рекомендацией.

- Переводы на другие языки выполнены командой Gate Learn. Без ссылки на Gate запрещены копирование, распространение и плагиат.

Иллюстрация: Пиковый период привлечения средств в кастодиальные криптофонды

Источник: @zuoyeweb3

Иллюстрация: Слияние TradFi и DeFi

Источник: @zuoyeeb3

Иллюстрация: Институциональная сеть Anchorage Digital

Источник: @zuoyeweb3

Иллюстрация: Активы Galaxy Digital Holdings

Источник: @zuoyeweb3

Данные: @SECGov

Откройте мир криптовалют — подпишитесь на Gate, чтобы открыть новые перспективы