Criptomoedas, ações e títulos: uma visão sobre ciclos alavancados

A alavancagem é o motor central dos ciclos financeiros. Desde o frenético sobe-e-desce das meme coins até as macrotendências tecnológicas que atravessam gerações, a humanidade sempre cria novas formas, crenças e instituições para gerar riqueza. Para entender por que a convergência entre tokens, ações e títulos é tão relevante, é essencial revisar rapidamente como as finanças globais evoluíram ao longo dos séculos.

Desde o final do século XV, na chamada Era das Descobertas, as principais economias capitalistas do mundo passaram por transformações marcantes:

- • Espanha e Portugal — Sistema de exploração física de ouro/prata e modelos brutais de plantação colonial

- • Holanda — Consolidação de ações e estruturas corporativas (Companhia das Índias Orientais Holandesas)

- • Inglaterra — Regime do padrão ouro e a “tesoura colonial” (domínio militar e institucional, privilégios imperiais)

- • Estados Unidos — Dólar americano, Treasuries e bases militares estratégicas (privilegiando o controle de centros decisivos em vez da colonização direta)

Potências ascendentes sempre absorveram as vantagens e deficiências dos regimes anteriores—o Reino Unido incorporou o sistema de ações de empresas, os EUA exerceram supremacia militar, entre outros. O essencial é destacar qual inovação cada hegemonia trouxe. Dessa dinâmica, sobressaem dois traços do capitalismo clássico:

- • Lei de Hegemonia de Koep: Assim como espécies evoluem para maior porte, cada centro econômico cresce em escala (Holanda → Inglaterra → Estados Unidos).

- • Ciclos de Endividamento: Ativos e commodities dão lugar à financeirização. O caminho clássico das potências capitalistas é moldado pela capacidade de criar novas formas de agregação financeira.

- • Colapso Final da Alavancagem: De ações holandesas a derivativos de Wall Street, pressões crescentes corroem garantias, dívidas se tornam impagáveis e o protagonismo do ciclo passa a novas economias.

Hoje, os EUA operam no ápice da dominância mundial, o que sinaliza uma fase prolongada de entrelaçamento e interdependência nos mercados globais.

Chegará um momento em que os Treasuries americanos se mostrarão insustentáveis—em analogia aos dilemas do Reino Unido após a Guerra dos Bôeres. Um declínio ordenado exige instrumentos financeiros, como tokens, ações e títulos, para administrar o tempo restante até o desmonte das dívidas.

Tokens, ações e títulos compõem um sistema de reforço mútuo: ouro e BTC sustentam globalmente os Treasuries como colateral, stablecoins garantem a expansão do dólar, e a socialização das perdas mitiga impactos do deleverage.

Seis Formas de Intersecção entre Tokens, Ações e Títulos

No fundo, todas as fontes de felicidade são ilusões passageiras.

Em finanças e biologia, a lei é a ampliação da escala e da complexidade. Nos altos ciclos, instrumentos financeiros e espécies encaram disputa interna exacerbada, traduzida por características cada vez mais elaboradas—chifres ou penas—à medida que a disputa por vantagem cresce.

A tokenomics nasceu com o Bitcoin, construindo um sistema financeiro on-chain do zero. Sua capitalização de mercado de US$2 trilhões é ínfima diante dos quase US$40 trilhões dos Treasuries americanos—seu poder é limitado por natureza. O raciocínio de Ray Dalio em defender o ouro como hedge contra o dólar segue a mesma dinâmica.

A liquidez das bolsas desponta como pilar emergente para tokens. O pré-IPO já aponta para tokenização, ações tokenizadas formam um novo modelo pós-eletrônico, e estratégias DAT (Tokenização de Ativos de Tesouro) estarão no centro das atenções até meados de 2025.

É importante ressaltar: Treasuries on-chain começam a ganhar corpo, mas dívida corporativa tokenizada, como títulos on-chain emitidos pelas empresas, permanece em fase piloto, com testes em pequena escala.

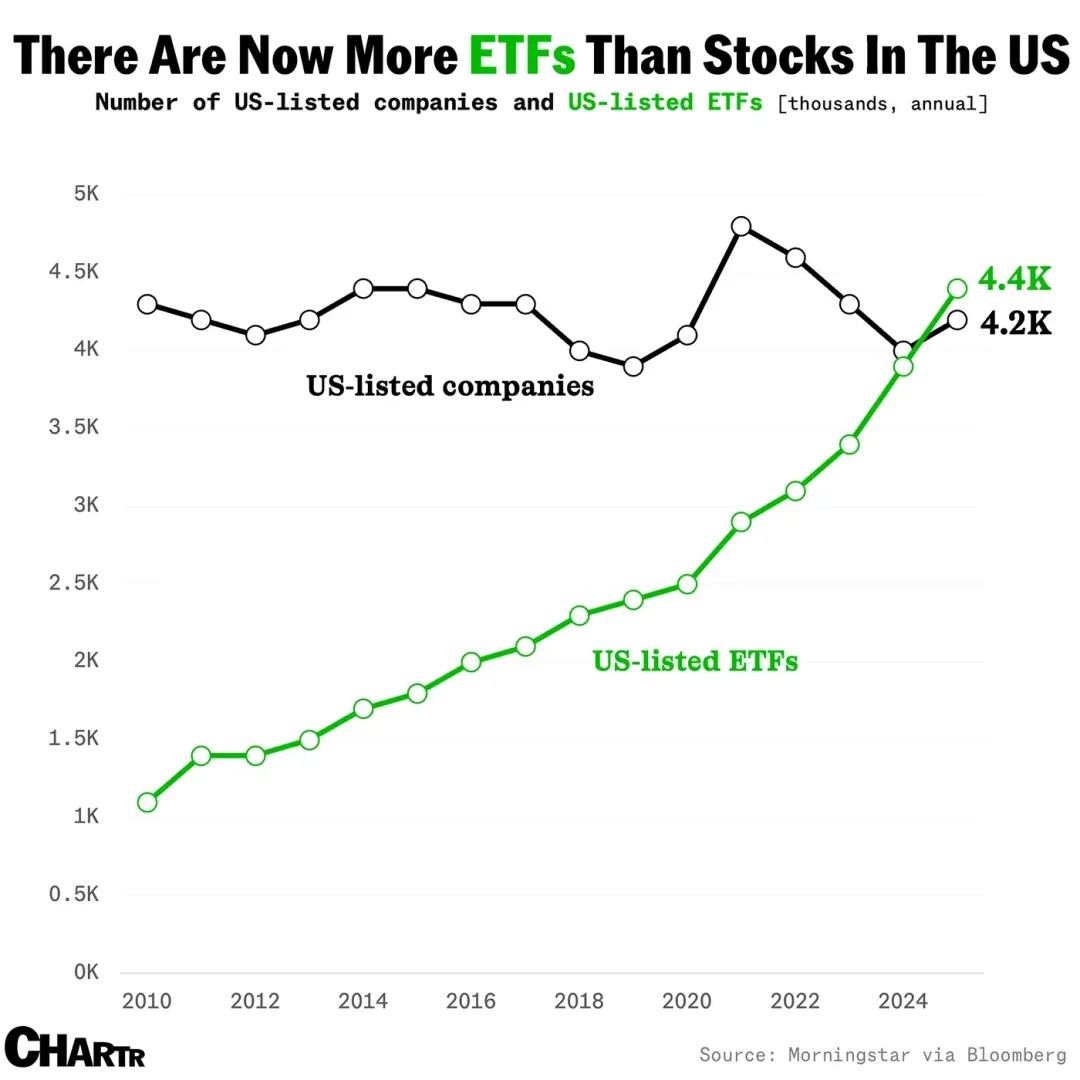

Imagem: Crescimento dos ETFs

Fonte: @MarketCharts

Stablecoins ganharam narrativa própria. Fundos e dívidas tokenizados hoje lideram a tendência de RWA (Real World Asset), enquanto ETFs multiativos, que combinam tokens, ações e títulos, atraem capital institucional. Será que o efeito de absorção de liquidez dos ETFs e fundos de índice tradicionais vai se repetir no universo cripto?

É incerto, mas estruturas como altcoin DAT e ETFs staking sinalizam o início de um ciclo de alavancagem em ascensão.

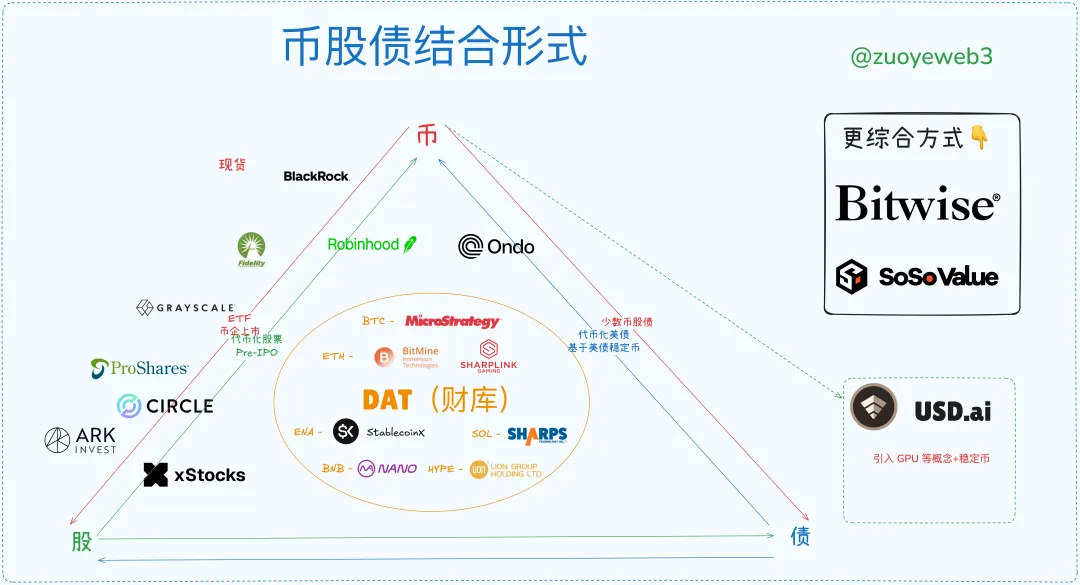

Imagem: Modelos de Integração Token-Ação-Título

Fonte: @zuoyeweb3

Tokens como colateral estão perdendo força na DeFi e no mercado financeiro tradicional. On-chain, USDC/USDT/USDS são essenciais—todos são, em certa medida, derivativos dos Treasuries. Off-chain, as stablecoins avançam. Antes disso, ETFs e RWAs já abriram precedentes práticos.

Em síntese, existem seis principais modelos de integração entre tokens, ações e títulos:

- • ETFs (futuros, spot, staking e formatos universais)

- • Token-Ação (engenharia financeira que cria novas funções para ativos on-chain)

- • IPOs de empresas tokenizadas (Circle representa o atual limite máximo das stablecoins)

- • DAT (analisando token-ação-título MSTR, token-ação ETH, tokens ENA/SOL/BNB/HYPE)

- • Tokenização de Treasuries e fundos (tema RWA pela Ondo)

- • Tokenização de mercado pré-IPO (ainda não popular, com riscos elevados, mas com potencial de revolucionar as finanças tradicionais pela blockchain)

Ninguém pode afirmar com precisão quando termina o ciclo de alavancagem ou quando o mercado se desliga dele, mas seus contornos podem ser desenhados.

Do ponto de vista teórico, o surgimento do DAT de altcoins marca o topo de um ciclo longo—da mesma forma que o BTC pode se consolidar em torno de US$100.000, dólar e Treasuries inevitavelmente se virtualizarão. Esse impulso leva décadas para ser absorvido—pense nos 29 anos entre a Guerra dos Bôeres e o abandono do padrão ouro pelo Reino Unido (1931-1902) ou de Bretton Woods ao seu fim (1973-1944).

Dez mil anos é tempo demais; é preciso aproveitar o momento. Até as eleições intermediárias dos EUA em 2026, os mercados cripto têm potencial promissor por pelo menos mais um ano.

Imagem: Situação Atual dos Mercados de Token-Ação-Título

Fonte: @zuoyeweb3

Hoje, IPOs de empresas tokenizadas são nicho de máxima exclusividade—apenas poucas instituições cripto concluíram IPOs nos EUA, sinalizando o desafio de se precificar como ativo.

O caminho alternativo mais competitivo tem sido reaproveitar ativos premium já existentes, como faz a BlackRock, que lidera o mercado spot de ETFs de BTC e ETH. As próximas inovações, como ETFs staking e universais, prometem renovar o setor.

Empresas DAT (Tokenização de Ativos de Tesouro) são atualmente as únicas a transitar de modo eficiente entre tokens, ações e títulos. Utilizando BTC como base, emitem dívidas para impulsionar ações e reinvestem recursos excedentes no BTC. Isso reflete a confiança do mercado no BTC como colateral e valida estratégias que o tratam como referência de valor patrimonial.

Já as tesourarias baseadas em ETH, como BitMine e Sharplink, conseguem apenas integrar token-ação, sem credibilidade suficiente para emitir dívida (apenas operações de capital na compra de tokens). O mercado reconhece parcialmente o valor do ETH, mas não atribui valor intrínseco às tesourarias de ETH, refletido pelo mNAV abaixo de 1 (ação vale menos que o ativo subjacente).

Porém, se o ETH for adotado como padrão, a competição de alavancagem alta determinará os vencedores. Empresas de tesouraria de cauda longa vão desaparecer, e a liderança será dos grandes players, representando o ETH após o ciclo de desalavancagem.

Ações tokenizadas apresentam menor volume que DAT, IPOs ou ETFs, mas guardam potencial significativo. Hoje são eletrônicas e hospedadas em servidores; futuramente, estarão integralmente on-chain, tornando-se tokens representativos de qualquer ativo. Exemplos como ETH L2 da Robinhood, xStocks em Ethereum e Solana, Opening Bell da SuperState para tokenizar ações Galaxy em Solana, todos apontam para essa direção.

Ao final, ações tokenizadas vão competir entre Ethereum e Solana, porém o serviço será mais técnico do que estratégico quanto à captura de ativos. Os efeitos de mercado fluirão via $ETH ou $SOL.

Tokenização de Treasuries e fundos caminha para domínio de uma única entidade (exemplo: Ondo), devido à divisão entre Treasury e stablecoins. O crescimento dos RWAs precisa ir além dos Treasuries, como ocorre com stablecoins que não usam dólar como referência—podem crescer muito, mas é um processo de longo prazo.

A tokenização pré-IPO se dá de duas formas: (1) captação antes da compra de ações e (2) aquisição das ações seguida da emissão de tokens. xStocks opera nos dois formatos, tanto no mercado secundário quanto no pré-IPO. O diferencial está em incentivar a tokenização dos mercados privados e ampliar a participação pública—mecanismo que mostra como stablecoins se expandem.

As normas atuais deixam espaço para arbitragem regulatória, mas mudanças profundas são necessárias. A tokenização pré-IPO não se tornará pública tão cedo, já que o problema básico é o poder de precificação dos ativos, e não a tecnologia. Os grandes distribuidores de Wall Street resistirão a essas transformações.

Por outro lado, distribuição tokenizada de ações e incentivos pode operar separadamente: “Participantes cripto privilegiam incentivos em detrimento de direitos.” Questões tributárias e regulatórias sobre rendimentos de ações já têm precedentes globais; o avanço on-chain não é barreira.

Para comparar, a tokenização pré-IPO desafia o poder de precificação de Wall Street; ações tokenizadas ampliam retornos ao usar mais canais e liquidez. São paradigmas diferentes.

Mercados Altistas Convergentes, Mercados Baixistas Implacáveis

Ciclos de alavancagem tendem a confirmar suas próprias previsões. Cada catalisador de alta pode originar múltiplos movimentos, inflando a alavancagem no sistema. Em períodos baixistas, instituições liquidam tokens arriscados primeiro e migram para ativos seguros, enquanto o varejo geralmente fica com o prejuízo—por escolha ou imposição.

Com compras de destaque—Jack Ma adquirindo ETH, China Renaissance comprando BNB, CMB International emitindo fundos tokenizados de Solana—instituições globais adotam blockchain como elo central, inaugurando uma nova era financeira.

Os Estados Unidos ilustram a Lei de Koep—menor custo, máxima eficiência, escala total—mas enfrentam interconexões cada vez mais complexas. A “Doutrina Monroe” já não se aplica; a internet pode se fragmentar, mas o blockchain permanece unificado, com L2s, nodes e ativos interagindo dentro do ecossistema Ethereum.

Na prática, a integração token-ação-título implica em swaps de posições entre formadores de mercado e varejo. O efeito “Bitcoin sobe, altcoins demoram; Bitcoin cai, altcoins despencam” se evidencia na dinâmica on-chain.

Como funciona esse fenômeno:

- No bull market, instituições alavancam para comprar garantias de baixa volatilidade; no bear market, liquidam ativos alternativos para proteger posições de alto valor.

- O varejo faz o oposto: em alta, vende BTC/ETH/stablecoins por tokens mais voláteis, mas suas restrições financeiras o obrigam a vender ativos principais em mercados de baixa para manter posições alavancadas em altcoins.

- Instituições absorvem maiores quedas e compram ativos de valor do varejo. O esforço do varejo em manter alavancagem acaba fortalecendo a resiliência institucional, forçando novas vendas do varejo.

- O ciclo termina quando a alavancagem colapsa. Se o varejo perde força, o ciclo se encerra; se as instituições falham, ocorre uma crise sistêmica, com o varejo mais prejudicado, pois os ativos de maior valor já estão com o institucional.

- Prejuízos institucionais se difundem socialmente. Para o varejo, alavancagem é armadilha—taxas vão para as instituições. Superar o sistema é tão difícil quanto chegar à lua.

Segmentar e avaliar colateral é superficial—o coração do ciclo está na precificação de alavancagem segundo as projeções de ativos.

Isso evidencia porque altcoins tendem a cair mais. O varejo busca alavancagem mais agressiva do que os emissores. Em mercados de baixa, o varejo se torna contraparte do sistema. Instituições detêm portfólios diversificados e hedge sofisticado; o varejo absorve o impacto.

Na raiz, tokens, ações e títulos equilibram alavancagem e volatilidade. A engenharia financeira poderia criar, por exemplo, uma stablecoin híbrida parcialmente lastreada em Treasuries e delta neutra, conectando as três classes de ativos. Esse instrumento sincronizaria volatilidade e permitiria hedge eficiente, ampliando os retornos.

ENA/USDe põem em prática parte desse conceito. O efeito: maior alavancagem atrai mais TVL e atividade do varejo, até a volatilidade saturar. Equipes de projetos defendem o peg do USDe, sacrificando o preço do ENA; empresas DAT caem em valor, instituições saem primeiro e o varejo arca com as perdas.

Segue-se então o ciclo em múltiplas camadas: investidores de tesouraria ENA vendem ações para proteger posições ETH/BTC—algumas empresas quebram, começando pelos DAT menores, depois pelas empresas DAT dos principais tokens, culminando em pânico e análise rigorosa dos movimentos “estratégicos”.

Nesse contexto, a bolsa americana vira fonte final de liquidez, mas está exposta a riscos sistêmicos. Não se trata de alarmismo—normas regulatórias dos EUA não impediram crises como a LTCM. Com políticos lançando seus próprios tokens, a integração explosiva dos mercados de tokens, ações e títulos é inevitável.

Economias integradas via blockchain provavelmente enfrentarão turbulências simultâneas.

Em reversões, qualquer ambiente líquido—on-chain ou off, em todos seis modelos de integração—vira ponto de saída. O fato é: não existe “Fed” on-chain. Quando a liquidez seca, os preços podem cair a mínimos extremos antes de estabilizar.

Todo ciclo termina—e um novo se inicia.

Após períodos de perdas, investidores de varejo acumulam capital com trabalhos temporários e lentamente compram BTC, ETH e stablecoins—oferecendo novas teses aos institucionais. O ciclo recomeça. Mesmo depois do “desmonte” financeiro e do expurgo das dívidas, o valor autêntico gerado pelo trabalho real seguirá essencial.

Alguém pode perguntar: por que não tratar o ciclo das stablecoins?

Porque stablecoins são manifestações externas dos ciclos. BTC e ouro sustentam Treasuries frágeis, stablecoins mantêm a globalização do dólar. Sozinhas, stablecoins não formam ciclos—precisam atrelar-se a ativos fundamentais para retorno genuíno. Cada vez mais, stablecoins se indexam ao BTC/ouro e não aos Treasuries, suavizando o ciclo de alavancagem.

Conclusão

Da tradição que me molda ao protagonista que redefine a tradição.

O crédito via blockchain ainda é embrionário. A convergência entre DeFi e CeFi avança, mas a integração com estruturas token-ação é limitada, com alguma sobreposição em DAT—futuras análises devem explorar o crédito institucional e sistemas de empréstimos.

Este artigo detalha como tokens, ações e títulos se relacionam, apontando para novos modelos e tendências. ETFs já são consolidados; DAT concentra competição intensa; stablecoins avançam rápido; as oportunidades on-chain e off-chain são vastas. Token-ação e pré-IPO são promissores, mas a transformação das finanças tradicionais não acontece por mera compatibilidade técnica—falta um ciclo interno autossustentável.

Token-ação e pré-IPO precisam superar o entrave da distribuição de direitos, mas soluções “baseadas em direitos” não bastam—só efeitos econômicos reais romperão o gargalo regulatório; mera acomodação leva à burocracia. A trajetória das stablecoins ensina: disrupção orgânica é o caminho.

IPOs de empresas tokenizadas são o método pelo qual o sistema tradicional avalia e compra cripto; isso tende a se tornar rotineiro. Quem quiser listar deve agir rápido—com a saturação, a precificação se torna quantitativa, como ocorre em fintechs e manufatura; a margem criativa diminui à medida que as listagens crescem.

Tokenização de Treasuries e fundos é aposta de longo prazo, raramente traz retornos excepcionais e, para o investidor individual, é praticamente irrelevante—reforçando o papel do blockchain como solução técnica.

O artigo traça uma estrutura macro estática; faltam dados dinâmicos, como a alocação de Peter Thiel em DATs e ETFs.

No desalavancamento, baleias e varejo agem de forma inversa—baleias se desfazem de ativos secundários e mantêm os principais; o varejo vende as posições principais para sustentar apostas secundárias alavancadas. O Bitcoin sobe, altcoins podem não acompanhar; o Bitcoin cai, altcoins despencam. Essas premissas exigem validação por dados, mas atualmente, a estrutura estática oferece clareza.

Aviso:

- Este conteúdo foi republicado de [Zuoye Crooked Tree]. Os direitos autorais pertencem ao autor [Zuoye Crooked Tree]. Para dúvidas ou solicitações sobre republicação, contate a equipe Gate Learn para tratativas ágeis dentro dos procedimentos legais.

- Disclaimer: As opiniões expressas são exclusivas do autor e não constituem sugestão de investimento.

- As versões deste artigo em outros idiomas são traduções realizadas pela equipe Gate Learn. Exceto quando Gate é citado explicitamente, é proibida a reprodução, distribuição ou plágio das traduções.

Artigos Relacionados

O que é o PolygonScan e como você pode usá-lo? (Atualização 2025)

O que é Bitcoin?

O que é EtherVista, o autoproclamado "Novo Padrão para DEX"?

O que é Tronscan e como você pode usá-lo em 2025?

O que é Neiro? Tudo o que você precisa saber sobre NEIROETH em 2025