⚡ 机构对区块链的采用加速

当前趋势:

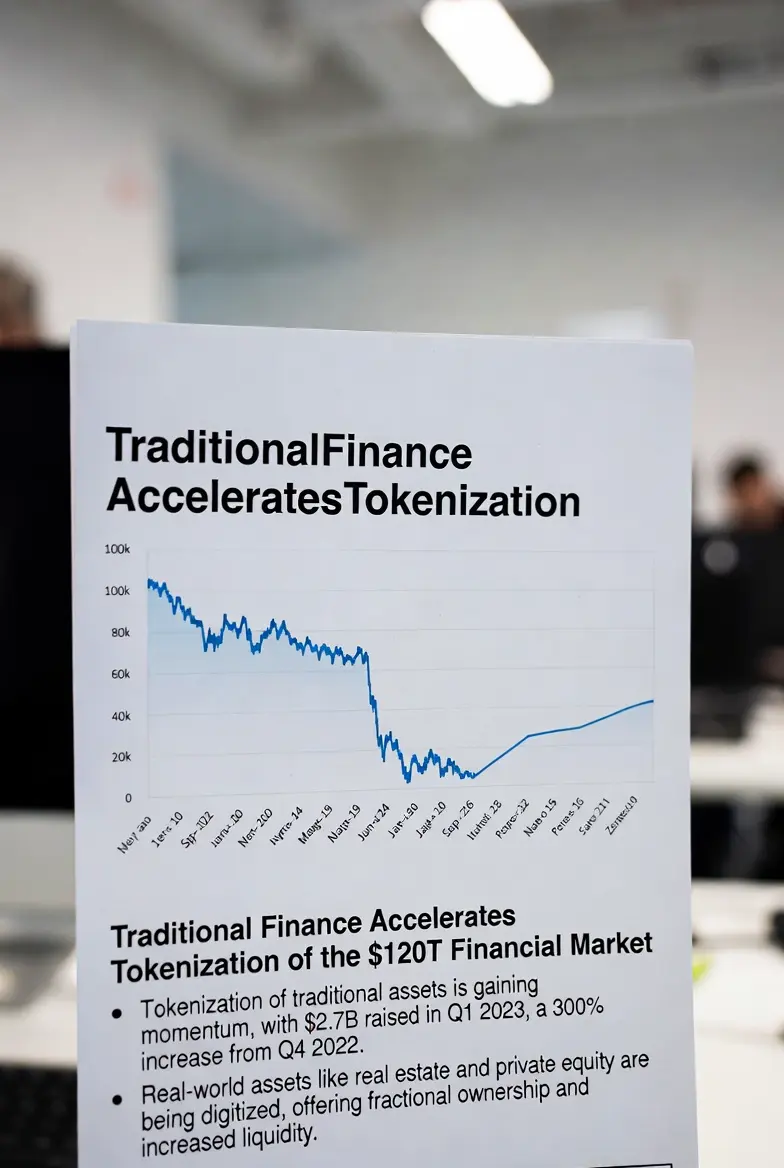

传统金融机构如State Street、JPMorgan和高盛正积极采用区块链技术。

他们正在推出数字资产平台,以实现金融产品的代币化并提升运营效率。

📉 市场影响:传统金融的数字化

采用信号:

区块链整合实现实时结算和增加透明度。

代币化使资产的部分所有权成为可能,改善流动性和流通效率。

金融机构正在试验数字债券、代币化股票和其他结构性产品。

洞察:这一趋势表明传统金融与数字金融正逐步融合,为市场提供更快、更无缝的交易奠定基础。

🔎 为什么机构转向区块链

效率提升:分布式账本技术减少中介和交易延迟。

增强透明度:不可篡改的记录增加信任和合规性。

流动性与可及性:代币化资产允许部分参与和全球访问。

面向未来:机构正为未来的数字金融生态系统做准备。

💡 战略要点

关注机构平台:顶级银行的早期采用通常预示更广泛的市场趋势。

专注高质量数字资产:由机构基础设施支持的资产可能具有更高的信誉和稳定性。

留意整合机会:代币化产品可能成为交易、借贷和结算系统的核心部分。

风险管理:监管框架正在发展;保持对法律和合规动态的关注。

📈 长远展望

机构区块链的采用可能加速传统金融的数字化,使交易更快、更便宜、更易获取。

代币化和数字资产正逐渐成为主流金融工具,而不仅仅是试验性工具。

投资者和市场参与者应考虑其对流动性、产品可及性和系统效率的影响。

总结表

机构采用:State Street、JPMorgan、高盛整合区块链

目的:数字资产平台,传统产品的代币化

对市场的影响:流通速度加快,效率提升,流动性增强

透明度与合规:通过分布式账本技术增强

长远展望:金融交易的更广泛数字化

⚠️ 风险提示

投资或参与数字资产市场存在重大风险:

法规和采用率在不断变化。

代币化资产可能波动较大,受法律或操作限制。

仅用你能承受风险的资金参与。

保持对合规、基础设施和市场动态的关注。

#TraditionalFinanceAcceleratesTokenization

当前趋势:

传统金融机构如State Street、JPMorgan和高盛正积极采用区块链技术。

他们正在推出数字资产平台,以实现金融产品的代币化并提升运营效率。

📉 市场影响:传统金融的数字化

采用信号:

区块链整合实现实时结算和增加透明度。

代币化使资产的部分所有权成为可能,改善流动性和流通效率。

金融机构正在试验数字债券、代币化股票和其他结构性产品。

洞察:这一趋势表明传统金融与数字金融正逐步融合,为市场提供更快、更无缝的交易奠定基础。

🔎 为什么机构转向区块链

效率提升:分布式账本技术减少中介和交易延迟。

增强透明度:不可篡改的记录增加信任和合规性。

流动性与可及性:代币化资产允许部分参与和全球访问。

面向未来:机构正为未来的数字金融生态系统做准备。

💡 战略要点

关注机构平台:顶级银行的早期采用通常预示更广泛的市场趋势。

专注高质量数字资产:由机构基础设施支持的资产可能具有更高的信誉和稳定性。

留意整合机会:代币化产品可能成为交易、借贷和结算系统的核心部分。

风险管理:监管框架正在发展;保持对法律和合规动态的关注。

📈 长远展望

机构区块链的采用可能加速传统金融的数字化,使交易更快、更便宜、更易获取。

代币化和数字资产正逐渐成为主流金融工具,而不仅仅是试验性工具。

投资者和市场参与者应考虑其对流动性、产品可及性和系统效率的影响。

总结表

机构采用:State Street、JPMorgan、高盛整合区块链

目的:数字资产平台,传统产品的代币化

对市场的影响:流通速度加快,效率提升,流动性增强

透明度与合规:通过分布式账本技术增强

长远展望:金融交易的更广泛数字化

⚠️ 风险提示

投资或参与数字资产市场存在重大风险:

法规和采用率在不断变化。

代币化资产可能波动较大,受法律或操作限制。

仅用你能承受风险的资金参与。

保持对合规、基础设施和市场动态的关注。

#TraditionalFinanceAcceleratesTokenization