鉱業商品価格、特に銅とリチウムは変動しやすく、今後の動向を予測するのは難しいことは周知の事実です。それでも、現時点の価格が1年後の価格の最良の見積もりと考えると、**フリーポート・マクモラン**(FCX +2.86%)と**アルベマール**(ALB 0.18%)は見逃せない価値があるように見えます。理由は以下の通りです。フリーポート・マクモランと銅---------------------------結局のところ、両銘柄は上昇余地よりも下落リスクの方が少ないと考えられ、非対称リスク・リターンを狙う良い投資先となっています。フリーポート・マクモランは、3つの理由から非常に割安に見えます。まず、すべての収益プレゼンテーションで、同社は銅価格に対する利益(EBITDA)の感応度を示しています。2027年/2028年のEBITDAの最新予測では、銅価格が1ポンドあたり4ドルの場合に110億ドル、6ドルの場合に190億ドルと見積もっています。現在の価格は5.66ドルなので、ざっくりとした見積もりでは176億ドルとなり、現在の企業価値(EV)が969億ドルであることを考えると、2027年にはEV/EBITDA倍率はわずか5.5倍となり、歴史的に非常に割安な評価水準です。FCXのEVとEBITDAのデータはYChartsによる次に、他の資料でも議論されている通り、フリーポートは昨年の悲惨な事故を受けて、今後数年間インドネシアでの生産を拡大する予定です。データソース:フリーポート・マクモランのプレゼンテーション。チャートは作成者による。最後に、同社の浸出法(既存のストックから銅を低コストで回収する方法)も引き続き注目を集めています。経営陣は2026年の見通しに2億5000万〜3億ポンドを織り込んでいます(上記チャートに含まれる)が、それを超えて、2027年に予想される4億ポンドや、それ以降の8億ポンドに向けて拡大しています。したがって、銅の販売量には上昇余地があり、すでに魅力的な評価を受けていることから、銅に自信を持つ投資家にとってはフリーポートは非常に魅力的な買い場です。画像出典:Getty Images。アルベマールとリチウム---------------------パンデミック後の電気自動車投資の減少によりリチウム価格が大きく下落し、2022年以降アルベマールの収益は急落しました。その結果、2024年と2025年には赤字を計上しました。しかし、経営陣は動き続け、非中核事業の売却やコスト削減を行い、最近の価格上昇の恩恵を受ける体制を整えています。フリーポートと同様に、現在のリチウム価格を考慮すると、アルベマールの評価は魅力的に見えます。1月のリチウム炭酸塩換算(LCE)の平均価格は1kgあたり20ドルでした。この価格が2026年まで維持されれば、アルベマールはEBITDAで24億ドルから26億ドルを稼ぐことができる見込みです。現在の企業価値は235億ドルなので、2026年のEV/EBITDA倍率は9.4倍となります。次のチャートでは少し見づらいですが、それでも非常に価値のある投資先です。YChartsによるALBのEVとEBITDAのデータさらに、供給過剰は解消しつつあり、世界的に電気自動車への投資は増加しており、リチウム需要はバッテリーエネルギー貯蔵システム(BESS)からの需要増に支えられています。これらすべてが、2026年に大きな上昇余地を持つ銘柄を示しています。

2つの採掘株を2月に購入すべき理由

鉱業商品価格、特に銅とリチウムは変動しやすく、今後の動向を予測するのは難しいことは周知の事実です。それでも、現時点の価格が1年後の価格の最良の見積もりと考えると、フリーポート・マクモラン(FCX +2.86%)とアルベマール(ALB 0.18%)は見逃せない価値があるように見えます。理由は以下の通りです。

フリーポート・マクモランと銅

結局のところ、両銘柄は上昇余地よりも下落リスクの方が少ないと考えられ、非対称リスク・リターンを狙う良い投資先となっています。フリーポート・マクモランは、3つの理由から非常に割安に見えます。

まず、すべての収益プレゼンテーションで、同社は銅価格に対する利益(EBITDA)の感応度を示しています。2027年/2028年のEBITDAの最新予測では、銅価格が1ポンドあたり4ドルの場合に110億ドル、6ドルの場合に190億ドルと見積もっています。現在の価格は5.66ドルなので、ざっくりとした見積もりでは176億ドルとなり、現在の企業価値(EV)が969億ドルであることを考えると、2027年にはEV/EBITDA倍率はわずか5.5倍となり、歴史的に非常に割安な評価水準です。

FCXのEVとEBITDAのデータはYChartsによる

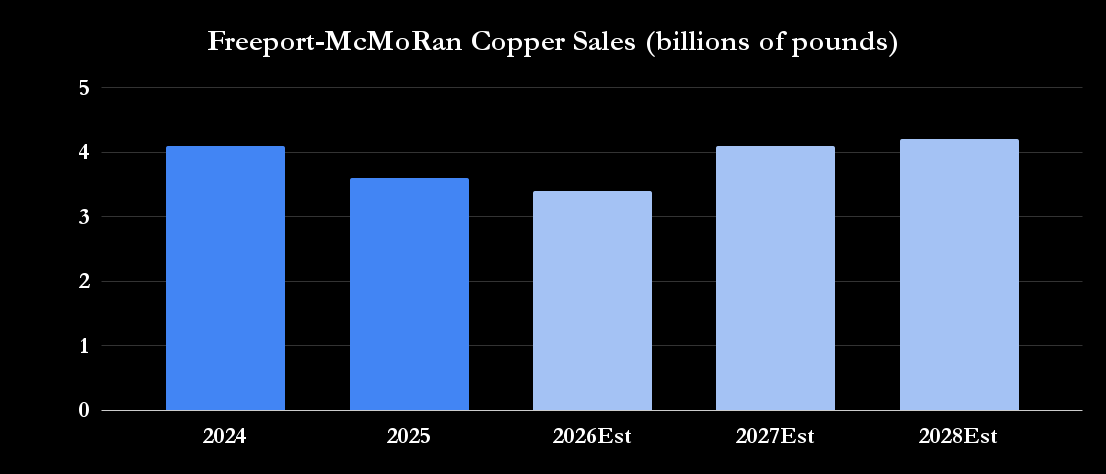

次に、他の資料でも議論されている通り、フリーポートは昨年の悲惨な事故を受けて、今後数年間インドネシアでの生産を拡大する予定です。

データソース:フリーポート・マクモランのプレゼンテーション。チャートは作成者による。

最後に、同社の浸出法(既存のストックから銅を低コストで回収する方法)も引き続き注目を集めています。経営陣は2026年の見通しに2億5000万〜3億ポンドを織り込んでいます(上記チャートに含まれる)が、それを超えて、2027年に予想される4億ポンドや、それ以降の8億ポンドに向けて拡大しています。したがって、銅の販売量には上昇余地があり、すでに魅力的な評価を受けていることから、銅に自信を持つ投資家にとってはフリーポートは非常に魅力的な買い場です。

画像出典:Getty Images。

アルベマールとリチウム

パンデミック後の電気自動車投資の減少によりリチウム価格が大きく下落し、2022年以降アルベマールの収益は急落しました。その結果、2024年と2025年には赤字を計上しました。

しかし、経営陣は動き続け、非中核事業の売却やコスト削減を行い、最近の価格上昇の恩恵を受ける体制を整えています。

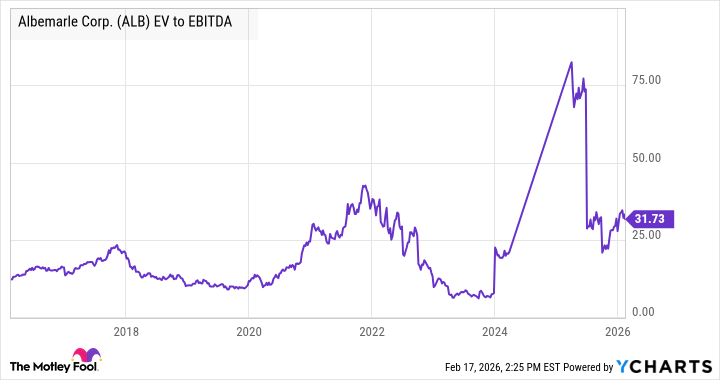

フリーポートと同様に、現在のリチウム価格を考慮すると、アルベマールの評価は魅力的に見えます。1月のリチウム炭酸塩換算(LCE)の平均価格は1kgあたり20ドルでした。この価格が2026年まで維持されれば、アルベマールはEBITDAで24億ドルから26億ドルを稼ぐことができる見込みです。現在の企業価値は235億ドルなので、2026年のEV/EBITDA倍率は9.4倍となります。

次のチャートでは少し見づらいですが、それでも非常に価値のある投資先です。

YChartsによるALBのEVとEBITDAのデータ

さらに、供給過剰は解消しつつあり、世界的に電気自動車への投資は増加しており、リチウム需要はバッテリーエネルギー貯蔵システム(BESS)からの需要増に支えられています。これらすべてが、2026年に大きな上昇余地を持つ銘柄を示しています。