ETH論争:これは暗号通貨なのか?

以下は、@ MessariCryptoの近日公開予定「The Crypto Theses 2026」からの抜粋です。完全版レポートは2025年12月18日に公開予定です。見逃さないよう、Messariを購読してください:

暗号資産の主要アセットの中で、ETHほど継続的な議論を巻き起こしたものはありません。BTCは支配的な暗号通貨として広く認識されていますが、ETHの役割はいまだに定まっていません。ETHはBTC以外で唯一信頼できる非主権型マネタリーアセットと考える人もいれば、収益の減少、マージンの縮小、より高速かつ低コストなL1による競争激化に直面するビジネスと見る人もいます。

この議論は、2024年前半に最高潮に達したように見えました。3月には、XRPが一時的にETHの完全希薄化時価総額(FDV)を上回りました(注:ETHは全量が流通していますが、XRPは供給量の約60%のみが流通しています)。

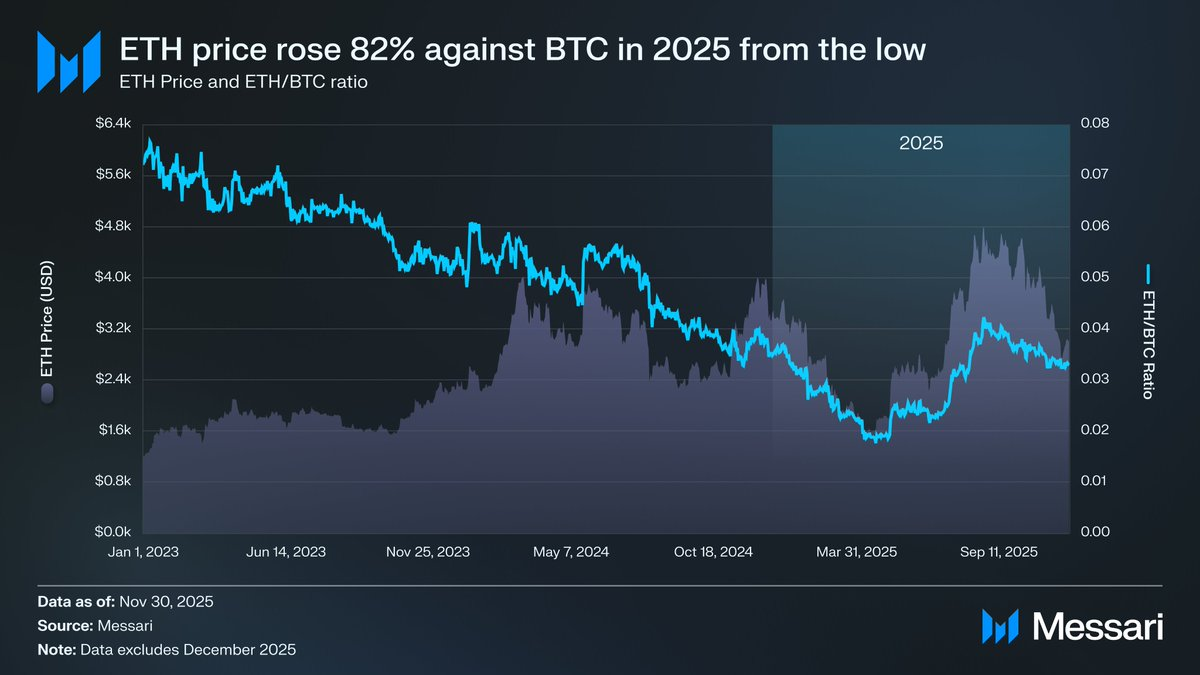

3月16日時点で、ETHのFDVは2,27,650,000,000ドル、XRPは2,39,230,000,000ドルに達し、1年前にはほとんど誰も想像しなかった結果となりました。その後、2025年4月8日にはETH/BTCレシオが2020年2月以来初めて0.02を下回りました。つまり、前サイクルでBTCに対してETHが上回っていた分がすべて解消されたことになります。この時点でETHに対する市場のセンチメントは過去数年で最も低い水準に落ち込みました。

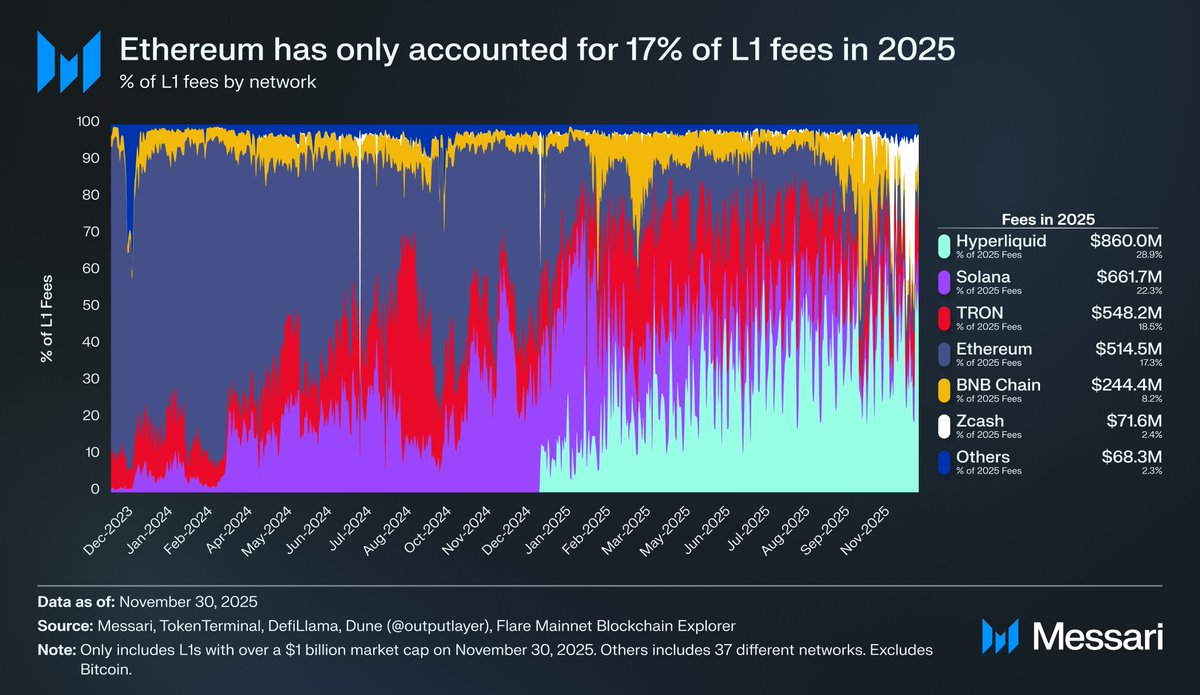

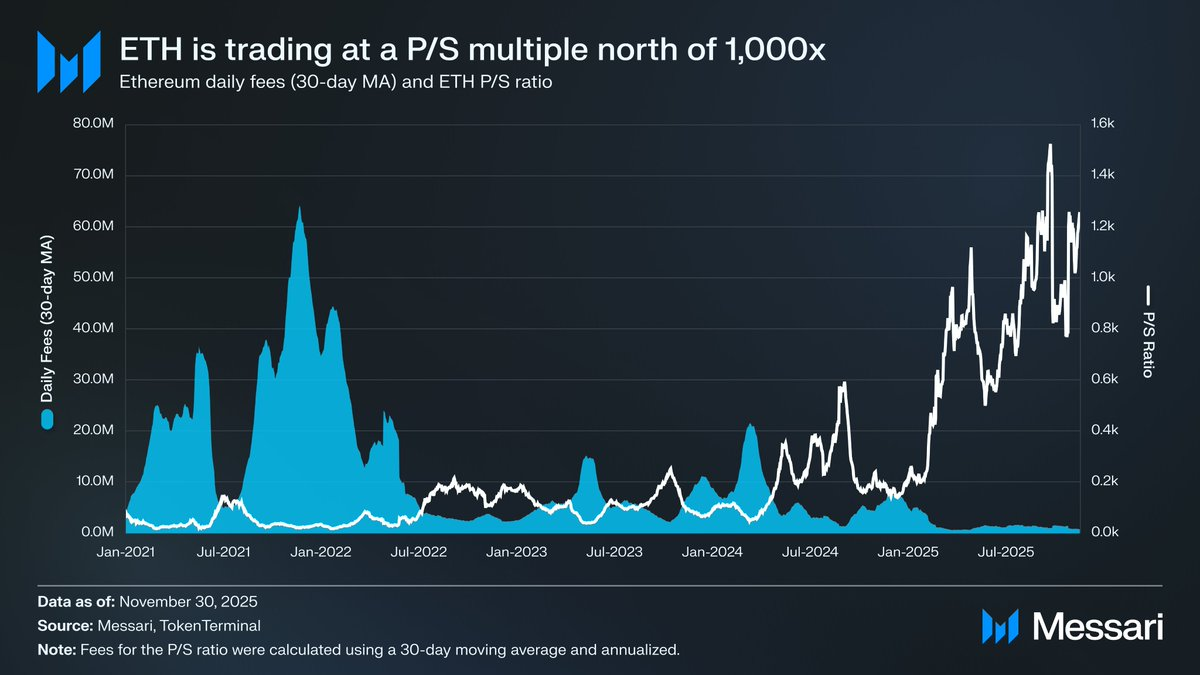

さらに、価格推移だけが問題ではありません。EthereumのL1手数料シェアは、競合エコシステムの強化とともに着実に低下しました。Solanaは2024年に再浮上し、Hyperliquidは2025年にブレイクアウトし、両者はEthereumの手数料シェアを17%まで押し下げ、L1の中で4位となりました。手数料はすべてではありませんが、経済活動の移行先を示す明確なシグナルであり、Ethereumが直面する競争環境は過去で最も厳しいものとなっています。

しかし、歴史が示すように、暗号資産市場で最も大きな反転は、センチメントが最も悲観的な時に始まります。ETHが失敗したアセットと見なされ始めた時点で、その多くの「失敗」はすでに価格に織り込まれていました。

2025年5月、市場が弱気シナリオに過度な自信を持っていたことを示す最初の兆候が現れました。この期間、ETH/BTCおよびETHのUSD価格が急激に反転し始めました。ETH/BTCレシオは4月の0.017から8月には0.042まで上昇し、139%の上昇となりました。同期間、ETH自体は1,646ドルから4,793ドルまで191%上昇しました。この勢いは最終的に8月24日の過去最高値4,946ドルでピークを迎えました。

この再評価を経て、ETHの全体的なトレンドが再び強気に転じたことが明らかになりました。Ethereum Foundationのリーダーシップ交代や、ETH特化型Digital Asset Treasuriesの登場が、前年には欠けていた確信を市場にもたらしました。

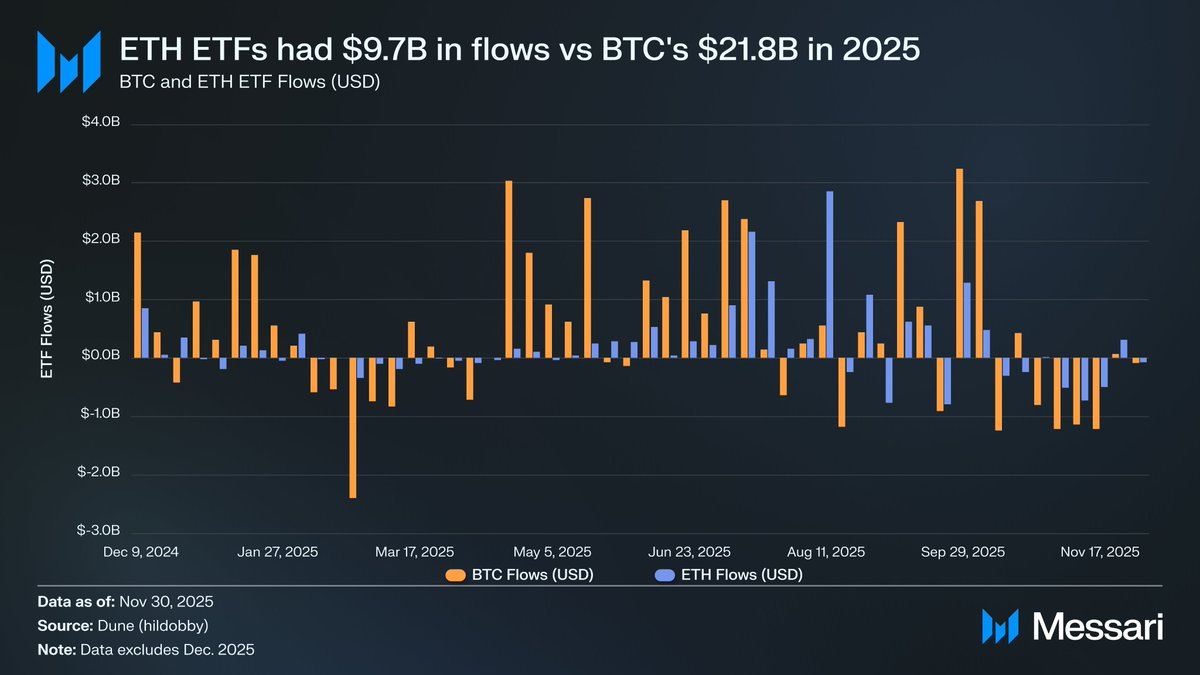

このラリー以前、BTCとETHのコントラストが最も顕著に現れていたのは、それぞれのETF市場でした。2024年7月にスポットETH ETFがローンチされた際、資金流入は低調でした。最初の6カ月間で流入額はわずか24億1,000万ドルにとどまり、BTCの記録的なETFパフォーマンスと比較すると物足りないものでした。

しかし、ETF流入への懸念はETHの復調とともに完全に反転しました。年間を通じてスポットETH ETFは97億2,000万ドルを集め、BTCは217億8,000万ドルでした。BTCの時価総額がほぼ5倍であることを考えると、流入額の差が2.2倍に過ぎなかったのは多くの予想よりもはるかに狭いものでした。言い換えれば、時価総額で調整すると、ETHはBTCよりもETF需要が高かったことになり、機関投資家がETHに本格的な関心を持たないという従来の認識が覆されました。さらに、ETHがBTCを上回る場面もありました。5月26日から8月25日までの間、ETH ETFは102億ドルを集め、同期間のBTC(97億9,000万ドル)を上回り、初めて機関需要が明確にETHに傾いたことを示しました。

ETF発行体別で見ると、BlackRockはETF市場での支配力をさらに拡大し、2025年末時点で370万ETHを保有し、スポットETH ETF市場全体の60%を占めました。この数字は2024年末の110万ETHから241%増加し、年間成長率で他の発行体を大きく上回りました。全体として、スポットETH ETFは年末時点で620万ETH、全ETH供給量の約5%に達しました。

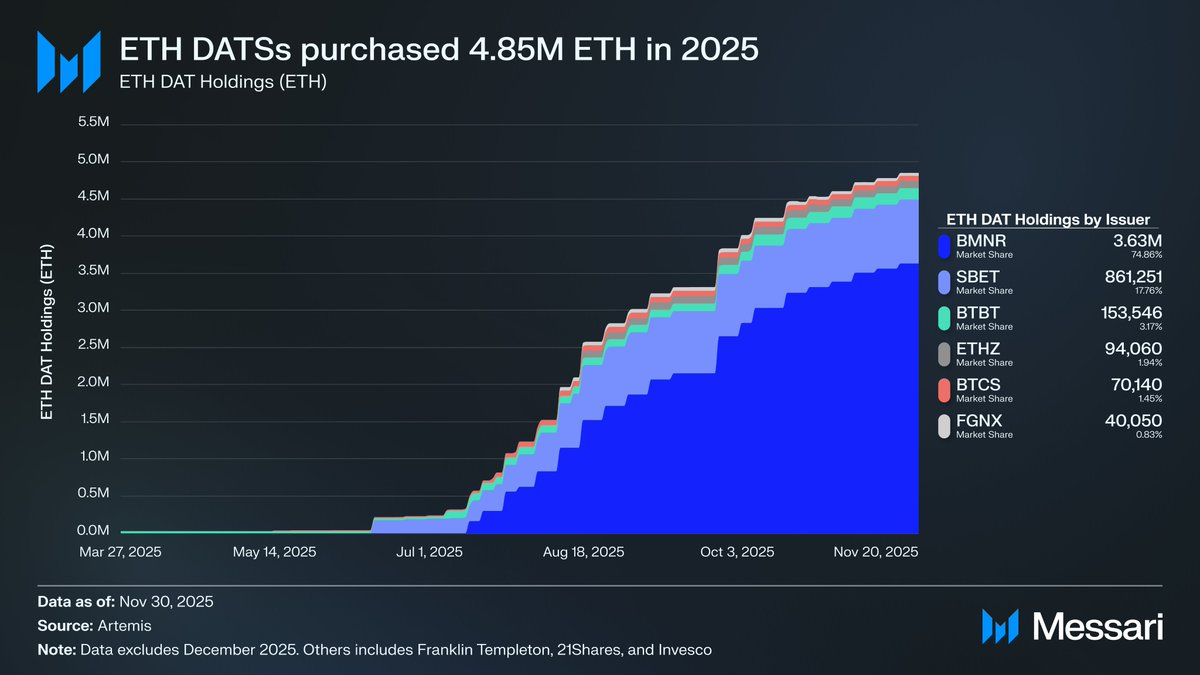

ETHの急回復の裏で最も重要な発展は、ETH特化型Digital Asset Treasuries(DATs)の台頭でした。DATsは、ETHがかつて経験したことのない安定的かつ継続的な需要源となり、ナラティブや投機的な資金流入では実現できない形でアセットの価値を下支えしました。ETHの価格推移が目に見える転換点だったとすれば、DATの蓄積はそれを可能にしたより深い構造的変化でした。

DATsは2025年を通じて合計480万ETH、全ETH供給量の4%を蓄積し、ETH価格に大きな影響を与えました。ETH DATsの中で最も活発だったのはTom Lee氏のBitmine(BMNR)で、かつてはBitcoinマイニング企業でしたが、2025年7月から財務と資本をETHへと転換し始めました。7月から11月までにBitmineは363万ETHを購入し、DAT市場シェアの75%を占めるリーダーとなりました。

ETHの反転は強力でしたが、ラリーは最終的に落ち着きました。11月30日にはETHは8月の高値から2,991ドルまで下落し、前サイクルの過去最高値4,878ドルを大きく下回りました。ETHは4月時点より格段に強い立場にありますが、回復は弱気論の根本的な懸念を完全に払拭していません。むしろ、ETHを巡る議論は以前にも増して活発化しています。

一方で、ETHはBTCがマネタリーステータスを獲得する過程で見られた数多くの特徴を示しています。ETF流入はもはや低調ではなく、Digital Asset Treasuriesが継続的な需要源として登場しました。そして何よりも、市場の一部がETHを他のL1トークンとは明確に異なるもの、BTCと同じマネタリーフレームワークの一部として扱う動きが顕著になっています。

しかし、今年前半にETHを押し下げた反論点は依然として解消されていません。Ethereumのコアファンダメンタルズは完全には回復しておらず、L1手数料シェアもSolanaやHyperliquidといった信頼できる競合からの圧力を受け続けています。ベースレイヤーのアクティビティも前サイクルのピークを大きく下回ったままです。ETHが急反発したにもかかわらず、BTCは依然として過去最高値を大きく上回る一方、ETHはそれを下回っています。ETHの最も強い月でさえ、多くの保有者はラリーを長期的なマネタリー論の裏付けではなく、エグジット流動性として利用しました。

この議論の核心にある根本的な問いは、Ethereumが価値あるものであるかどうかではなく、ETHというアセットがEthereumからどのように価値を獲得するかという点です。

前サイクルでは、ETHはEthereumの成功から直接的に価値を獲得するという見方が一般的でした。これは「Ultrasound Money」論の重要な一部です。Ethereumが非常に有用となり、大量のETHをバーンすることで、アセットに明確かつ機械的に価値源泉が生まれるという主張です。

現在では、これが実現しないことをかなりの確信を持って言える状況です。Ethereumの手数料は回復の兆しがないまま急落し、最大の成長源であるRWAや機関投資家は、ETHではなく主にUSDを基軸通貨として利用しています。

今後、ETHの価値はEthereumの成功から間接的にどのように価値を獲得するかにかかっています。しかし、間接的な価値獲得ははるかに不確実です。Ethereumがよりシステミックに重要になるにつれ、より多くのユーザーや資本がETHを暗号通貨や価値の保存手段として扱うことに期待がかかっています。

しかし、直接的かつ機械的な価値獲得とは異なり、それが実現する保証はありません。これは完全に社会的選好と集団的信念に依存しており(実際、BTCもこの仕組みで価値を獲得しています)、必ずしも欠陥ではありません。ただし、ETHの価値上昇はもはやEthereumの経済活動と決定論的に連動しなくなったことを意味します。

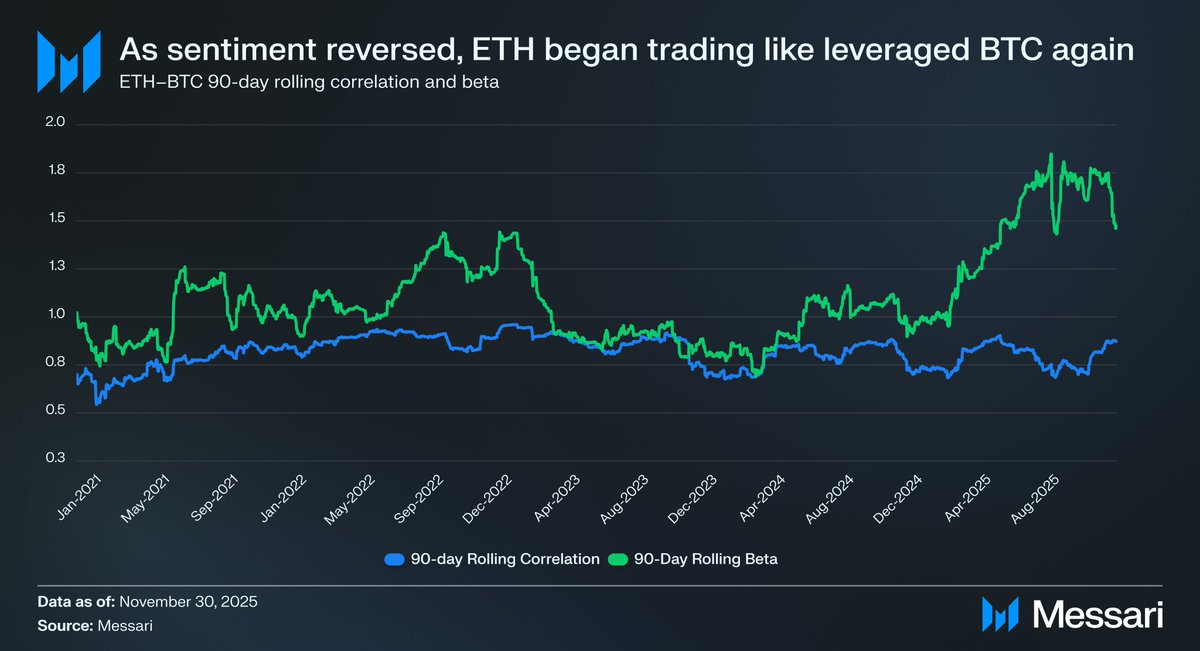

これらすべてが、ETHを巡る議論の本質的な緊張関係に立ち返らせます。ETHは確かにマネタリープレミアムを獲得しつつあるかもしれませんが、そのプレミアムはBTCの下流にとどまっています。市場は再びETHをBTCのマネタリー論のレバレッジ的表現として扱っており、独立したマネタリーアセットとは見なしていません。ETHの90日ローリング相関係数は2025年を通じて0.7〜0.9の範囲で推移し、ローリングベータは一時1.8を超えるなど数年ぶりの高水準となりました。ETHはBTCよりもアグレッシブに動いていますが、依然としてBTCに依存しています。

これは微妙ながら極めて重要な違いです。ETHのマネタリー的な存在感は、BTCのマネタリーナラティブが維持されているからこそ成り立っています。市場がBTCを非主権型価値保存手段と信じている限り、その信念をETHにも拡張しようとする市場参加者が一定数存在します。BTCが2026年も強含みで推移すれば、ETHがさらに地歩を固める道は明確です。

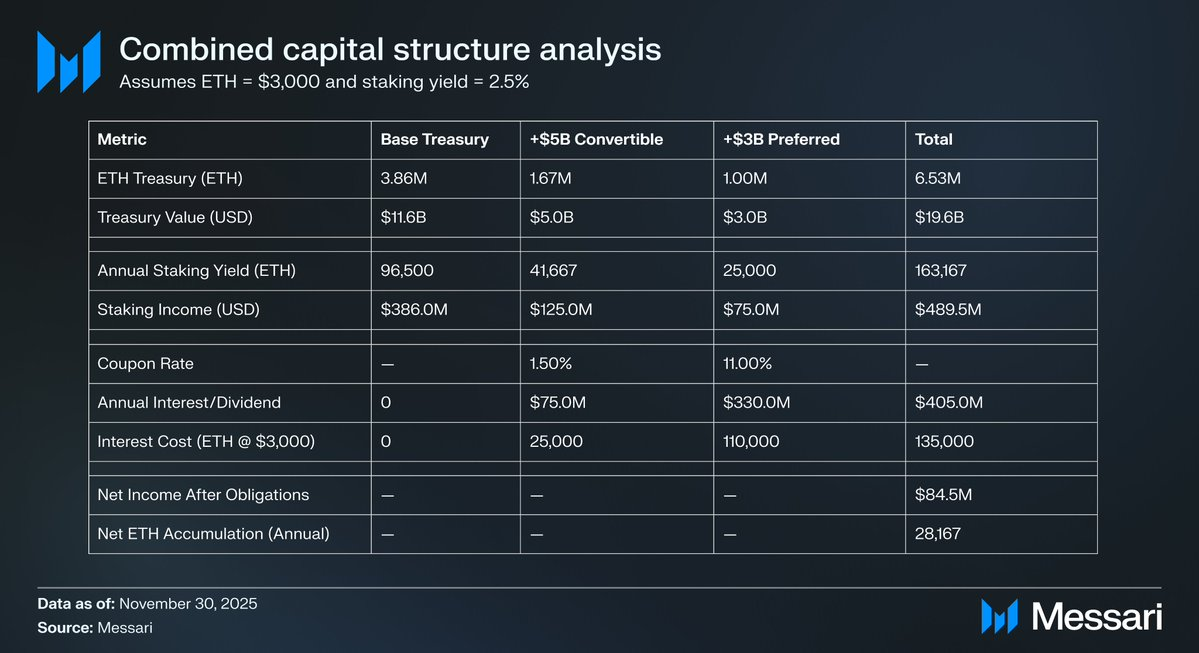

Ethereum DATsはまだライフサイクル初期段階にあり、これまでのところ主に普通株式発行を通じてETHの蓄積を促進してきました。しかし、新たな暗号資産強気相場が到来すれば、これらの組織はStrategyがBTCエクスポージャー拡大のために用いた手法と同様、転換社債や優先株式など追加的な資本調達戦略を模索する可能性があります。

たとえば、BitMineのようなDATは、低クーポンの転換社債と高利回りの優先資本を組み合わせて調達し、その資金で直接ETHを購入、さらにそのETHをステーキングして継続的な利回りを得ることができます。合理的な前提のもとでは、ステーキング収入が固定金利や配当負担の一部を相殺し、有利な市場環境下で財務体質を強化しながらETHの蓄積を継続できるでしょう。Ethereum DATsのこの潜在的な「第二の人生」は、2026年にBTC強気相場が再開した場合、ETHの高ベータを支える追加的な力となり得ます。

結局のところ、市場はETHのマネタリープレミアムを依然としてBTCに連動するものとして価格付けしています。ETHはまだ独立したマクロ基盤を持つ自律的なマネタリーアセットではなく、BTCのマネタリーコンセンサスの二次的な受益者として成長しています。直近のリバウンドは、ETHをBTCに近い存在として扱い、典型的なL1トークンとは異なるものとする市場参加者の存在を反映しています。それでも、相対的な強さの中にあっても、市場のETHへの信認はBTC自身のナラティブの継続的な強さと切り離せません。

要するに、ETHのマネタリーストーリーはもはや崩壊していませんが、決着もしていません。現行の市場構造とBTCに対するETHの高ベータを踏まえると、BTCの論が今後も展開され、DATsや企業財務からの構造的需要が続けば、ETHは十分な上昇余地を持ちます。ただし、ETHのマネタリー軌道は当面BTCに依存し続けます。ETHがBTCとの相関性やベータを長期的に低下させない限り、ETHのプレミアムはBTCの影響下で変動し続けるでしょう。

免責事項:

- 本記事は[AvgJoesCrypto]より転載しています。著作権はすべて原著者[AvgJoesCrypto]に帰属します。転載について異議がある場合は、Gate Learnチームまでご連絡ください。速やかに対応いたします。

- 免責事項:本記事に記載された見解や意見はすべて著者の個人的見解であり、いかなる投資助言を構成するものではありません。

- 本記事の他言語翻訳はGate Learnチームが行っています。特に記載がない限り、翻訳記事の無断転載・配布・盗用を禁じます。

関連記事

ETHを賭ける方法は?

Polygon 2.0 (POL)とは何ですか?MATICからPOLへの移行(2025)

マージとは何ですか?

Neiroとは何ですか?2025年にNEIROETHについて知っておくべきすべて

トップ10のETH LSTトークン