البنية التحتية للعملات الرقمية لا تزال غير مثالية

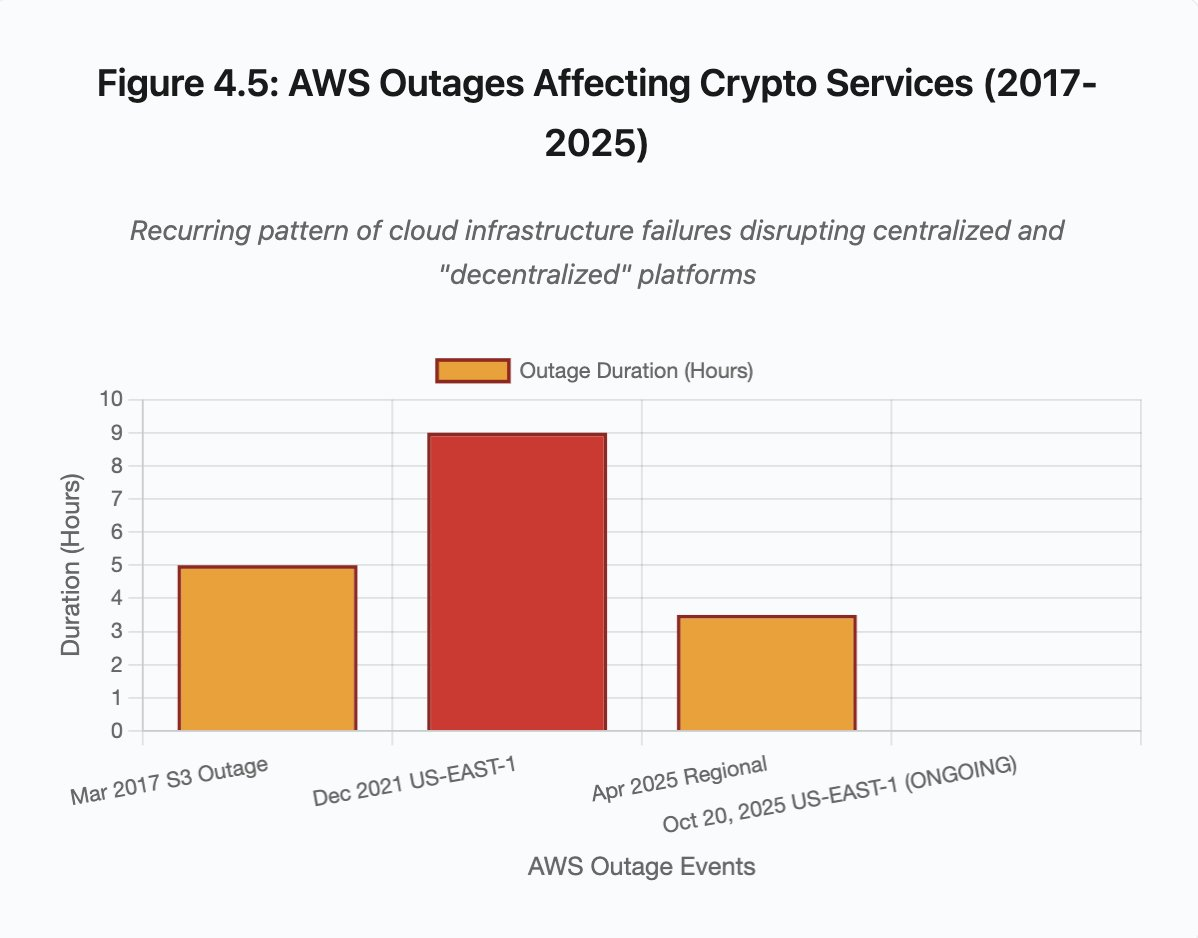

مع نشر هذا المقال، تواجه Amazon Web Services حاليًا انقطاعًا كبيرًا يؤثر مجددًا على البنية التحتية للعملات الرقمية. منذ الساعة 8:00 صباحًا بتوقيت المملكة المتحدة تقريبًا، تسببت مشاكل AWS في منطقة US-EAST-1 (مراكز بيانات نورث فيرجينيا) في توقف Coinbase وعدد من المنصات الكبرى مثل Robinhood وInfura وBase وSolana.

أكدت AWS وجود "معدلات أخطاء مرتفعة" تؤثر في Amazon DynamoDB وEC2، وهما من خدمات قواعد البيانات والحوسبة التي تعتمد عليها آلاف الشركات. هذا الانقطاع الفوري يؤكد محور المقال: اعتماد بنية العملات الرقمية على مزودي السحابة المركزيين يخلق نقاط ضعف متكررة تظهر تحت الضغط.

التوقيت يحمل رسالة واضحة؛ بعد عشرة أيام فقط من سلسلة تصفية بقيمة 19.3 مليار دولار كشفت إخفاقات البنية التحتية على مستوى المنصات، يبرهن انقطاع AWS اليوم أن المشكلة تشمل طبقة البنية السحابية الأساسية، ولا تقتصر على المنصات الفردية. عند تعطل AWS، ينتقل التأثير ليشمل المنصات المركزية، والمنصات "اللامركزية" ذات الاعتماد المركزي، وعشرات الخدمات الأخرى دفعة واحدة.

هذه ليست حادثة منفردة بل نمط متكرر. التوثيق التالي يستعرض انقطاعات مشابهة لـ AWS في أبريل 2025 وديسمبر 2021 ومارس 2017، تسببت جميعها في تعطيل خدمات العملات الرقمية الكبرى. السؤال لم يعد عن حدوث الانقطاع التالي، بل متى سيحدث وما الذي سيشعله.

سلسلة التصفية 10-11 أكتوبر 2025: دراسة حالة

تمثل سلسلة التصفية في 10-11 أكتوبر 2025 نموذجًا تعليميًا لفشل البنية التحتية. عند الساعة 20:00 بالتوقيت العالمي، تسببت أخبار جيوسياسية كبيرة في موجة بيع شاملة. خلال ساعة واحدة فقط، حدثت تصفيات بقيمة 6 مليار دولار. وعند افتتاح الأسواق الآسيوية، اختفت مراكز برافعة مالية بقيمة 19.3 مليار دولار عبر 1.6 مليون حساب متداول.

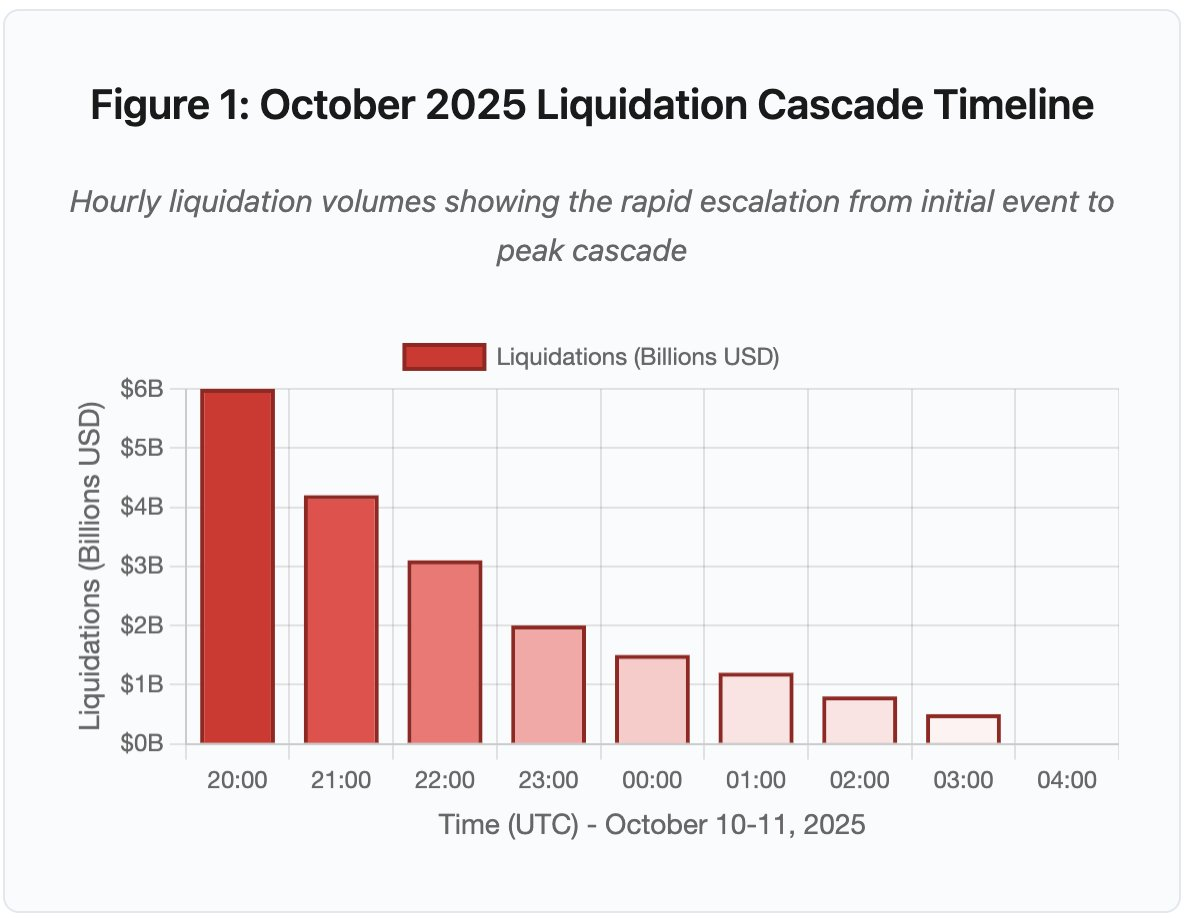

الشكل 1: الجدول الزمني لسلسلة التصفية في أكتوبر 2025

يعرض الرسم البياني التفاعلي تصاعد التصفية ساعة بساعة. في أول ساعة وحدها، تبخر 6 مليار دولار، تلتها ساعة ثانية أكثر كثافة مع تسارع السلسلة. ويظهر التصور:

- 20:00-21:00: صدمة أولى - تصفية بقيمة 6 مليار دولار (منطقة حمراء)

- 21:00-22:00: ذروة السلسلة - 4.2 مليار دولار مع بدء تقييد واجهة البرمجة

- 22:00-04:00: تدهور مستمر - 9.1 مليار دولار عبر أسواق ضعيفة

- نقاط تحول: تقييد معدلات API، انسحاب صناع السوق، ضعف دفتر الأوامر

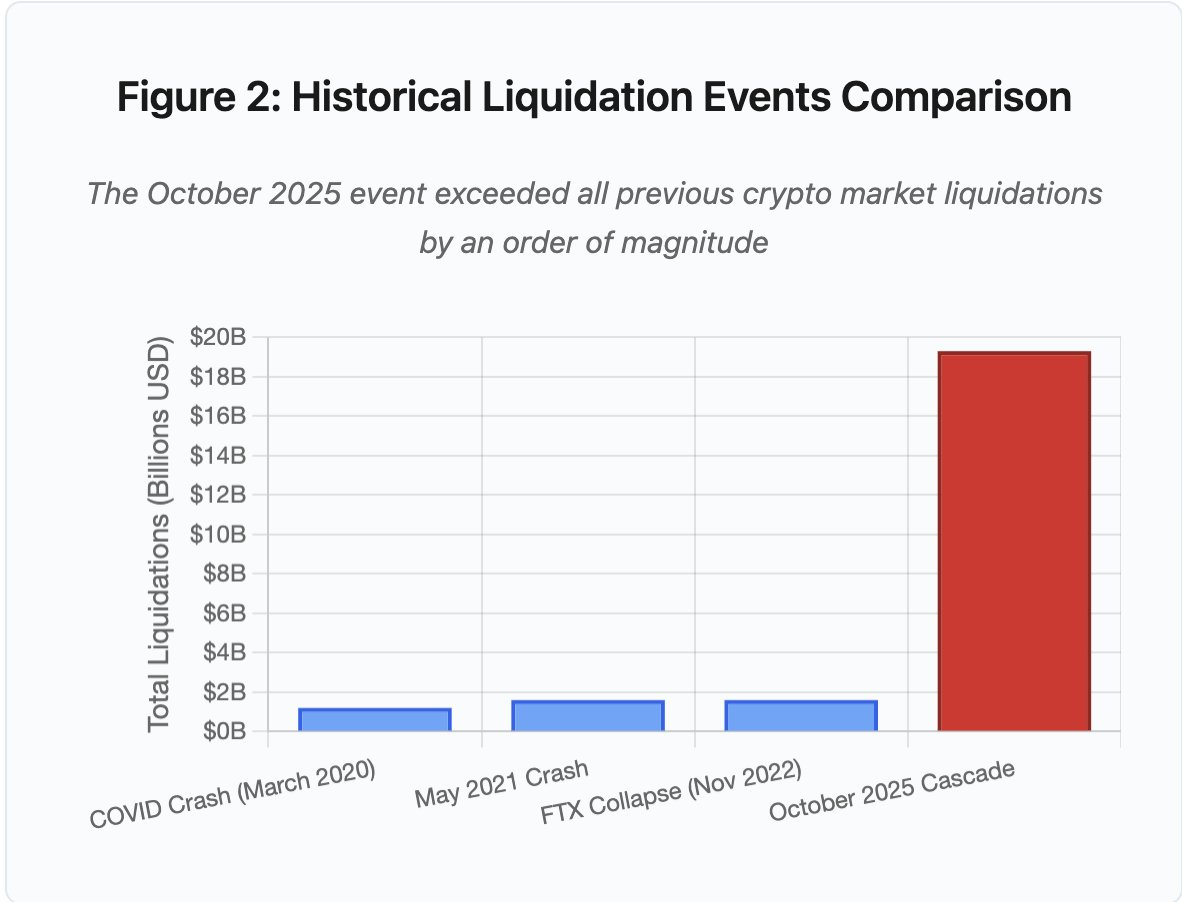

يتجاوز حجم الحدث جميع الأحداث السابقة في سوق العملات الرقمية. تظهر المقارنة التاريخية طبيعة الحدث المتسلسلة:

الشكل 2: مقارنة أحداث التصفية التاريخية

توضح المقارنة البيانية تفوق أكتوبر 2025 بشكل هائل:

- مارس 2020 (COVID): 1.2 مليار دولار

- مايو 2021 (انهيار): 1.6 مليار دولار

- نوفمبر 2022 (FTX): 1.6 مليار دولار

- أكتوبر 2025: 19.3 مليار دولار ⚠️ أكبر بـ 16 مرة من الرقم القياسي السابق

لكن أرقام التصفية تعكس جزءًا فقط من الصورة. السؤال الأهم هو: كيف تسببت أحداث السوق الخارجية بهذا النمط من الإخفاق؟ الجواب يكشف عن نقاط ضعف منهجية في بنية المنصات المركزية وتصميم بروتوكولات البلوكشين.

إخفاقات خارج السلسلة: بنية المنصات المركزية

زيادة الحمل وتقييد المعدلات

تفرض واجهات برمجة التطبيقات في المنصات قيودًا على المعدلات لمنع الإساءة وإدارة الحمل. أثناء العمليات العادية، تسمح هذه القيود بالتداول الشرعي وتحجب الهجمات المحتملة. أما في التقلبات الشديدة، حين يحاول آلاف المتداولين ضبط مراكزهم في وقت واحد، تصبح هذه القيود عنق زجاجة.

تحد المنصات المركزية إشعارات التصفية إلى أمر واحد في الثانية حتى عند معالجة آلاف الأوامر في الثانية. خلال سلسلة أكتوبر، تسبب ذلك في غموض المعلومات. لم يستطع المستخدمون معرفة مدى حدة السلسلة في الوقت الفعلي. أظهرت أدوات المراقبة الخارجية مئات التصفية في الدقيقة، بينما أظهرت المصادر الرسمية عددًا أقل بكثير.

قيود معدلات API منعت المتداولين من تعديل مراكزهم خلال الساعة الأولى الحرجة. فشلت طلبات الاتصال، فشلت عمليات تقديم الأوامر، لم تنفذ أوامر وقف الخسارة، وأعادت استعلامات المراكز بيانات قديمة. حول هذا الاختناق في البنية الحدث السوقي إلى أزمة تشغيلية.

تخصص المنصات التقليدية البنية التحتية للحمل المعتاد مع هامش أمان. لكن الحمل المعتاد يختلف عن الحمل تحت الضغط. متوسط حجم التداول اليومي لا يتنبأ بمتطلبات الذروة. أثناء السلاسل، يرتفع حجم المعاملات 100 مرة أو أكثر، وتزيد استعلامات بيانات المراكز 1000 مرة حين يفحص كل مستخدم حسابه في نفس الوقت.

الشكل 4.5: انقطاعات AWS المؤثرة على خدمات العملات الرقمية

البنية السحابية القابلة للتوسع تساعد لكنها لا تستجيب فورًا. يستغرق تشغيل نسخ إضافية من قاعدة البيانات دقائق، وكذلك إنشاء مثيلات جديدة لبوابة API. خلال تلك الدقائق، تستمر أنظمة الهامش في تقييم المراكز وفقًا لبيانات أسعار معطوبة من دفاتر أوامر مثقلة.

تلاعب الأوراكل ونقاط ضعف التسعير

في سلسلة أكتوبر، اتضح خيار تصميم حرج في أنظمة الهامش: بعض المنصات احتسبت ضماناتها بناءً على أسعار السوق الداخلية بدلاً من موجزات الأوراكل الخارجية. في الظروف الطبيعية، يحافظ المراجحون على توازن الأسعار بين المنصات. لكن عندما تتعرض البنية للضغط، ينكسر هذا التوازن.

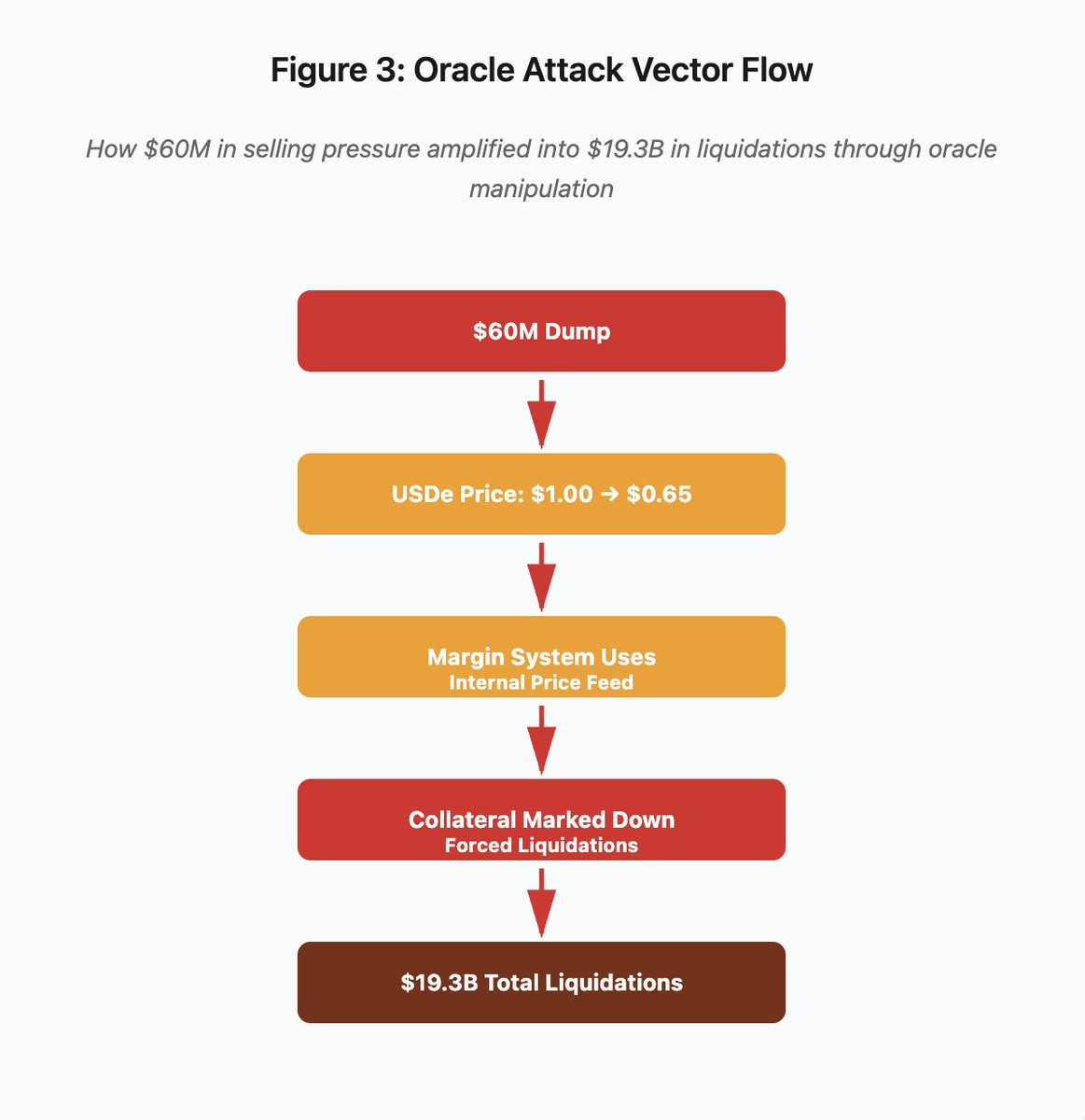

الشكل 3: مخطط تدفق التلاعب بالأوراكل

يوضح المخطط التفاعلي مسار الهجوم في خمس مراحل:

- التفريغ الأولي: ضغط بيع بقيمة 60 مليون دولار على USDe

- التلاعب بالسعر: انهيار USDe من 1.00 دولار إلى 0.65 دولار في منصة واحدة

- فشل الأوراكل: نظام الهامش يستخدم موجز أسعار داخلي معطوب

- بدء السلسلة: تخفيض الضمان وبدء التصفيات القسرية

- التضخيم: 19.3 مليار دولار مجموع التصفيات (تضخيم 322 مرة)

استغل الهجوم اعتماد Binance على أسعار السوق الفورية للضمانات الاصطناعية المغلفة. عند تفريغ 60 مليون دولار من USDe في دفاتر أوامر ضعيفة، انهار السعر الفوري من 1.00 دولار إلى 0.65 دولار. أعاد نظام الهامش تقييم جميع المراكز المضمونة بـ USDe بانخفاض 35%. فنتج عن ذلك استدعاءات هامش وتصفيات قسرية لآلاف الحسابات.

دفعت تلك التصفيات إلى مزيد من البيع بأسواق ضعيفة، ما أدى لانخفاض إضافي. نظام الهامش رصد الأسعار المنخفضة وخفض مراكز إضافية، ما ضخّم ضغط بيع 60 مليون دولار إلى تصفيات قسرية بقيمة 19.3 مليار دولار.

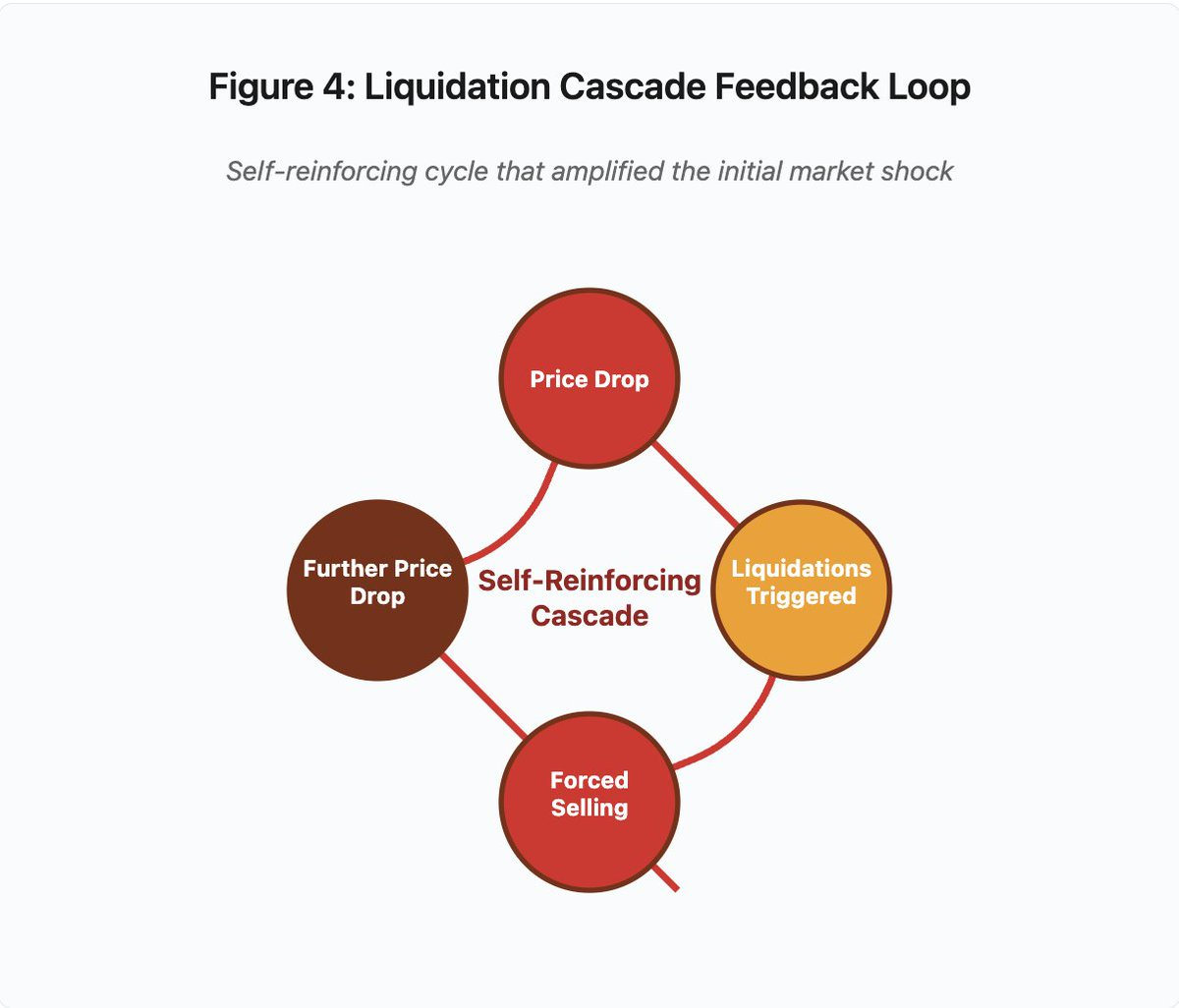

الشكل 4: حلقة التغذية الراجعة لسلسلة التصفية

يوضح المخطط الدائري طبيعة السلسلة المعززة ذاتيًا:

انخفاض السعر → تصفيات → بيع قسري → انخفاض إضافي للسعر → [تتكرر الدورة]

هذه الآلية كانت ستفشل لو تم تصميم نظام أوراكل بشكل صحيح. لو استخدمت Binance متوسط الأسعار المرجح بالوقت (TWAP) عبر منصات متعددة، لما أثرت التلاعب اللحظي على تقييم الضمانات. ولو استخدمت موجزات أسعار مجمعة من Chainlink أو أوراكل متعددة المصادر، لفشل الهجوم.

حادثة wBETH قبل أربعة أيام أظهرت نقطة ضعف مماثلة. كان يجب أن يحافظ Wrapped Binance ETH (wBETH) على نسبة تحويل 1:1 مع ETH. أثناء السلسلة، جفت السيولة وأظهر سوق wBETH/ETH الفوري خصمًا بنسبة 20%. نظام الهامش خفض ضمانات wBETH وأدى ذلك لتصفيات على مراكز كانت مغطاة بالكامل بعملة ETH الأصلية.

آليات التخفيض التلقائي للرافعة (ADL)

عندما لا يمكن تنفيذ التصفيات بسعر السوق الحالي، تلجأ المنصات إلى آلية التخفيض التلقائي للرافعة لتوزيع الخسائر على المتداولين الرابحين. ADL تغلق المراكز الرابحة قسرًا بالأسعار الحالية لتغطية النقص الناتج عن المراكز المصفاة.

أثناء سلسلة أكتوبر، نفذت Binance آلية ADL عبر عدة أزواج تداول. وجد متداولون ذوو مراكز رابحة أن صفقاتهم أُغلقت قسرًا، ليس بسبب إخفاقهم في إدارة المخاطر، بل لأن مراكز متداولين آخرين أصبحت معسرة.

تعكس آلية ADL قرارًا معماريًا جوهريًا في تداول المشتقات المركزية. تضمن المنصات عدم تكبدها خسائر، ما يعني أن الخسائر يجب أن تُغطى عبر:

- صناديق التأمين (رأس مال مخصص لتغطية نقص التصفيات)

- ADL (إجبار المتداولين الرابحين على إغلاق مراكزهم)

- الخسارة الاجتماعية (توزيع الخسائر على جميع المستخدمين)

حجم صندوق التأمين مقابل الفائدة المفتوحة يحدد تكرار حدوث ADL. صندوق التأمين الخاص بـ Binance في أكتوبر 2025 بلغ تقريبًا 2 مليار دولار. مقابل فائدة مفتوحة بقيمة 4 مليار دولار على عقود BTC وETH وBNB الدائمة، كانت التغطية 50%. لكن خلال سلسلة أكتوبر، تجاوزت الفائدة المفتوحة 20 مليار دولار على جميع الأزواج، ولم يكن الصندوق كافيًا.

بعد سلسلة أكتوبر، أعلنت Binance ضمان عدم تطبيق ADL على عقود BTC وETH وBNB USDⓈ-M طالما الفائدة المفتوحة الكلية أقل من 4 مليار دولار. هذا يخلق حوافز جديدة: يمكن للمنصات زيادة صناديق التأمين لتجنب ADL، لكن ذلك يجمّد رأس مال يمكن استثماره بشكل أكثر ربحية.

إخفاقات السلسلة: قيود بروتوكول البلوكشين

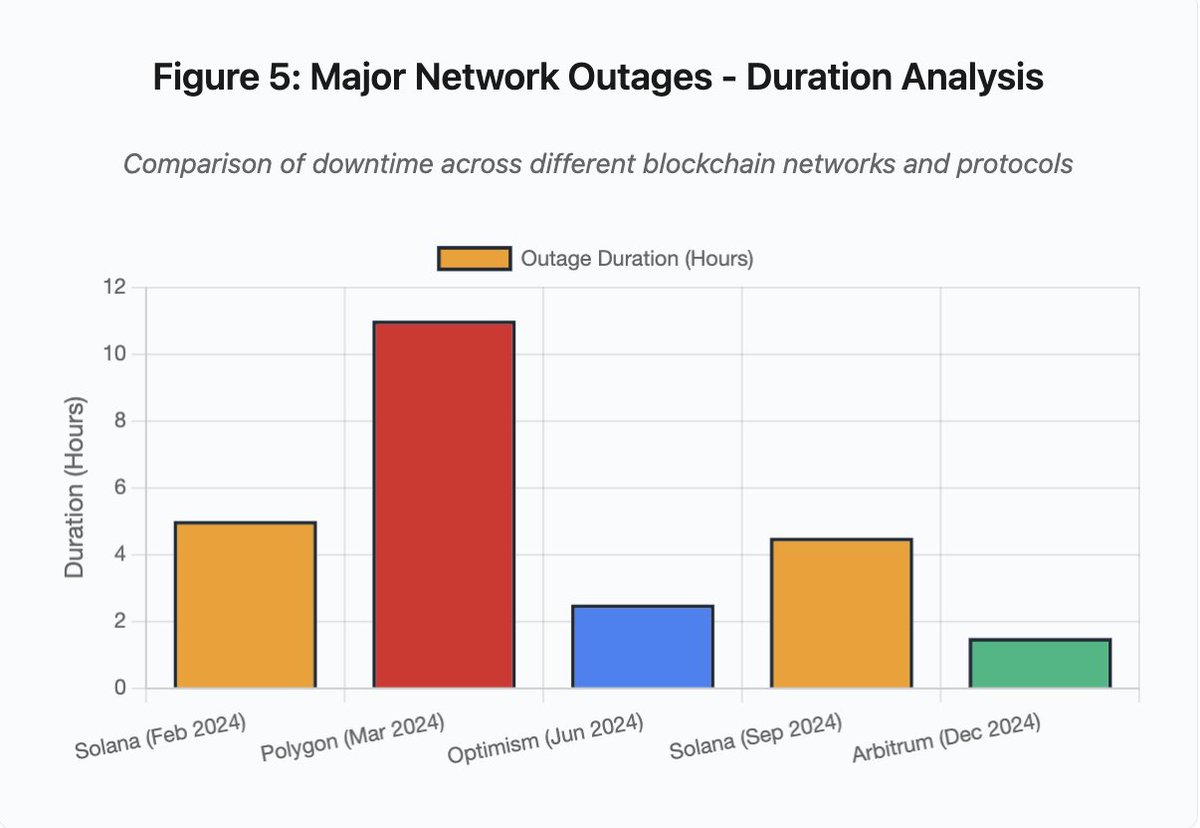

يقارن الرسم البياني الشريطي فترات التوقف عبر الحوادث المختلفة:

- Solana (فبراير 2024): 5 ساعات - اختناق تصويت الإجماع

- Polygon (مارس 2024): 11 ساعة - عدم توافق إصدارات المصادقين

- Optimism (يونيو 2024): 2.5 ساعة - زيادة الحمل على المنسق (توزيع الهبات)

- Solana (سبتمبر 2024): 4.5 ساعة - هجوم معاملات مزعجة

- Arbitrum (ديسمبر 2024): 1.5 ساعة - فشل مزود RPC

الشكل 5: تحليل مدة الانقطاعات الكبرى للشبكة

Solana: اختناق الإجماع

شهدت Solana عدة انقطاعات بين 2024 و2025. استمر انقطاع فبراير 2024 حوالي 5 ساعات، وانقطاع سبتمبر 4-5 ساعات. تعود هذه الانقطاعات لأسباب جذرية متشابهة: عدم قدرة الشبكة على معالجة حجم المعاملات أثناء الهجمات أو النشاط المفرط.

تفاصيل الشكل 5: انقطاعات Solana (5 ساعات في فبراير، 4.5 ساعة في سبتمبر) تبرز مشكلة مرونة الشبكة تحت الضغط.

تتميز بنية Solana بأداء مرتفع. في الظروف المثالية، تعالج الشبكة 3,000-5,000 معاملة في الثانية مع نهائية شبه فورية. يتجاوز هذا الأداء Ethereum بمراحل. لكن أثناء الضغط، تظهر نقاط ضعف بنيوية.

انقطاع سبتمبر 2024 نتج عن تدفق ملايين المعاملات المزعجة، ما أرهق آليات تصويت المصادقين. يجب أن يصوّت مصادقو Solana على الكتل لبلوغ الإجماع. في الظروف العادية، تعطى الأولوية لمعاملات التصويت. لكن البروتوكول كان يعامل معاملات التصويت كالمعاملات العادية في سوق الرسوم.

عندما امتلأت الذاكرة بملايين المعاملات المزعجة، واجه المصادقون صعوبة نقل معاملات التصويت. بدون تصويت كافٍ، تعذرت نهائية الكتل وتوقفت السلسلة. بقيت معاملات المستخدمين معلقة، وفشلت المعاملات الجديدة في الإرسال.

رصدت StatusGator عدة انقطاعات في Solana خلال 2024-2025 لم تعترف بها Solana رسميًا. يؤدي ذلك إلى نقص المعلومات للمستخدمين، الذين لا يميزون بين مشاكل الاتصال المحلية والمشاكل العامة. توفر خدمات المراقبة الخارجية الشفافية، لكن المنصات يجب أن تلتزم بنشر حالة الشبكة.

Ethereum: انفجار رسوم الغاز

شهدت Ethereum ارتفاعًا شديدًا في رسوم الغاز خلال طفرة DeFi في 2021. تجاوزت رسوم التحويلات البسيطة 100 دولار، وتكلفت العمليات الذكية المعقدة 500-1,000 دولار. عطلت هذه الرسوم الشبكة للمعاملات الصغيرة وفتحت بابًا لهجمات MEV.

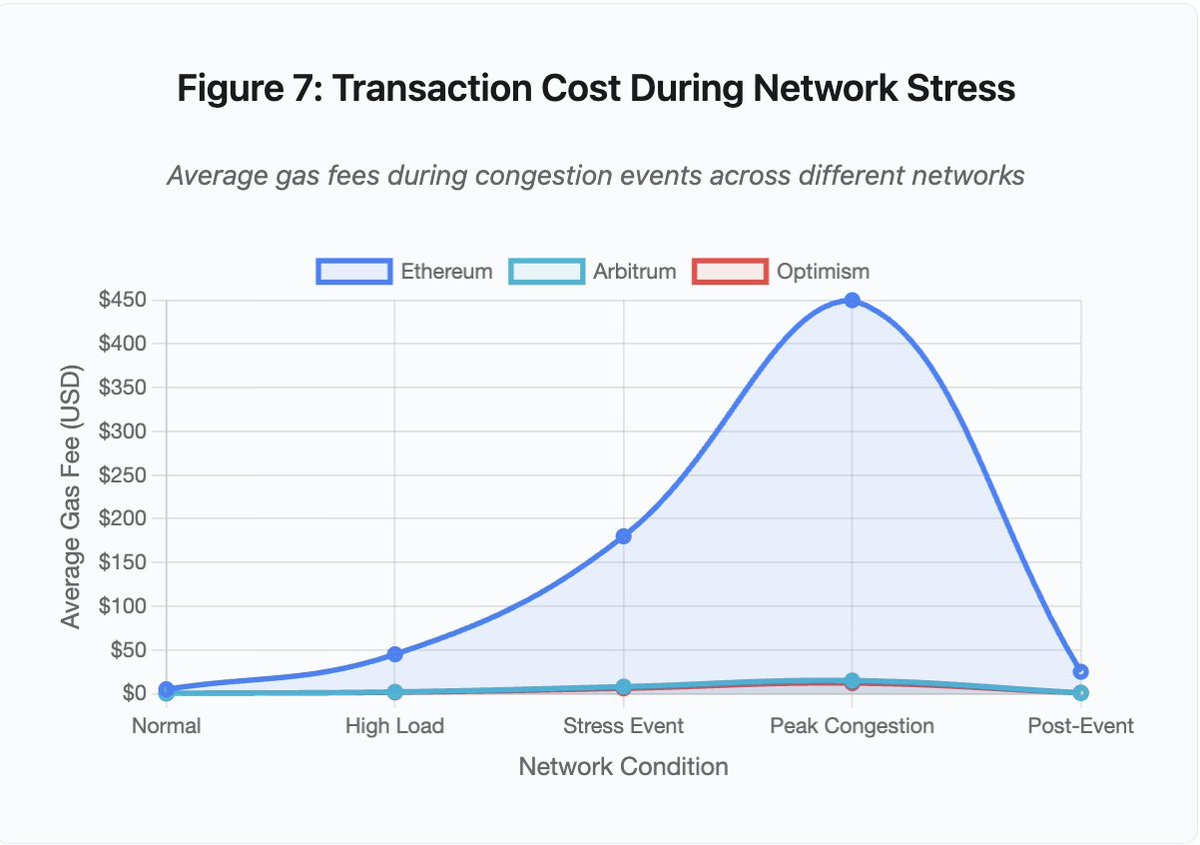

الشكل 7: تكلفة المعاملة أثناء الضغط على الشبكة

يوضح الرسم البياني تصاعد رسوم الغاز عبر الشبكات أثناء الضغط:

- Ethereum: 5 دولار (اعتيادي) → 450 دولار (ذروة الازدحام) - زيادة 90 مرة

- Arbitrum: 0.50 دولار → 15 دولار - زيادة 30 مرة

- Optimism: 0.30 دولار → 12 دولار - زيادة 40 مرة

تظهر البيانات أن حلول الطبقة الثانية تشهد أيضًا زيادات كبيرة في الرسوم رغم انخفاض نقطة البداية.

يصف مصطلح MEV الأرباح التي يحصل عليها المصادقون عبر إعادة ترتيب أو تضمين أو استبعاد المعاملات. عند ارتفاع رسوم الغاز، يصبح MEV مربحًا للغاية. يتنافس المراجحون لسبق صفقات DEX الكبيرة، وتتنافس روبوتات التصفية على تصفية المراكز أولًا. هذه المنافسة ترفع رسوم الغاز بشكل كبير.

لإدراج معاملة أثناء الازدحام، يجب على المستخدمين دفع رسوم أعلى من روبوتات MEV. أحيانًا تتجاوز الرسوم قيمة المعاملة نفسها. للمطالبة بهبة بقيمة 100 دولار، قد تدفع 150 دولارًا رسوم غاز. لإضافة ضمان وتجنب التصفية، قد تنافس روبوتات تدفع 500 دولار للأولوية.

سقف الغاز في Ethereum يحدد إجمالي الحسابات لكل كتلة. في الازدحام، يتنافس المستخدمون على مساحة الكتلة. يعمل سوق الرسوم كما هو مصمم: تحصل العروض الأعلى على الأولوية، مما يزيد التكلفة عندما يكون الوصول ضروريًا.

حاولت حلول الطبقة الثانية حل المشكلة عبر نقل الحسابات خارج السلسلة مع الحفاظ على أمان Ethereum عبر التسوية الدورية. تعالج Optimism وArbitrum آلاف المعاملات خارج السلسلة ثم تسجل إثباتات مضغوطة على Ethereum. هذا التصميم يقلل تكلفة المعاملة أثناء الظروف العادية.

الطبقة الثانية: اختناق المنسق

لكن حلول الطبقة الثانية أدخلت اختناقات جديدة. في يونيو 2024، واجهت Optimism انقطاعًا عند مطالبة 250,000 عنوان بالهبات في وقت واحد. المنسق، الذي يرتب المعاملات قبل إرسالها إلى Ethereum، لم يستطع التعامل مع الحمل. لم يتمكن المستخدمون من إرسال معاملات لعدة ساعات.

كشف هذا الانقطاع أن نقل الحسابات خارج السلسلة لا يلغي الحاجة للبنية التحتية. يجب أن يعالج المنسقون المعاملات ويرتبوها وينفذوها ويولدوا إثباتات الاحتيال أو إثباتات ZK للتسوية على Ethereum. أثناء الحركة الشديدة، يواجه المنسقون تحديات التوسع مثل شبكات البلوكشين المستقلة.

يجب توفر مزودي RPC متعددين. في حالة فشل المزود الأساسي، يجب التحويل تلقائيًا للبديل. أثناء انقطاع Optimism، بقي بعض مزودي RPC نشطين بينما فشل آخرون. المستخدمون الذين اعتمدوا على المزود الفاشل لم يتمكنوا من التفاعل مع السلسلة رغم استمرارها.

أظهرت انقطاعات AWS خطر الاعتماد على البنية التحتية المركزة في منظومة العملات الرقمية:

- 20 أكتوبر 2025: انقطاع US-EAST-1 يؤثر على Coinbase وVenmo وRobinhood وChime. أقرت AWS بارتفاع معدلات الأخطاء في DynamoDB وEC2.

- أبريل 2025: انقطاع إقليمي أثر على Binance وKuCoin وMEXC في آن واحد. أصبحت منصات رئيسية غير متاحة عند فشل مكونات AWS المستضافة.

- ديسمبر 2021: انقطاع US-EAST-1 تسبب في توقف Coinbase وBinance.US وdYdX لمدة 8-9 ساعات، وأثر أيضًا على مستودعات Amazon وخدمات البث.

- مارس 2017: انقطاع S3 منع تسجيل الدخول إلى Coinbase وGDAX لخمس ساعات، مع اضطرابات واسعة في الإنترنت.

النمط واضح: تستضيف هذه المنصات مكونات حيوية على AWS. عند حدوث انقطاع إقليمي، تصبح منصات وخدمات رئيسية غير متاحة في آن واحد. لا يستطيع المستخدمون الوصول للأموال أو تنفيذ الصفقات أو تعديل المراكز أثناء الانقطاع، خاصة عند تقلب السوق.

Polygon: عدم توافق إصدارات الإجماع

شهدت Polygon (سابقًا Matic) انقطاعًا استمر 11 ساعة في مارس 2024 بسبب عدم توافق إصدارات المصادقين. استخدم بعض المصادقين نسخًا أقدم من البرنامج، فيما استخدم آخرون النسخ المحدثة، ما أدى لاختلاف حسابات الحالة.

تفاصيل الشكل 5: كان انقطاع Polygon (11 ساعة) الأطول بين الحوادث الكبرى، ما يبرز خطورة إخفاقات الإجماع.

عندما توصل المصادقون لاستنتاجات مختلفة حول الحالة الصحيحة، فشل الإجماع وتوقفت السلسلة عن إنتاج كتل جديدة. أدى ذلك إلى جمود: رفض المصادقون أصحاب النسخ القديمة كتل المحدثين، والعكس صحيح.

الحل تطلب تنسيق ترقية كافة المصادقين. يستغرق ذلك وقتًا حيث يجب التواصل مع كل مشغل، نشر النسخة الصحيحة وإعادة التشغيل. في شبكة لامركزية تضم مئات المصادقين المستقلين، قد يستغرق التنسيق ساعات أو أيام.

عادةً تستخدم الانقسامات الصلبة ارتفاع كتلة محدد كمنبه للترقية الجماعية. لكن ذلك يتطلب تنسيقًا مسبقًا، أما الترقيات التدريجية فتعرض الشبكة لمخاطر التوافق التي تسببت في انقطاع Polygon.

المفاضلات المعمارية

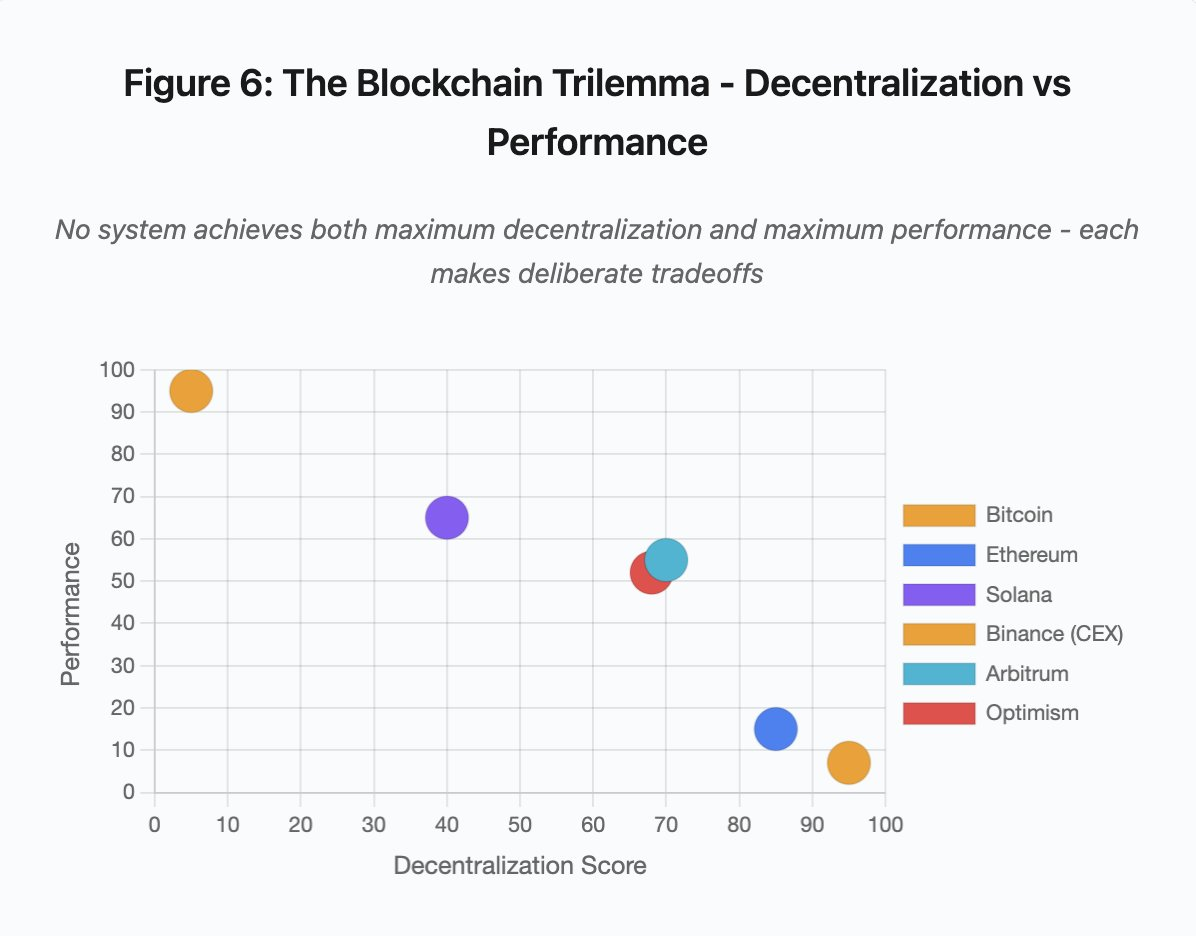

الشكل 6: ثلاثية البلوكشين - اللامركزية مقابل الأداء

يرسم هذا التصور النقطي الأنظمة المختلفة عبر بعدين حاسمين:

- Bitcoin: لامركزية عالية، أداء منخفض

- Ethereum: لامركزية عالية، أداء متوسط

- Solana: لامركزية متوسطة، أداء عالي

- Binance (منصة مركزية): لامركزية أدنى، أداء أقصى

- Arbitrum/Optimism: لامركزية متوسطة-عالية، أداء متوسط

رؤية جوهرية: لا يوجد نظام يجمع أقصى درجات اللامركزية والأداء. كل تصميم يوازن بحسب الاستخدام المستهدف.

تحقق المنصات المركزية زمن استجابة منخفض بفضل بساطة التصميم، حيث تعالج محركات المطابقة الأوامر في أجزاء من الثانية وتبقى الحالة في قواعد بيانات مركزية دون عبء الإجماع. لكن هذه البساطة تخلق نقاط فشل واحدة، وعند الضغط، تنتشر الإخفاقات المتسلسلة في الأنظمة المترابطة.

توزع البروتوكولات اللامركزية الحالة بين المصادقين، ما يلغي نقاط الفشل الفردية. الشبكات عالية السعة تحافظ على هذه الخاصية أثناء الانقطاع (لا يتم فقدان الأموال، بل تتوقف الحركية مؤقتًا). لكن تحقيق الإجماع عبر مصادقين موزعين يضيف عبءًا حسابيًا؛ عند وجود نسخ غير متوافقة أو ضغط كبير، قد تتوقف عمليات الإجماع.

إضافة النسخ تعزز تحمل الأعطال لكنها تزيد تكلفة التنسيق. كل مصادق إضافي في نظام مقاوم للأخطاء البيزنطية يضيف عبءًا في الاتصالات. تقلل البنى عالية السعة هذا العبء عبر تحسين التواصل، ما يمنح أداءً فائقًا لكنه يعرض النظام لهجمات معينة. تركز التصاميم الأمنية على تنوع المصادقين وقوة الإجماع، ما يحد من السعة ويزيد المرونة.

تحاول حلول الطبقة الثانية الجمع بين الميزتين عبر التصميم الهرمي، مستمدة أمان Ethereum من طبقة التسوية وتوفر سعة عالية عبر الحساب خارج السلسلة، لكنها تُدخل اختناقات جديدة عند طبقات المنسق وRPC، ما يثبت أن التعقيد المعماري يخلق إخفاقات جديدة حتى أثناء حل أخرى.

التوسع يبقى التحدي الأساسي

تكشف هذه الحوادث نمطًا متكررًا: الأنظمة تجهز للحمل المعتاد وتنهار تحت الضغط. تعاملت Solana مع الحركة اليومية بكفاءة لكنها انهارت عندما زاد حجم المعاملات 10,000%. بقيت رسوم الغاز في Ethereum معتدلة حتى تسبب تبني DeFi في ازدحام الشبكة. عملت بنية Optimism بكفاءة حتى طالبت 250,000 عنوان بالهبات في وقت واحد. عملت واجهات Binance بشكل طبيعي، لكنها اختنقت أثناء سلاسل التصفية.

أظهر حدث أكتوبر 2025 هذا النمط على مستوى المنصة. قيود معدلات API واتصالات قواعد البيانات كانت كافية في الظروف العادية، لكنها أصبحت عنق زجاجة أثناء سلاسل التصفية حين يحاول كل متداول ضبط مركزه في نفس اللحظة. صمم نظام الهامش لحماية المنصة عبر التصفيات القسرية، لكنه ضخم الأزمة عبر خلق بائعين قسريين في أسوأ توقيت.

التوسع التلقائي يوفر حماية غير كافية أمام القفزات المفاجئة في الحمل؛ تشغيل خوادم إضافية يستغرق دقائق، وخلالها، تستمر أنظمة الهامش في تقييم المراكز وفقًا لبيانات أسعار معطوبة. حين تتوفر السعة الجديدة، يكون الحدث قد تفاقم.

تجهيز السعة الزائدة للحوادث النادرة مكلف أثناء التشغيل اليومي. مشغلو المنصات يفضلون تحسين البنية للحمل المعتاد، ويقبلون الإخفاقات العرضية كخيار اقتصادي. تنتقل تكاليف التوقف إلى المستخدمين الذين يواجهون تصفيات أو معاملات عالقة أو عدم قدرة على الوصول للأموال أثناء تحركات السوق الحرجة.

تحسينات البنية التحتية

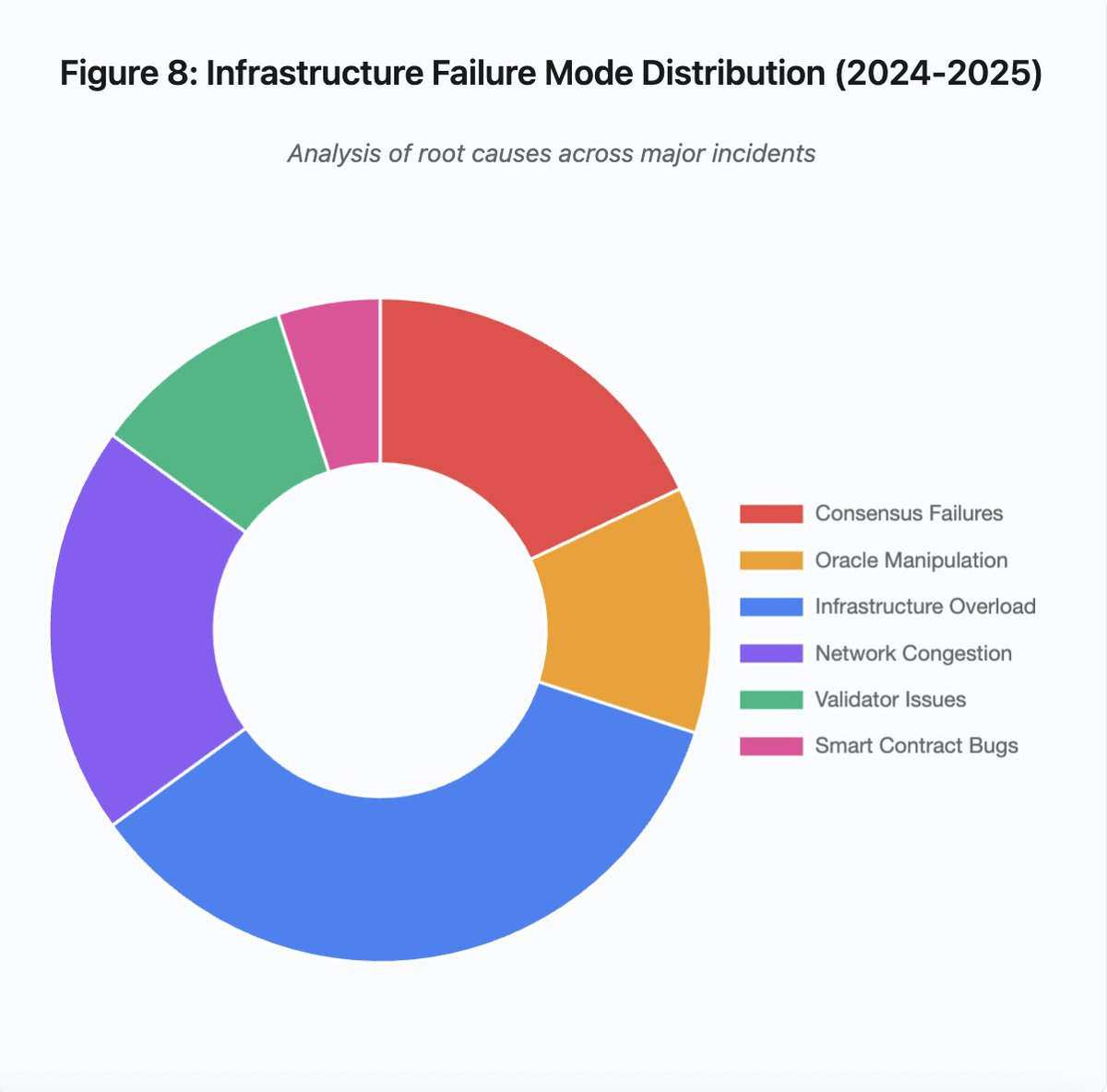

الشكل 8: توزيع أنماط إخفاقات البنية التحتية (2024-2025)

يكشف الرسم البياني الدائري لأسباب الإخفاقات:

- زيادة الحمل على البنية التحتية: 35% (الأكثر شيوعًا)

- ازدحام الشبكة: 20%

- إخفاق الإجماع: 18%

- تلاعب الأوراكل: 12%

- مشاكل المصادقين: 10%

- أخطاء العقود الذكية: 5%

التغييرات المعمارية التالية قد تقلل تكرار وحدّة الإخفاقات، مع مفاضلات واضحة:

1. فصل أنظمة التسعير والتصفية

نشأت مشكلة أكتوبر جزئيًا من ربط حسابات الهامش بأسعار السوق الفورية. استخدام نسب التحويل للأصول المغلفة بدلًا من الأسعار الفورية كان سيمنع تسعير wBETH الخاطئ. عمومًا، يجب ألا تعتمد أنظمة إدارة المخاطر الحرجة على بيانات سوق قابلة للتلاعب. توفر أنظمة الأوراكل المستقلة مع تجميع متعدد المصادر وحسابات TWAP موجزات أسعار أكثر قوة.

2. تجهيز السعة الزائدة وتوفير التكرار

انقطاع AWS في أبريل 2025 الذي أثر على Binance وKuCoin وMEXC كشف عن مخاطر الاعتماد على مزودات مركزية. تشغيل المكونات الحرجة عبر عدة مزودي سحابة يزيد التعقيد والتكلفة لكنه يمنع حالات الفشل الجماعي. شبكات الطبقة الثانية يمكنها الاعتماد على عدة مزودي RPC مع تحويل تلقائي. التكلفة الإضافية تبدو غير ضرورية في الأيام العادية لكنها تمنع التوقف الطويل خلال ذروة الطلب.

3. تعزيز اختبارات الضغط والتخطيط للسعة

نمط عمل الأنظمة حتى الإخفاق يشير إلى ضعف اختبار الضغط. يجب أن يصبح اختبار الحمل المرتفع معيارًا في التطوير. تحديد نقاط الاختناق في التطوير أقل تكلفة بكثير من اكتشافها أثناء الانقطاع الفعلي. لكن يبقى اختبار الحمل الواقعي تحديًا، إذ تختلف سلوكيات المستخدمين أثناء الأعطال الفعلية عن الاختبارات.

الطريق إلى الأمام

تجهيز السعة الزائدة هو الحل الأكثر فعالية لكنه يتعارض مع الحوافز الاقتصادية، إذ يكلف المال يوميًا لتجنب مشاكل قد تحدث مرة سنويًا. حتى تفرض الكوارث تكلفة كافية لتبرير تجهيز إضافي، ستظل الأنظمة معرضة للإخفاق تحت الضغط.

قد يفرض الضغط التنظيمي التغيير. إذا فرضت اللوائح توفر 99.9% أو حدًا أقصى للتوقف، سيتعين على المنصات تجهيز السعة الزائدة. لكن اللوائح غالبًا ما تأتي بعد الكوارث لا قبلها. انهيار Mt. Gox في 2014 أدى لإنشاء لوائح رسمية في اليابان. من المرجح أن تؤدي سلسلة أكتوبر 2025 إلى استجابات تنظيمية مماثلة، سواء بتحديد النتائج (مدة التوقف، الحد الأقصى للانزلاق أثناء التصفيات) أو التنفيذات (مزودي أوراكل محددين، عتبات قواطع)، يبقى الأمر غير محسوم.

التحدي أن هذه الأنظمة تعمل دائمًا في الأسواق العالمية لكنها تعتمد على بنية مصممة لساعات العمل التقليدية. عند الضغط في منتصف الليل، تتسابق الفرق لإصلاح الأعطال بينما يواجه المستخدمون خسائر متزايدة. الأسواق التقليدية توقف التداول أثناء الأزمات، أما العملات الرقمية فتنهار مباشرة. اعتبار ذلك ميزة أو عيب يعتمد على منظور كل طرف.

حققت أنظمة البلوكشين تقدمًا تقنيًا هائلًا في وقت قصير. الحفاظ على الإجماع الموزع عبر آلاف العقد يمثل إنجازًا هندسيًا. لكن تحقيق الاعتمادية تحت الضغط يتطلب بنية إنتاجية قوية، وهو ما يحتاج استثمارًا وتركيزًا على المتانة أكثر من سرعة تطوير الميزات.

التحدي يكمن في إعطاء الأولوية للمتانة أثناء الأسواق الصاعدة حين يبدو التوقف مشكلة الآخرين. بحلول الدورة التالية، ستظهر نقاط ضعف جديدة. ما إذا كانت الصناعة ستتعلم من أكتوبر 2025 أو تكرر الأنماط نفسها، يبقى سؤالًا مفتوحًا. التاريخ يشير إلى أن نقطة الضعف التالية ستظهر عبر إخفاق جديد بمليارات الدولارات تحت الضغط.

هذا التحليل مبني على بيانات السوق العامة وتصريحات المنصات. الآراء الواردة تخص الكاتب فقط ولا تمثل أي جهة.

إخلاء المسؤولية:

- هذا المقال من إعادة نشر [yq_acc]. جميع الحقوق محفوظة للمؤلف الأصلي [yq_acc]. إذا كان هناك اعتراض على إعادة النشر، يرجى التواصل مع فريق Gate Learn وسيتم اتخاذ الإجراءات اللازمة فورًا.

- إخلاء المسؤولية: الآراء الواردة في هذا المقال تعبر عن رأي الكاتب فقط ولا تمثل نصيحة استثمارية.

- ترجمة المقال للغات أخرى تمت بواسطة فريق Gate Learn. ما لم يذكر خلاف ذلك، يُحظر نسخ أو توزيع أو اقتباس المقالات المترجمة.

المقالات ذات الصلة

ما هو Tronscan وكيف يمكنك استخدامه في عام 2025؟

كل ما تريد معرفته عن Blockchain

ما هي كوساما؟ كل ما تريد معرفته عن KSM

ما هو كوتي؟ كل ما تحتاج إلى معرفته عن COTI

ما هي ترون؟